АО им. Т.Г. Шевченко

21 мая стартует размещение облигаций АО им. Т.Г. Шевченко (300 млн.р., YTM 13,55%)

- 20 мая 2020, 13:46

- |

21 мая стартует размещение облигаций АО им. Т.Г. Шевченко

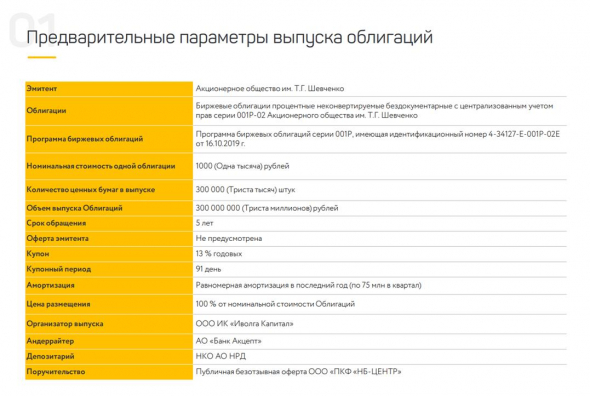

Параметры выпуска АО им. Т.Г. Шевченко 001P-02:

🔸 Размер: 300 млн.р

🔸 Купон: 13,00% (YTM 13,55%) годовых, выплата ежеквартально

🔸 Срок до погашения: 5 года, амортизация в последний год обращения

🔸 Организатор размещения: ООО «Иволга Капитал»

В первый день размещения заявки будут приниматься с 10-00 до 13-00 мск и с 16-45 до 18-30 мск

Скрипт подачи заявки (параметры для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АО им. Т.Г. Шевченко 001P-02 (Краткое наименование: Шевченк1Р2)

— ISIN: RU000A101P92

— контрагент (партнер): Банк Акцепт (код контрагента NC0040400000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 300 бумаг (300 000 р. по номинальной стоимости)

Пожалуйста, обязательно сообщите нам о выставлении заявки (не идентифицированные заявки не будут исполняться):

( Читать дальше )

- комментировать

- 442

- Комментарии ( 2 )

Коротко о главном на 20.05.2020

- 20 мая 2020, 08:45

- |

Ставка, оферент и досрочное погашение

- «Пионер-Лизинг» сохранил ставку купона на уровне 12,25% годовых еще на один год обращения облигаций

- АО им. Т.Г. Шевченко определил оферента по готовящемуся выпуску

- «ГарантСтрой» досрочно погасил 11 облигаций

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

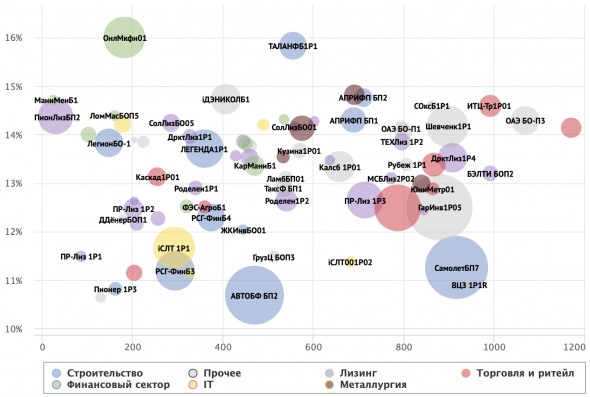

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

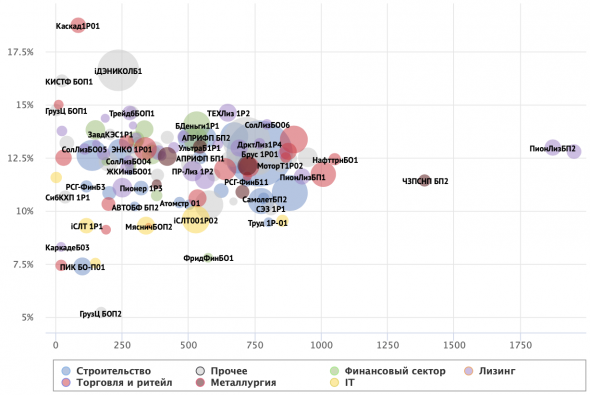

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 19.05.2020

- 19 мая 2020, 07:17

- |

Новый биржевой выпуск и маркет-мейкер

- АО им. Т.Г. Шевченко определил ставку купона на уровне 13% годовых, размещение начнется 21 мая

- «СофтЛайн Трейд» заключило договор о стабилизации цен выпуска серии 001Р-03 с ИК «Ай Ти Инвест»

Подробнее о событиях и эмитентах на boomin.ru

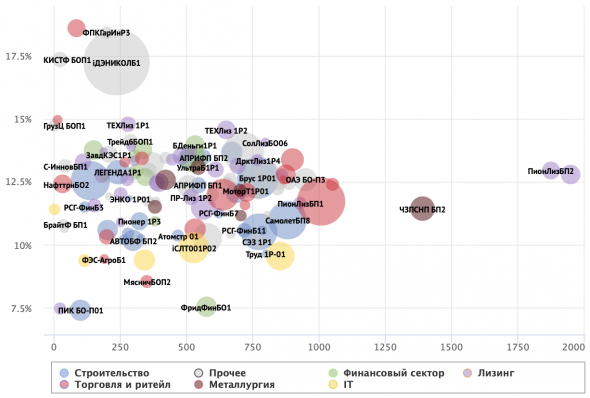

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

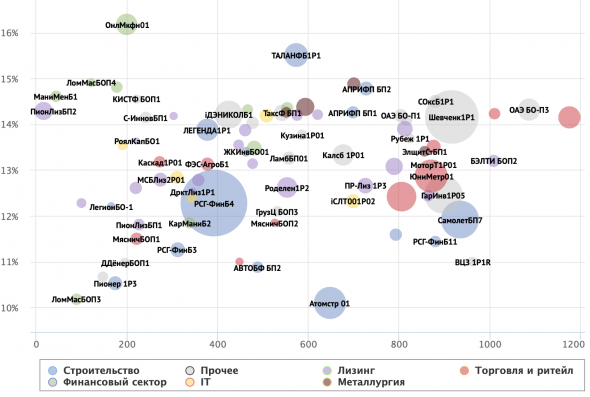

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Второй выпуск облигаций АО Им Т.Г. Шевченко (300 млн.р., 13% годовых) состоится 21 мая 2020 года. Книга заявок открыта

- 18 мая 2020, 12:16

- |

21 мая стартует размещение облигаций АО Им. Т.Г. Шевченко 🌾

Это второй выпуск эмитента. Объем – 300 млн.р., срок до погашения – 5 лет (амортизация в течение последнего года), купон 13% годовых с ежеквартальной выплатой. Организатор размещения – ИК «Иволга Капитал».

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте нам заявку (количество приобретаемых бумаг, наименование Вашего брокера) в любой форме.

Наши координаты:

— почтовый ящик: info@ivolgacap.com

— общий телефон: +7 495 748 61 07

Минимальный сумма покупки облигаций на первичном рынке – 300 бумаг (300 т.р. по номинальной стоимости)

Облигации нового выпуска АО Им. Т.Г.Шевченко будут добавлены в портфели PRObonds, как и облигации дебютного выпуска. Совокупная доля облигаций данного эмитента в портфелях может достигать 15% от активов.

Информация об эмитенте и облигационном выпуске: www.probonds.ru/upload/files/16/a9ad97cd/AO_TG_SHevchenko_2020.pdf

Во вторник 19 мая в 19-00 на YouTube-канале PRObonds проведем интерактивный разбор эмитента.

( Читать дальше )

Коротко о главном на 13.05.2020

- 13 мая 2020, 07:06

- |

- «Пионер-Лизинг» выкупил в рамках оферты 4,1% объема выпуска серии БО-П01 по 100% от номинала

- АО им. Т.Г. Шевченко зарегистрировало второй выпуск биржевых облигаций, бумаги включены в Сектор компаний повышенного инвестиционного риска

- «Ред Софт» в полном объеме погасил выпуск биржевых облигаций серии 001Р-01 на 100 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Генеральный директор АО им. Т.Г. Шевченко Сергей Уваров. Ответы на вопросы "Иволги Капитал"

- 18 марта 2020, 19:36

- |

Генеральный директор АО им. Т.Г. Шевченко Сергей Уваров, финансовый директор Группы предприятий Нина Ногина, ответы на вопросы «Иволги Капитал»

Генеральный директор АО им. Т.Г. Шевченко Сергей Уваров, финансовый директор Группы предприятий Нина Ногина, ответы на вопросы «Иволги Капитал»1) Как ведут себя основные кредиторы?

Ожидаются ли сложности с рефинансированием долга?

Сколько погашений приходится на ближайший месяц, 3 месяца?

Насколько рискованным становится валютный долг «НБ-Центра» (головная компания)?

Действующие кредиты Группы обслуживаются в соответствии с условиями заключенных договоров. В ближайшие 3 месяце не предстоит производить погашения основного долга.

( Читать дальше )

Коротко о главном на 25.11.2019

- 25 ноября 2019, 08:17

- |

- «Кармани» зарегистрировал трехлетний выпуск коммерческих облигаций серии БО-001-3 объемом 250 млн рублей;

- Московская биржа зарегистрировала программу облигаций ООО «Трейд менеджмент» объемом до 2 млрд рублей;

- «Левенгук» 27 ноября начнет размещение коммерческих облигаций сроком обращения 1 год, ставка — 17% годовых;

- «Быстроденьги» 26 ноября проведет сбор заявок на дебютный выпуск объемом 400 млн рублей;

- АО им. Т.Г.Шевченко полностью разместило выпуск объемом 500 млн рублей, размещение началось 24 октября

22 ноября стартовало размещение десятого выпуска коммерческий облигаций «Ломбард Мастер» по ставке купона 16% годовых. Облигации размещаются сроком на два года в объеме 50 млн рублей. ВДОграф подсчитал суммарный объем торгов по 86 выпускам и средневзвешенная доходность по итогам прошедшей пятницы

( Читать дальше )

Коротко о главном на 12.11.2019

- 12 ноября 2019, 08:21

- |

- «СЭЗ им. Серго Орджоникидзе» зарегистрировал выпуск облигаций объемом 300 млн рублей;

- «Онлайн Микрофинанс» утвердил выпуск второй серии на 500 млн рублей;

- АО им. Т.Г. Шевченко выставило три оферты по дебютному выпуску;

- Банк России принял решение о государственной регистрации выпуска акций «Голдман Групп»;

- Московская биржа исключила из третьего уровня списка ценных бумаг облигации «Сибирского гостинца»;

- «ОР» сообщило об отчуждении акций дочерним обществом

Подробнее о главных событиях дня — на boomin.ru

ВДОграф зафиксировал результаты торгов вчерашнего дня в рейтингах по объему торгов, доходности, росту и снижению цены

,

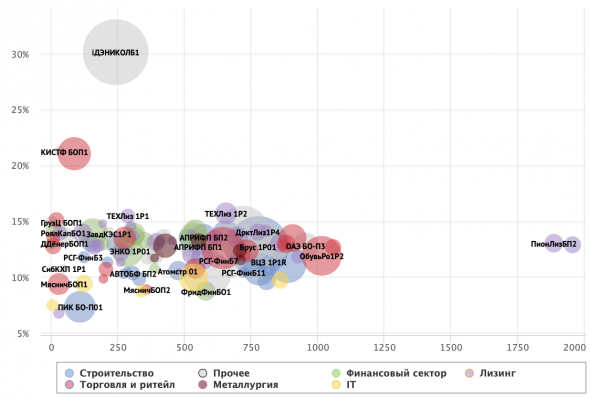

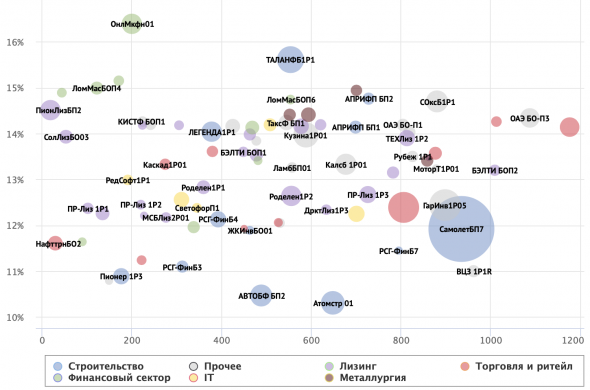

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 25.10.2019

- 25 октября 2019, 08:36

- |

- «Пионер-Лизинг» зарегистрировал третий выпуск биржевых облигаций объемом 400 млн рублей;

- «ДРП» зарегистрировал на Санкт-Петербургской бирже еще один выпуск на 50 млн рублей;

- «Нафтатранс плюс» завершил размещение второго выпуска, за два дня торгов был выкуплен весь объем в 250 млн рублей;

- АО им. Т.Г. Шевченко по итогам первого дня торгов разместил 35,67% всего объема выпуска в 500 млн рублей;

- «Лидер-инвест» сообщил о поручительстве перед Сбебанком на 4,83 млрд рублей

Объем торгов дебютанта рынка АО им. Т.Г. Шевченко и результаты торгового дня еще для 79 выпусков — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 24.10.2019

- 24 октября 2019, 10:46

- |

- АО им. Т.Г. Шевченко установило ставку купона на весь срок обращения на уровне 13,5% годовых, размещение начинается сегодня;

- «ГК „Самолет“ полностью разместило облигации серии БО-П07 объемом 3 млрд рублей;

- ТК „Нафтатранс плюс“ подвела итоги первого дня торгов, размещено 56,7% выпуска;

- »ИНГРАД" зарегистрировал программу облигаций серии 002Р объемом до 50 млрд рублей;

- «Завод „Экран“ сообщил о решении совета директоров по сносу здания профилактория;

- »ЮАИЗ" одобрил три сделки по заключению договора поручительства

ВДОграф вернулся с итогами торгов двух новых выпусков — «ГК „Самолет“ и ТК „Нафтатранс плюс“. Итоги торгов этих и еще 78 выпусков уже доступны в интерактивном графике по ссылке.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал