Блог им. andreihohrin

Второй выпуск облигаций АО Им Т.Г. Шевченко (300 млн.р., 13% годовых) состоится 21 мая 2020 года. Книга заявок открыта

- 18 мая 2020, 12:16

- |

21 мая стартует размещение облигаций АО Им. Т.Г. Шевченко 🌾

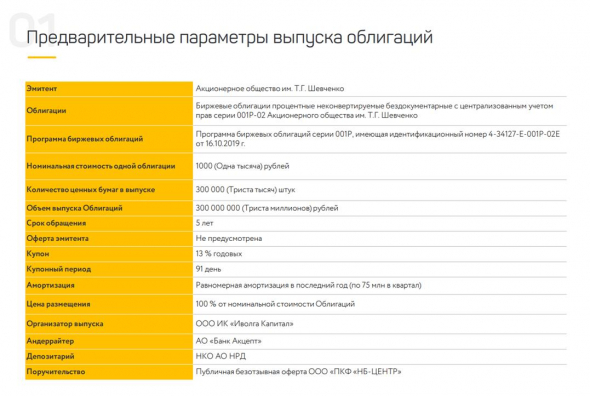

Это второй выпуск эмитента. Объем – 300 млн.р., срок до погашения – 5 лет (амортизация в течение последнего года), купон 13% годовых с ежеквартальной выплатой. Организатор размещения – ИК «Иволга Капитал».

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте нам заявку (количество приобретаемых бумаг, наименование Вашего брокера) в любой форме.

Наши координаты:

— почтовый ящик: info@ivolgacap.com

— общий телефон: +7 495 748 61 07

Минимальный сумма покупки облигаций на первичном рынке – 300 бумаг (300 т.р. по номинальной стоимости)

Облигации нового выпуска АО Им. Т.Г.Шевченко будут добавлены в портфели PRObonds, как и облигации дебютного выпуска. Совокупная доля облигаций данного эмитента в портфелях может достигать 15% от активов.

Информация об эмитенте и облигационном выпуске: www.probonds.ru/upload/files/16/a9ad97cd/AO_TG_SHevchenko_2020.pdf

Во вторник 19 мая в 19-00 на YouTube-канале PRObonds проведем интерактивный разбор эмитента.

С уважением, Инвестиционная компания «Иволга Капитал»

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 18 мая 2020, 12:20

- 18 мая 2020, 12:28

- 18 мая 2020, 22:06

- 19 мая 2020, 07:00

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка