АО Им. Т.Г. Шевченко облигации

21 мая стартует размещение облигаций АО им. Т.Г. Шевченко (300 млн.р., YTM 13,55%)

- 20 мая 2020, 13:46

- |

21 мая стартует размещение облигаций АО им. Т.Г. Шевченко

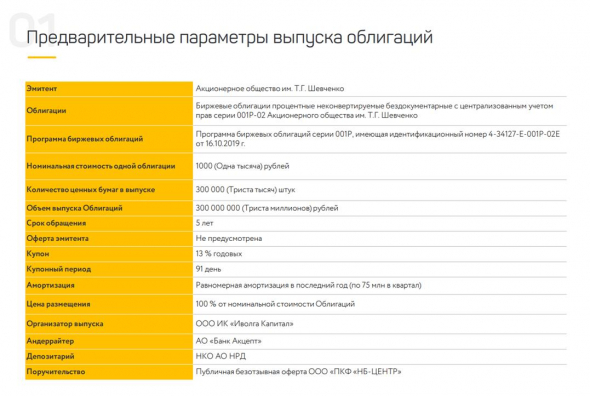

Параметры выпуска АО им. Т.Г. Шевченко 001P-02:

🔸 Размер: 300 млн.р

🔸 Купон: 13,00% (YTM 13,55%) годовых, выплата ежеквартально

🔸 Срок до погашения: 5 года, амортизация в последний год обращения

🔸 Организатор размещения: ООО «Иволга Капитал»

В первый день размещения заявки будут приниматься с 10-00 до 13-00 мск и с 16-45 до 18-30 мск

Скрипт подачи заявки (параметры для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АО им. Т.Г. Шевченко 001P-02 (Краткое наименование: Шевченк1Р2)

— ISIN: RU000A101P92

— контрагент (партнер): Банк Акцепт (код контрагента NC0040400000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 300 бумаг (300 000 р. по номинальной стоимости)

Пожалуйста, обязательно сообщите нам о выставлении заявки (не идентифицированные заявки не будут исполняться):

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Второй выпуск облигаций АО Им Т.Г. Шевченко (300 млн.р., 13% годовых) состоится 21 мая 2020 года. Книга заявок открыта

- 18 мая 2020, 12:16

- |

21 мая стартует размещение облигаций АО Им. Т.Г. Шевченко 🌾

Это второй выпуск эмитента. Объем – 300 млн.р., срок до погашения – 5 лет (амортизация в течение последнего года), купон 13% годовых с ежеквартальной выплатой. Организатор размещения – ИК «Иволга Капитал».

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте нам заявку (количество приобретаемых бумаг, наименование Вашего брокера) в любой форме.

Наши координаты:

— почтовый ящик: info@ivolgacap.com

— общий телефон: +7 495 748 61 07

Минимальный сумма покупки облигаций на первичном рынке – 300 бумаг (300 т.р. по номинальной стоимости)

Облигации нового выпуска АО Им. Т.Г.Шевченко будут добавлены в портфели PRObonds, как и облигации дебютного выпуска. Совокупная доля облигаций данного эмитента в портфелях может достигать 15% от активов.

Информация об эмитенте и облигационном выпуске: www.probonds.ru/upload/files/16/a9ad97cd/AO_TG_SHevchenko_2020.pdf

Во вторник 19 мая в 19-00 на YouTube-канале PRObonds проведем интерактивный разбор эмитента.

( Читать дальше )

АО им. Т.Г. Шевченко 001P-01 === Выплата купона

- 23 апреля 2020, 23:50

- |

Эмитент: Акционерное общество им. Т.Г. Шевченко (Пищевая промышленность и с/х)

Облигация: АО им. Т.Г. Шевченко 001P-01

ISIN: RU000A100YP2

Купонный доход: 13,5%

Дата фиксации права: 22.04.2020

Дата сообщения: 22.04.2020

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=5792

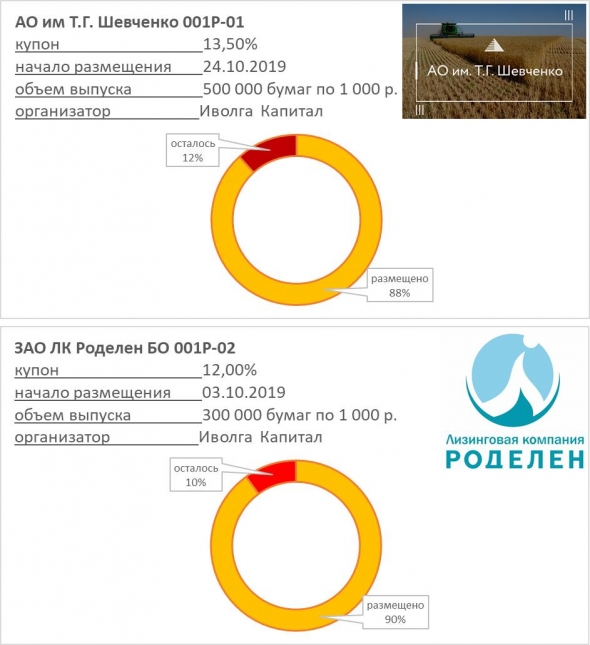

Размещения облигаций ЗАО ЛК "Роделен" (300 млн.р., 12,0%) и АО им Т.Г. Шевченко (500 млн.р., 13,5%) подходят к концу

- 11 ноября 2019, 17:14

- |

2 таких разных размещения, и оба подходят к концу. С высокой вероятностью, и облигации ЛК «Роделен», и облигации АО им. Т.Г. Шевченко уйдут с первичного рынка на этой неделе. Традиционно, будем ждать их котировок чуть выше, уже на вторичных торгах.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

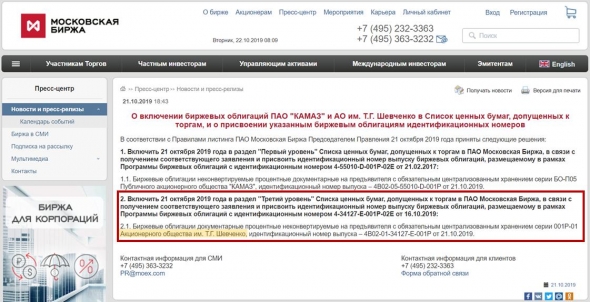

Облигации АО им. Т.Г. Шевченко допущены к торгам

- 22 октября 2019, 08:36

- |

Облигации АО им. Т.Г. Шевченко допущены к торгам.

Первичное размещение стартует 24 октября. Судя по собранным заявкам, размещение 500-миллионного выпуска (купон 13,5%, срок до погашения 3 года, амортизация долга в течение третьего года) продлится не более 20 торговых сессий.

АО им.Шевченко, судя по годовой отчетности 2018 года и предварительным отчетным данным за 9 мес. 2019 года – эмитент с минимальной кредитной нагрузкой в сравнении со всеми компаниями, облигации которых мне приходилось размещать.

Презентация выпуска облигаций: t.me/probonds/2724 || https://www.probonds.ru/posts/105-ao-im-t-g-shevchenko-novyi-emitent-obligacii.html

Информация о сборе заявок: t.me/probonds/2743 || https://www.probonds.ru/posts/110-otkryta-kniga-zajavok-na-uchastie-v-pervichnom-razmeschenii-obligacii-ao-im-t-g-shevchenko.html

@AndreyHohrin

( Читать дальше )

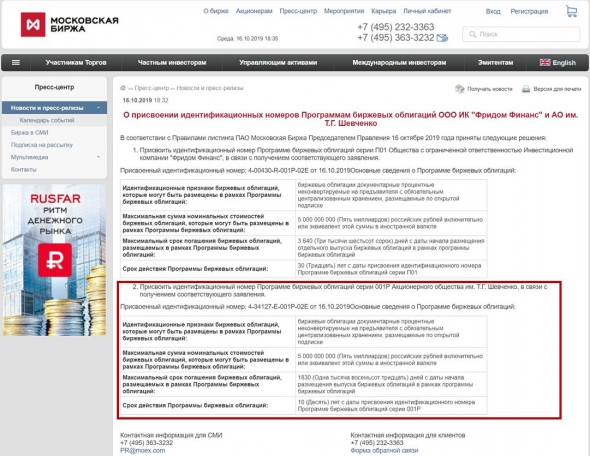

Зарегистрирована программа облигаций АО Им. Т.Г. Шевченко

- 16 октября 2019, 18:48

- |

www.moex.com/n25462/?nt=104

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал