АНАЛИТИКА

Инновационность и премиальность — так можно описать брокера Go invest

- 14 марта 2024, 10:59

- |

Брокер радует технологичностью, отсутствием в санкционном списке и уровнем сервиса.

Что интересного есть в мобильном приложении:

• Возможности графика

Для анализа динамики котировок доступно более 30 индикаторов и собственные настройки к каждому, а торговать можно прямо с графика.

• Заявка JET

Это интерфейс, который объединяет 8 типов заявок и работает быстрее и точнее. Всё, что нужно, на одном экране и доступно одним движением. Go Invest первым из брокеров в России реализовал этот интерфейс и получил за него награду «Цифровой прорыв года» на премии Investment Leaders-2023.

• Портфельная аналитика

Удобный инструмент для анализа своих результатов — здесь доступна подробная статистика портфеля за различные периоды, детализация финреза по конкретному эмитенту, информация о купонах, дивидендах, пополнениях и выводах. Кстати, история сделок теперь доступна за 2 года.

• Раздел инвестидей

Аналитика от ведущих инвестдомов и инвестиционные идеи от экспертов Go Invest. От идеи к сделке — один шаг.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🔥 Сбербанк — священная война верующих в увеличение чистой прибыли 🔥

- 13 марта 2024, 15:04

- |

❓ Получается, коллективный рынок вновь оказался умнее и проницательнее всех этих псевдоэкспертов, постоянно написывающих свой шизофазийный бред в собственных блогах? ❓

⬇️ Не торопитесь с выводами, господа и господамы: позвольте мне прояснить пару моментов ⬇️

🔹 Во-первых, конечно, довольно глупо судить о будущих прибылях компании, по

( Читать дальше )

М.Видео – Результаты за 2023 год 13.03.2024

- 13 марта 2024, 12:34

- |

М.Видео – Результаты за 2023 год

Мы рассматривали ситуацию вокруг М.Видео в августе и ноябре 2023 года. Недавно компания опубликовала результаты за 2023 год, поэтому считаем нужным немного актуализировать информацию.

Финансовые и операционные результаты за 2023 год

Хорошим результатам сопутствовало улучшение прогноза по компании от АКРА в феврале 2024 года – со «Стабильного» до «Позитивного». В частности, агентство отметило в числе позитивных факторов высокую ликвидность и возможность обслуживания краткосрочного долга за счет доступных к выборке кредитных лимитов, а также восстановление потребительского спроса.

Ключевые тезисы из пресс-релиза:

• Общие продажи (GMV) Группы в 2023 году выросли на 11% год к году до 540 млрд руб. (с НДС), общие онлайн-продажи составили 71% GMV, увеличившись на 18% до 386 млрд рублей (с НДС).

• Выручка Группы выросла на 7,9% год к году до 434,4 млрд руб.

• Валовая прибыль увеличилась на 10% год к году и составила 91,4 млрд руб. Валовая маржа увеличилась на 0,4 п.п. до 21,0% на фоне расширения ассортимента и стабилизации бизнес-модели.

( Читать дальше )

Сезонные тенденции и вероятности на Среду 13 Марта 2024

- 13 марта 2024, 08:24

- |

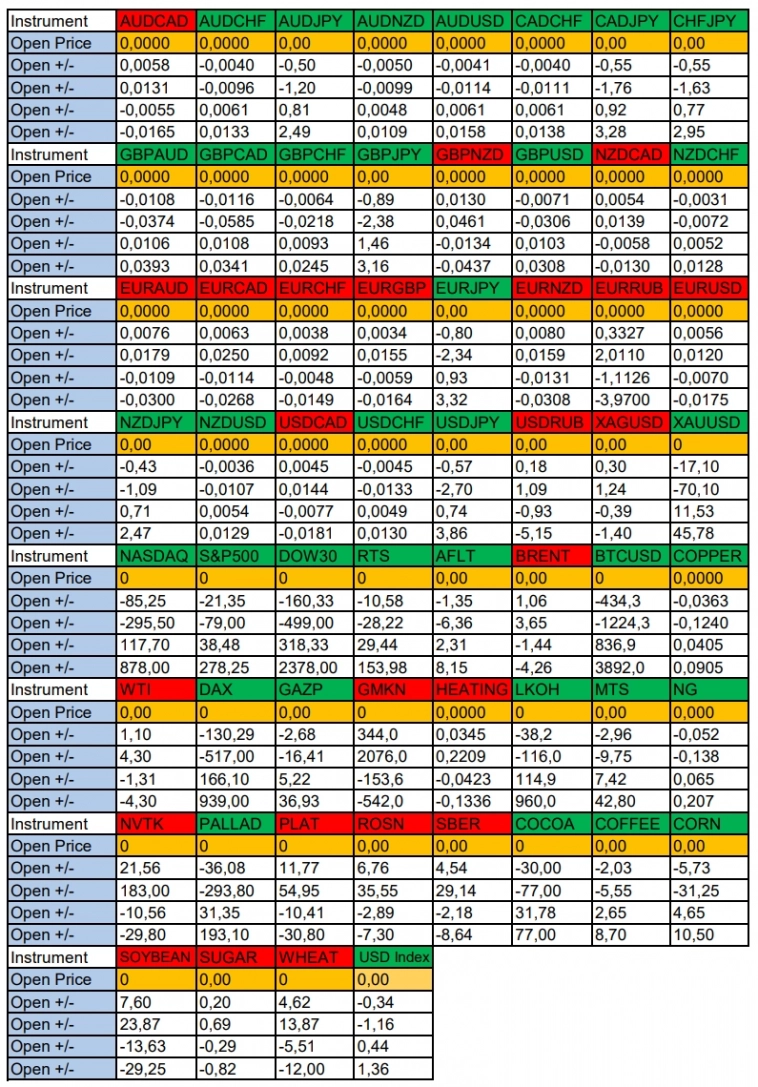

Здравствуйте Уважаемые трейдеры!

Очередные сезонные тенденции на Среду 13 Марта 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин.

Первый блок информации с зонами лимитных покупок и продаж:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно смотрим теорию в видео, где цену открытия взять на сайте investing)

( Читать дальше )

Так ли страшен госдолг? 12.03.2024

- 12 марта 2024, 12:46

- |

В последнее время в сети распространяется много информации по поводу большого количества заимствований Минфина и роста государственного долга. Основной посыл таких сообщений — государство ускоренно движется к долговой спирали (новые займы необходимы для обслуживания старых, т.к. собственных доходов недостаточно).

На самом деле проблема, если ее в действительности можно назвать проблемой, сильно преувеличена. Поэтому ниже рассмотрим несколько цифр.

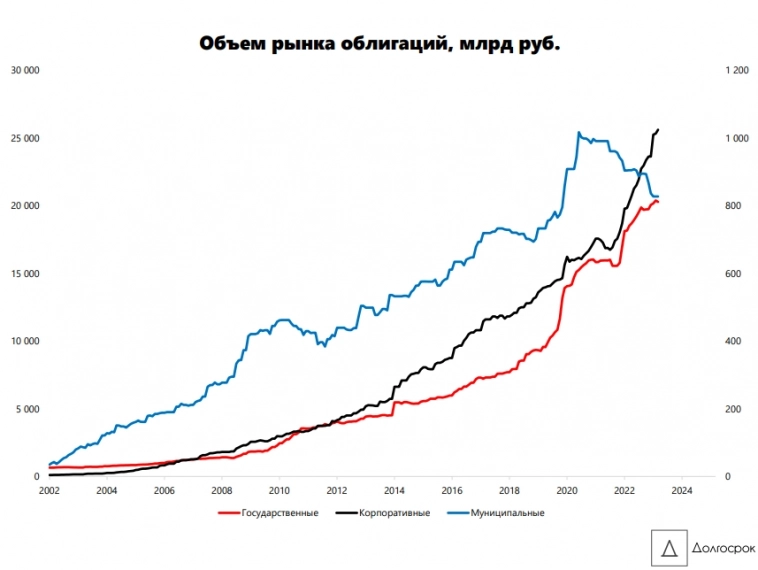

1️⃣ Совокупный объем рынка государственных облигаций составляет чуть больше 20 трлн руб. С учётом внешних обязательств, который не представлен на графике, объем госдолга ~ 25 трлн руб.

2️⃣ Чистая эмиссия государственного долга (размещения за вычетом погашений) находится в рамках нормы последних лет — в среднем около 2 трлн руб. с 2021 по 2023 годы. В 2020 году на фоне пандемии прирост госдолга составил более 4 трлн руб. Таким образом, темпы заимствований, начиная с 2022 года, не являются аномальными.

3️⃣ ВВП России по итогам 2023 года составил 170 трлн руб., по итогам 2022 года — 155 трлн руб. Тут важное замечание: и госдолг, и ВВП измеряется в номинальных величинах — в рублях. В 2023 году ВВП вырос на 3.6% в реальном выражении, т.е. после корректировки на инфляцию, но в рублях ВВП вырос на 10%. Сопоставимыми темпами рос госдолг.

( Читать дальше )

VK тестирует собственное решение для обучения ИИ, которое позволяет тренировать модели на данных из разных баз, минимизируя риск утечки персональных данных - Ведомости

- 12 марта 2024, 07:40

- |

VK представляет новое решение для обучения искусственного интеллекта (ИИ) — вертикальное федеративное обучение (VML). Это позволяет тренировать модели на данных из разных баз, минимизируя риск утечки персональных данных. Руководитель группы Data Science VK, Артем Агафонов, объясняет, что данная технология позволяет обучать модели без фактического обмена данными между компаниями.

Сейчас для обучения аналитических моделей компании вынуждены делиться своими данными, что не всегда безопасно. VK предлагает альтернативу, где модели могут обучаться на разных данных, но без фактической передачи информации. Это позволяет предсказывать спрос и предложение, прогнозировать поломки оборудования и многое другое.

Технология уже тестируется с несколькими партнерами из ритейла и девелопмента, и VK планирует в дальнейшем продавать это решение. Однако эксперты указывают на необходимость решения двух ключевых проблем: поиск партнеров с нужными данными и качественная разметка данных для обучения моделей.

( Читать дальше )

РАЗБОР РФ РЫНКА. ЧТО ЖДАТЬ НА НЕДЕЛЕ?

- 11 марта 2024, 10:13

- |

— ❗️Однако, как я уже это много раз говорил, нельзя быть слепо уверенным в своем анализе — это непременно приведет к убыткам. Я всегда стараюсь иметь несколько сценариев движения бумаг, поэтому здесь также рассмотрим аналогичную точку зрения

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал