АНАЛИТИКА

Акции Сбера уже по 320! Почему и чего ждать дальше?

- 15 мая 2024, 11:07

- |

✔️✔️ Чистая прибыль Сбера за апрель 2024 года = 131,1 млрд руб.

За март 2024 = 128,5 млрд руб.

За февраль 2024 = 120,4 млрд руб.

За январь 2024 = 115,1 млрд руб.

Итого — апрель стал для компании лучшим месяцем по результатам в 2024, высокая ключевая ставка Сберу не помеха.

Отмечу еще, что по итогам 3-х месяцев прибыль Сбера по МСФО была на 9,2% выше, чем по РСБУ, поэтому есть вероятность, что по МСФО цифры за апрель могут быть даже лучше.

Детали отчета

✔️ Чистые процентные доходы Сбера за 4 мес. 2024 = 828,1 млрд руб.

апрель = 209,3 млрд руб.

март = 208 млрд руб.

февраль = 199,2 млрд руб.

январь = 211,7 млрд руб.

✔️ Чистые комиссионные доходы Сбера за 4 мес. 2024 = 225,4 млрд руб.

апрель = 59,7 млрд руб.

март = 61,1 млрд руб.

февраль = 55,9 млрд руб.

январь = 48,7 млрд руб.

Резервы за 4 мес. 2024 года составили 232,1 млрд руб.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Падение рубля и треугольник по биткоину. Аналитика на 13 - 17 мая

- 11 мая 2024, 18:14

- |

Таймкоды:

00:00 – Вступление, 00:57 – Обзор паттернов Гартли, 05:06 – Биткоин, 08:20 — Российские рубли, 10:33 – Нефть, 12:48 – Роснефть, 14:05 – Сбербанк, 15:44 – ММВБ, 17:20 – Газ, 19:11 – РТС, 20:03 — Шведская крона, 21:40 – Фунт, 23:16 — Индекс доллара, 24:43 – Евро, 26:19 – Йена, 27:46 — Новозеландский и Австраллийский доллар, 29:48 — Канадский доллар, 30:51 – Франк, 31:59 – Серебро, 33:32- Золото, 36:12 — S&P, 36:38 — Tesla

Следить за моими прогнозами можно в телеграмм или ВК:

Телеграмм канал

Группа вконтакте

Обзор Эталона — у акций есть потенциал роста в 50%, НО надо подождать 1,5 года

- 11 мая 2024, 17:09

- |

Рекомендую прочитать сначала первую часть обзора, если еще не читали, в ней рассказал про состав акционеров Эталона, редомициляцию, операционные показатели и цены на квартиры: t.me/Vlad_pro_dengi/929

Сейчас поговорим про финансовые показатели, дивиденды и справедливую стоимость акций.

➡️ Финансовые показатели

• Выручка, в млрд руб.

2017 = 70,6

2018 = 72,3

2019 = 84,3

2020 = 78,7

2021 = 87,1

2022 = 80,6

2023 = 88,8

Как видите, выручка компании стабильна и не растет в последние годы. Но по итогам 2024 и 2025 года в связи с рекордными продажами мы можем увидеть изменения в лучшую сторону.

• Чистая прибыль, в млрд руб.

2017 = 7,9

2018 = -0,7

2019 = 0,8

2020 = 2

2021 = 3

2022 = 12,9 (из них 12 млрд руб. – прибыль от выгодной покупки, на нее нужно корректировать результаты)

2023 = -3,4

Разовых статей в отчете за 2023 год практически нет.

👀 Мои прогнозы на 2024-2025 годы

( Читать дальше )

Обзор Эталона — второй выбор в строительном секторе. Почему и кто первый?

- 08 мая 2024, 18:01

- |

ℹ️ Состав акционеров Эталона

• АФК Система – 48,8%

• Mubadala Investment Company – 6,3% (эмиратская государственная компания)

• Kopernik Global Investors – 5% (международная инвест компания)

• Prosperity Capital – 4,1% (международная инвест компания)

• Руководство компании – 0,6%

• Free float – 35,2%

Главный акционер – АФК Система, это будет важно для вопроса дивидендов, который мы рассмотрим во второй части обзора.

🇷🇺 Редомициляция

Эталон зарегистрирован на Кипре. 15 декабря 2023 года собрание акционеров приняло решение о переезде на остров Октябрьский в Калининградскую область. Переехать должны не позднее, чем через 9 месяцев с даты принятия решения.

При этом пока мы с вами торгуем не акциями, а расписками компании (с июля 2023 года – с первичным листингом на Мосбирже).

( Читать дальше )

«Народный портфель»: ЛУКОЙЛ заметно нарастил свои позиции

- 08 мая 2024, 15:07

- |

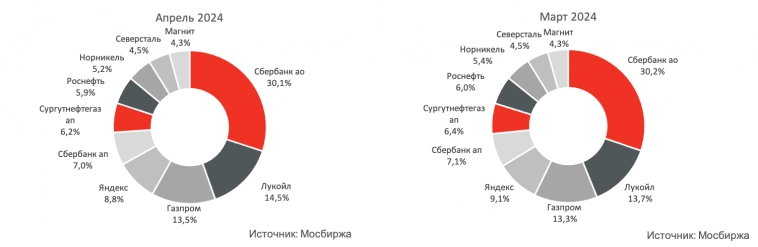

Состав народного портфеля на апрель и март 2024 г.

«Народный портфель» — аналитический продукт Мосбиржи, он показывает топ-10 самых популярных у частных инвесторов бумаг. Каждый месяц биржа публикует структуру портфеля.

Тройка лидеров

- Сбербанк (-0,2%)

- ЛУКОЙЛ (+0,8%)

- Газпром (+0,2%)

Топ-3 «народного портфеля» без изменений. В апреле на первом месте с большим отрывом по-прежнему находится Сбербанк: доля обыкновенных акций – 30,1%, привилегированных – 7% (небольшое снижение доли – по 0,1%). Сбербанк – один из наших фаворитов в банковском секторе во II квартале.

На втором месте ЛУКОЙЛ, прибавивший сразу 0,8% на фоне выплаты дивидендов за 2023 год (общая доля в портфеле выросла до 14,5%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал