АНАЛИТИКА

выдвижение Зеленского - яркое потверждение моих наблюдений

- 01 января 2019, 21:46

- |

К моему удивлению многие из комментирующих усмотрели в этом только необоснованные и зловредные нападки на Навального!

Однако сегодняшнее выдвижение Зеленского в кандидаты на пост президента Украины очень хорошо прояснило мою мысль. На постсоветском пространстве популярный комик, высмеивающий политиков, потенциально обладает намного большим кредитом доверия, чем большинство cамих политиков.

Зеленский даст Навальному 100 очков форы. В отличие от безостановочного бубнежа на тему столько-то млрдов распилено, украдено, вывезено, конвертировано, построена дача, вертолетная площадка, дрон облетел охраняемый участок,

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 64 )

Крупнейшие в мире инвесторы рисуют мрачную картину на 2019 год.

- 30 декабря 2018, 06:37

- |

Bloomberg недавно опубликовал выборку мнений топ-менеджеров портфелей и стратегов, которые поделились своими взглядами на все классы активов в преддверии нового года. Общая тема: акции будут рискованными, волатильность вернется, а доходность по всем классам активов может быть «приглушена» в новом году.

Кристина Хупер, главный стратег Invesco по глобальным рынкам, рекомендует акции развивающихся рынков.

Дэн Ивасцин из PIMCO считает, что волатильность будет расти, а кредитные спрэды будут расширяться. Он считает, что это признаки экономического спада, который произойдет в течение следующих двух лет.

Король облигаций Джефф Гандлах, предложил просто избегать акций США и корпоративного долга в целом, а также избегать долгосрочных казначейских обязательств. Гундлах считает, что лучшие ставки на 2019 год — это высококачественные фонды облигаций с низкой продолжительностью и низкой волатильностью.

Ричард Тернилл, из BlackRock, сказал – качественно отбирайте акции: ищите компании с хорошим денежным потоком, устойчивым ростом и чистыми балансами. Он также признал, что замедление было неизбежным, заявив: «Мы наблюдаем замедление глобального роста корпоративных доходов в 2019 году».

( Читать дальше )

Стратегия на российском рынке акций 2019

- 29 декабря 2018, 16:52

- |

Доходность отраслей в 2018 году

Несмотря на обострение политической напряженности, угрозы новых санкций и падение цен на нефть, российский рынок акций по итогам 2018 года показывает рост стоимости. В октябре индекс Мосбиржи обновил исторический максимум, а по итогам года рост индикатора составил около 11%. С учетом дивидендов доходность превысила 16%.

( Читать дальше )

Приход кредитного кризиса

- 29 декабря 2018, 10:27

- |

Те из нас, кто внимательно следит за кредитным циклом, не должны удивляться текущему падению на фондовых рынках. Это должно было случиться в любом случае.

Кризис приближается, и в ближайшие месяцы можно ожидать, что он превратится во что-то гораздо более неприятное.

Это будет непрерывный кризис, который будет становиться все хуже и дольше, от шести месяцев до года, после чего наступит период восстановления экономики.

США вступают в серьезную рецессию, которая по своему характеру аналогична периоду 1930-33 годов.

Еврозона безвозвратно разорена

Можно легко заключить, что ЕС и, в частности, Еврозона — это финансовая и системная бомба замедленного действия, ожидающая своего появления.

Источник: https://www.goldmoney.com/research/goldmoney-insights/the-arrival-of-the-credit-crisis

Итоги 2018. Прогноз 2019

- 28 декабря 2018, 17:37

- |

Друзья!

Конец года – время подводить итоги и делать прогнозы. В данном видео я рассказываю, чем запомнился мне этот год, и что я жду в следующем — 2019. Ну и, конечно, в конце - мои поздравления и пожелания вам!

( Читать дальше )

Обзор рынка драгоценных металлов с 19 по 25 декабря 2018 года

- 25 декабря 2018, 17:29

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

На прошедшей неделе цены на драгоценные металлы подрастали, за исключением остававшейся под давлением платины. Курс доллара США слабел на фоне разгорающегося скандала между Д. Трампом и руководством ФРС. В результате трений и остановки работы американского правительства фондовый рынок США показал крайне негативную динамику в предпраздничный период, что поддерживало интерес инвесторов к страховым активам.

В ходе прошедшего декабрьского заседания ФРС США повысила коридор процентных ставок до 2,25-2,5%, сопроводив повышение указанием на высокий уровень неопределённости в отношении дальнейшего повышения ставок. Отмечалось, что экономика США и рынок труда остаются в хорошем состоянии, но темпы роста замедляются. Медианный прогноз управляющих ФРС говорит о повышении ставок в 2019 г. на двух заседаниях и одном повышении в 2020 г.

Заявления регулятора вызвали нервную реакцию рынков, которые поверили в замедление экономики и перед длинными рождественскими выходными показали значительное падение, что поддержало инвестиционный спрос на золото. Торги на этой неделе проводятся в укороченном режиме, волатильность ожидается низкая, возобновление нормальной торговли произойдет уже в новом году – 3 января 2019 г.

( Читать дальше )

Обзор мирового рынка нефти с 14 по 20 декабря 2018 г.

- 24 декабря 2018, 08:29

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

На прошедшей неделе мировые цены на нефть усилили темпы снижения в преддверии длинных рождественских праздников на рынках, обусловивших рост технических продаж. Предложение нефти остается высоким, несмотря на достижение соглашения об ограничении добычи в рамках ОПЕК+. Давление на рынок оказывают негативные ожидания по состоянию мировой экономики, которые усиливаются обвалом на фондовых рынках.

В результате стоимость нефти сорта WTI опустилась до уровня $45,57 за баррель, а сорта Brent уходила ниже $53 за баррель, что стало минимальным значением с середины 2017 г. Спред между сортами нефти по состоянию на 20 декабря 2018 г. составил $8,5, отношение спреда к цене сорта WTI составило 18,5%.

Резкое снижение цен вызвало довольно нервную реакцию России: Минэнерго РФ предложило созвать внеочередное совещание ОПЕК+ для мониторинга рыночной ситуации. Саудовская Аравия сообщила, что сократит добычу с января 2019 г. на 322 тыс. бар. в сутки до 10,311 млн бар. в сутки. Добыча в России пока остаётся на уровне 11,42 млн бар. в сутки. Минэнерго Казахстана сообщило, что сократит добычу на 40 тыс. бар. в сутки в рамках новых договоренностей.

( Читать дальше )

Отчёт «Мегафона» 3Q2018: продержаться до выкупа

- 21 декабря 2018, 12:14

- |

Тимур Нигматуллин, аналитик «Открытие Брокер»

Существенное влияние на результаты оказали разовые факторы: переход к МСФО-15 и приведшая к деконсолидации соответствующего актива июньская сделка по продаже пакета в Mail.Ru Group.

Совокупная выручка «Мегафона» прибавила 4,7% год к году до 88,7 млрд руб. Выручка от мобильной связи в России выросла на 4,9% год к году до 70,9 млрд руб. Для сравнения: у «МТС» в РФ рост составил 1,9% год к году, а у российской дочки VEON – 0,5%.

Количество активных мобильных абонентов «Мегафона» в РФ сократилось на 0,5% год к году до 75,2 млн. Снижение соответствует общеотраслевому тренду по улучшению структуры абонентской базы, который подразумевает снижение «чистого оттока» (исторически операторы в РФ «обновляли» до половины своей абонентской базы за год).

Рентабельность OIBDA «Мегафона» в 3 квартале просела на 1,5 процентного пункта до 37,9% (33,7 млрд руб.), а без учёта новых стандартов отчётности и вовсе составила 37,3%. Несмотря на рост потенциально высокомаржинальной выручки от мобильной связи и широкополосного доступа в интернет (ШПД), бизнес стал генерировать меньше операционного денежного потока.

( Читать дальше )

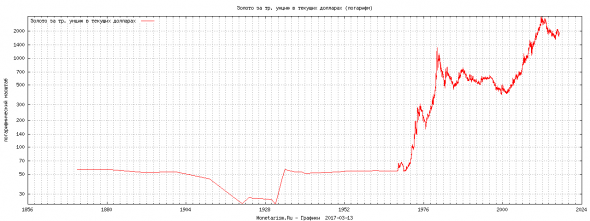

Всегда ли можно положиться на золото?

- 19 декабря 2018, 18:30

- |

В современном мире каждый ребёнок, взрослый, специалист или далёкий от темы человек знает, что золото это невероятно ценный металл, который всегда в зоне высокой стоимости благодаря своим свойствам. Кризис 2008 года убедил последних скептиков и заставил весь мир думать стереотипом, что золото спасёт при любом кризисе, достаточно лишь вовремя переложить свои активы.

Как правило, многие аналитики начинают “предсказывать” скорый кризис, как только появляются новости, что очередной ЦБ закупает рекордное количество золота. Выглядит логично, в период нестабильности и общей фрустрации инвестиция в драгоценный металл даже не выглядит рискованной. Даже наш ЦБ закупил рекордное количество золота, так же как и Турция, Казахстан и Польша. “Золото всегда в цене”, “в кризис покупайте золото” и прочие мантры всех экспертов и аналитиков явно нам говорят, что во время кризиса будет расти (или хотя бы стоять на месте) только золото. Однако так было не всегда. Если взглянуть на график цены золота в 20 веке и проследить корреляцию с крупнейшими финансовыми кризисами, будет понятно, что золото возможно и вовсе идёт своим путём, не обращая внимания на кризисы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал