АНАЛИТИКА

Торгуем в прямом эфире. Трейдинг на Московской бирже. Обзор, аналитика

- 23 января 2023, 12:40

- |

- комментировать

- Комментарии ( 0 )

Доллар теряет позиции уже четвертый месяц подряд

- 23 января 2023, 11:48

- |

По итогам прошедшей торговой недели индекс доллара показал незначительное ослабление (-0,2%), против падения на 1,65% неделей ранее. Идет уже 4-й месяц непрерывного и сильного ослабления курса доллара. По итогам торгов в пятницу индекс доллара закрылся на отметке 101,74 п.

Индекс доллара на истекшей неделе продолжил консолидацию возле уровней семимесячных минимумов. Курс евро показал схожую нейтральную динамику, оставаясь вблизи 9-месячных максимумов. Курс японской иены зафиксировал недельное снижение на 0,6% (131,4) по отношению к доллару, поскольку по итогам прошедшего заседания Банк Японии сохранил процентные ставки на ультранизком уровне и оставил без изменения диапазон регулирования кривой доходности.

Неделями ранее доллар отыгрывал своей слабостью тему снижения потребительской инфляции в США, а значит и ожидания более мягкой риторики от ФРС. На прошедшей неделе индекс доллара также не улучшил своей динамики, поскольку выходившая макростатистика была откровенно слабой.

( Читать дальше )

Аналитики сказали, какие российские акции стоит покупать в 2023, а какие нет.

- 22 января 2023, 17:00

- |

Перед инвестором часто встает вопрос-во что инвестировать, акции каких компаний купить? И ответ на него дать довольно сложно в силу изменчивости и неопределенности движения котировок инвестиционных инструментов.

Тут на помощь нам приходят различные аналитики, эксперты и экономисты. Они пытаются предвидеть, что произойдет с той или иной компанией и выделить самые перспективные и прибыльные акции, в которые стоит вкладывать деньги.

( Читать дальше )

Евро/рубль: кто победит в Украине?

- 21 января 2023, 17:59

- |

#EURRUB

Таймфрейм: 1W

Волны – это не просто разноцветные цифры и буквы на графике, это отображение общественного настроения. Национальные валюты отражают настроения своих обществ, если их курс определяется рынком. И поскольку пока и Рубль и Евро продолжают свободно торговаться как друг к другу, так и через юань, то мы можем их сопоставить, чтобы сделать выводы о результатах боевых действий в Украине. Укрепление рубля будет позитивом для РФ и негативом для ЕС, ослабление наоборот.

Валюты – один из самых быстрых социометров. Мало времени нужно чтобы зайти в терминал и купить бакс или евро, намного дольше занимает решение об открытии или закрытии бизнеса (фондовые индексы), и ещё дольше политики пользуются окнами возможностей для решений в масштабах страны. Но каждое их и наше решение продиктовано в первую очередь динамикой и фазой общественного настроения. Это и есть предмет исследования для эллиоттчика.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Русала» и Chevron

- 20 января 2023, 13:38

- |

МКПАО «ОК РУСАЛ»

Тикер |

RUAL |

Идея |

Long |

Горизонт |

2-6 недель |

Цель |

47,5 руб. |

Потенциал идеи |

18% |

Объем входа |

5% |

Стоп-приказ |

38,9 руб. |

«Русал» успешно меняет логистику поставок сырья и продукции. Ограничения доступа к глинозему удалось преодолеть за счет роста поставок из Китая. Сократились объемы продаж алюминия в США, но в то же время выросли продажи в Европе и Азии. Основой устойчивости компании остаются доступ к дешевой электроэнергии в России и доходы от владения блокирующим пакетом акций «Норникеля».

( Читать дальше )

Актуальные инвестидеи: покупка акций «Роснефти» и P&G

- 19 января 2023, 12:07

- |

ПАО «НК Роснефть»

Тикер |

ROSN |

Идея |

Long |

Горизонт |

2-4 недели |

Цель |

380 руб. |

Потенциал идеи |

11,11% |

Объем входа |

8% |

Стоп-приказ |

320 руб. |

Роснефть» выделяет наличие перспектив развития. Компания продолжает реализовывать проект «Восток Ойл», который пользуется поддержкой государства и может быть полностью ориентирован на рынки АТР. Помимо этого, восстановление добычи нефти на проекте «Сахалин-1» после ухода Exxon Mobil прошло достаточно оперативно, что в краткосрочной перспективе может стать драйвером роста.

( Читать дальше )

Как вы думаете, те кто неправильные сигналы и прогнозы даёт, они в самом деле так думают или просто сознательно в противоположном направлении толпу ведут?

- 18 января 2023, 17:19

- |

Как вы думаете, те кто неправильные сигналы и прогнозы даёт, они в самом деле так думают или просто сознательно в противоположном направлении толпу ведут?

🤝 Банк России начинает устанавливать официальные курсы рубля к новым иностранным валютам

- 18 января 2023, 16:03

- |

🏦Так, ЦБ добавил в список еще 9 валют:

🇦🇪Дирхам ОАЭ

🇨🇷Таиландский бат

🇻🇳Вьетнамский донг

🇷🇸Сербский динар

🇳🇿Новозеландский доллар

🇬🇪Грузинский лари

🇮🇩Индонезийская рупия

🇪🇬Египетский фунт

🇶🇦Катарский риал

🚀 Сейчас, считают аналитики MP, по всей видимости, появился запрос на национальные валюты, поэтому ЦБ их и добавил.

🔸Почти все эти валюты объединяет одно — они "

( Читать дальше )

41 идея из стратегий российских аналитиков на 2023 год

- 18 января 2023, 12:07

- |

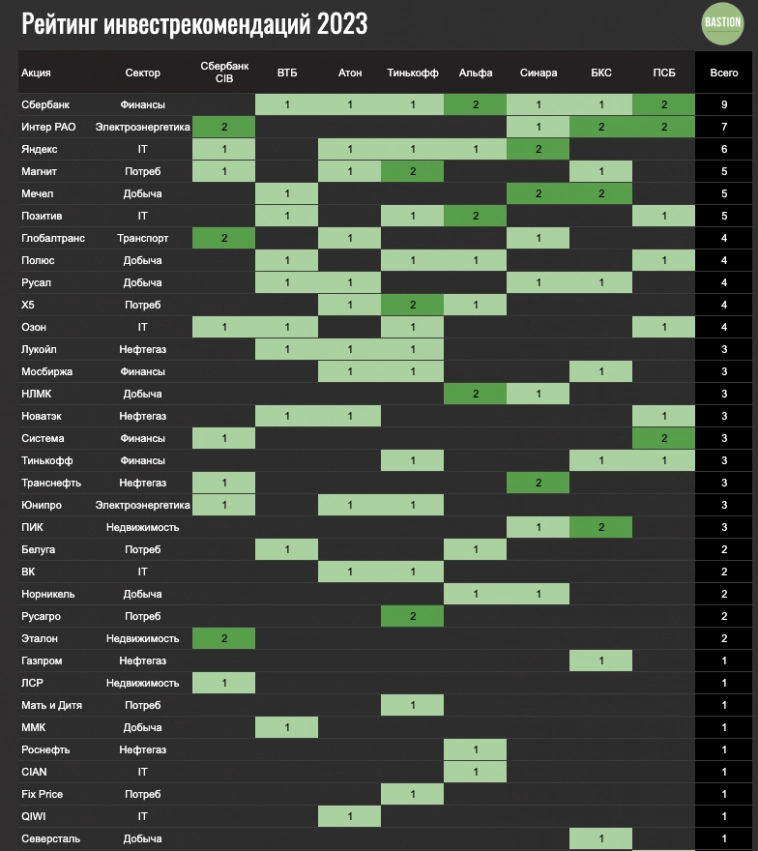

В обзоре представлены основные тезисы и идеи из стратегий российских инвестдомов на 2023 год. Что думают аналитики о перспективах экономики РФ и какие акции советуют выбирать?

0. Для разогрева — рейтинг инвестрекомендаций акций российских аналитиков на 2023 год. Идея взята из блога Точка спокойствия и немного доработана. За каждое попадание в топ-10 рекомендаций от аналитиков одного инвестдома акции начисляется 1 балл, за попадание в топ-3 по потенциалу (если это возможно определить) — 2 балла.

Сбербанк, Интер РАО и Яндекс — самые популярные акции у российских аналитиков в 2023 году.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Газпром нефти» и Schlumberger

- 18 января 2023, 12:00

- |

ПАО «Газпром нефть»

Тикер |

SIBN |

Идея |

Long |

Горизонт |

2-6 недель |

Цель |

496 руб. |

Потенциал идеи |

12% |

Объем входа |

7% |

Стоп-приказ |

430 руб. |

29 декабря была отсечка по промежуточным дивидендам за 9 месяцев 2022 года. Учитывая перспективу продолжения выплат акционерам, бумаги «Газпром нефти» могут закрыть дивидендный гэп.

Бумаги находятся около ключевого уровня поддержки. При объеме позиции 7% и выставлении стоп-заявки на уровне 430 руб. риск на портфель составит 0,23%. Соотношение прибыль/риск — 3,6.

Schlumberger Limited

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал