SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

АНАЛИЗ

28.01.2013 - 01.02.2013 ПРОГНОЗ НА ЗОЛОТО (by SpeakFinance.Ru )

- 29 января 2013, 16:15

- |

На текущей неделе, как было сказано ранее (подробнее здесь), будет достаточно драйверов, как минимум для сильной волатильности. Золото может достигнуть уровня 50-DMA и даже двинуться чуть выше него. В понедельник и вторник золото будет, скорее всего, в районе 200-х дневной средней. Первый подъем цены будет, вероятнее всего, к закрытию американской сессии в среду – это отметка в районе 1675 +-5 долларов. В четверг вечером или в пятницу до 17:30 цена может быть под отрицательным наклоном до выхода отчетности. Большое значение будет иметь ценовой уровень от отметки 200 дневной средней до выхода стат.данных.

Tradingrecommendation:

Покупка в понедельник 1655 +-5 долларов.

Фиксировать любой уровень приближенный 1670 долларов.

StopLoss – 1645 долларов за унцию в понедельник

В случае если ценовой уровень до выхода FOMC будет ниже 200 DMA, то buy1655 +-5 долларов. Stop loss – 1645.

( Читать дальше )

Tradingrecommendation:

Покупка в понедельник 1655 +-5 долларов.

Фиксировать любой уровень приближенный 1670 долларов.

StopLoss – 1645 долларов за унцию в понедельник

В случае если ценовой уровень до выхода FOMC будет ниже 200 DMA, то buy1655 +-5 долларов. Stop loss – 1645.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Уроки истории. Часть 2.

- 29 января 2013, 12:26

- |

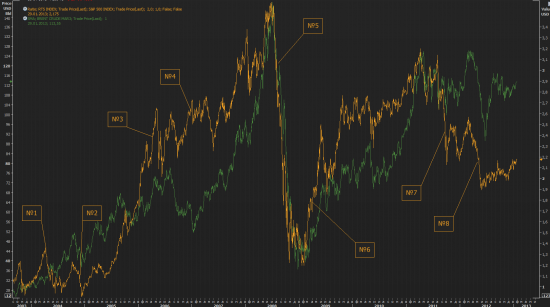

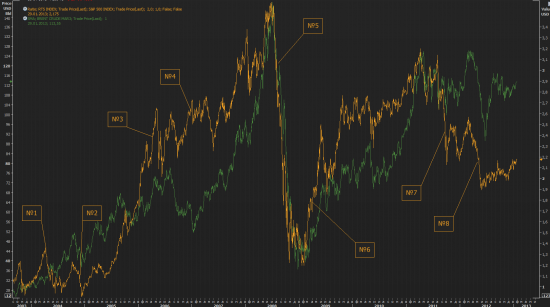

Вчера мы вспоминали о глобальных драйверах S&P500 за последние пару лет.

Сегодня поговорим о чисто российской теме.

Допустим, мы суперфонд с лимитом $1 млрд на РФР.

Наша задача понять, какие предпосылки существуют для входа в российский рынок и какие — для выхода из него.

Для этого возьмем следующую картинку:

Зеленая линия — нефть

Оранжевая — отношение 2xРТС/S&P500

Я нанес циферки на график с местами, где отношение явно не коррелировало с общим изменением цен на нефть.

В целом, конечно, картинка печальная Печалька в том, что

Сегодня поговорим о чисто российской теме.

Допустим, мы суперфонд с лимитом $1 млрд на РФР.

Наша задача понять, какие предпосылки существуют для входа в российский рынок и какие — для выхода из него.

Для этого возьмем следующую картинку:

Зеленая линия — нефть

Оранжевая — отношение 2xРТС/S&P500

Я нанес циферки на график с местами, где отношение явно не коррелировало с общим изменением цен на нефть.

В целом, конечно, картинка печальная Печалька в том, что

- Россия — это комодитис. Куда сырье, туда и мы. Это формирует глобальный тренд.

- Но есть флуктуации.

- весна 2004: падаем без снижения цен на нефть

- конец 2004: падаем намного сильнее, чем падает нефть

- 2006: растем намного сильнее, чем нефть

- нефть падает, мы не хуже СП500

- любопытно, что в период кризиса наш индекс/S&P500 просто превратился в нефть.

- расти начали раньше нефти

- упали относительно S&P500 существенно сильнее, чем нефть

- тоже самое — относительно снизились и не восстановились вслед за восстановлением нефти.

- С чем были связаны флуктуации 1-8?

- Имеет ли вообще крупным глобальным фондам смысл делать ставку на Россию, которая является производной от нефти?

- Если имеет, то какие факторы имеют значение при инвестировании в Россию, кроменефти?

Северсталь - влияние отчетности по операционным результатам (по датам 2010-2012)

- 29 января 2013, 03:17

- |

Сегодня (29 января 2012) будет опубликована отчетность по операционным результатам Северстали за 4 квартал 2012 года.

Поведение акций в день публикования аналогичных операционных результатов за кварталы 2010-2012 :

( Читать дальше )

Поведение акций в день публикования аналогичных операционных результатов за кварталы 2010-2012 :

- 10.02.11 (за 4 кв 2010) +1,8% в день публикования, +8% в течении 4 дней

- 28.04.11 (за 1 кв 2011) -4,4% в день пуб., -13,7% в течении 7 дней

- 27.07.11 (за 2 кв 2011) +1% в день пуб., +5% в течении 3 дней

- 26.10.11 (за 3 кв 2011) +5% в день пуб., +8,7% в течении 2 дней

- 31.01.12 (за 4 кв 2011) +2,8% в день пуб.,

( Читать дальше )

RTS и Сбербанк, ВТБ >>>

- 28 января 2013, 22:02

- |

Индекс РТС у отметки 164.000. Нет слов, очень рад за наш рынок и побольше бы таких уверенных движений.Показатель открытого интереса лишь под закрытие показывал небольшой шорт.

Main Level 161750 по 162300.

Second Level 163600 по 163600

Судя по временному профилю — рынок контролируют баеры. Но многие ждут среды, так как Америка решает вопросы о ставке и заседание FOMC. Может быть все, что угодно. Судя по динамике S&P он сильно низко не закроется.

Для баеров, остается работать внутри дня от весомых поддержек.

( Читать дальше )

Еженедельный обзор Volfix 25 01 2013 >>>

- 25 января 2013, 21:23

- |

l

6 февраля -ознакомительный вебинар по рыночному профилю

4 февраля — Симбиоз технического и объемного анализа

6 февраля -ознакомительный вебинар по рыночному профилю

4 февраля — Симбиоз технического и объемного анализа

RTS и 1500 S&P 500 >>>

- 24 января 2013, 23:39

- |

РТС:

161.000 как и 1500 для S&P 500 исторический уровень. Учитывая то, что по этим ценам мелкие спекулянты практически позиционно не покупают, так как по теории цена слишком высока, даже если баеры и есть, то при любом движении вниз кроют позиции — это видно по показателю открытого интереса.

Обратим внимание на показатель открытого интереса вечерней сессии. Он вырос, а значит открыты продажи вслед за S&P 500. Этот уровень стоит отметить и фиксировать его как сопротивление на завтра.

S&P показал сегодня разворотную модель и закроется на открытии, а это никак не позитив.

( Читать дальше )

RTS - обзор >>>>

- 22 января 2013, 23:21

- |

Прошлый обзор >>>

Выделим основные уровни на завтра.

158700 по 15900 - Main Level

159800 по 160000 - Resistance

Учитывая снижение открытого интереса, есть предпосылки, что крыли продажи и это может вызвать рост в среду. Но если посмотреть европейские индексы — они практически не обновляли HI, что вызывает подозрение к растущему S&P 500.

( Читать дальше )

RTS и только >>>

- 21 января 2013, 22:40

- |

Учитывая короткий день на американских площадках, индекс РТС торговался в боковике. Но все же некоторые моменты для совершения сделок были.

Отметим основной объем за торговую сессию 21 января 2013 года — это

159750 по 159900, именно по этим ценам заключались основные сделки.

Судя по реакции на данный диапазон — мы увидели небольшой спрос.

Но показатель открытого интереса снижался при любом росте, так что у роста не было особого

( Читать дальше )

Несколько слов о фундаментальном анализе

- 21 января 2013, 14:39

- |

У меня частенько бывают стычки с религиозными фундаменталистами (т.е. идолопоклонниками фундаментального анализа) по поводу качества и применимости этого метода для принятия решений. В одной из последних я дал некое определение фундаментальной справедливой цены акции, которое звучало так: «справедливая фундаментальная цена акции – это цена, которая практически никогда не наблюдается на реальном рынке и обычно с точностью до порядка совпадает с серединой диапазона колебаний реальной цены за будущие пять лет». Человек сказал, что я пишу глупости, а я ответил, что глупости я еще напишу, поскольку давно собирался об этом написать.

Вчера, разгребая многолетние завалы в ценных бумагах на своем столе наткнулся на журнал «Финанс» за 15-21 января 2007 года. Бегло его пролистав, нашел в нем ровно то, что мне нужно для демонстрации моего определения.

Но сначала скажу пару общих слов о фундаментальном анализе. Это такой анализ, в котором аналитики, опираясь на данные об экономической деятельности компании (в первую очередь, конечно, бухгалтерскую отчетность) пробуют определить т.н. «справедливую» стоимость акции. Существует множество модификаций фундаментального анализа, но одним из самых точных методов является построение моделей на основе дисконтированных денежных потоков. Этот метод, в свою очередь, опирается на основное положение временной теории денег, которое по простому можно записать так: одна единица денег, имеющаяся в кармане сегодня стоит больше, чем та же единица денег, которая появится в кармане завтра. Т.е. один рубль, полученный сегодня стоит больше, чем тот же рубль, который Вы получите завтра и гораздо больше рубля, который Вы получите через год. В свете повсеместно распространяющейся финансовой грамотности это кажется понятным. Сегодняшний рубль можно положить на депозит в банк и через год получить при нынешних безумных ставках аж до 10 копеек навара. Т.е. сегодняшний рубль через год будет стоить 1,1 рубля и, следовательно, стоимость рубля, который получите через год, может быть определена из уравнения Х*(1+У)=1, где У – сегодняшняя ставка годового депозита в банке. Если У=0,1, сегодняшняя стоимость рубля, который будет получен через год, будет равна примерно 91 копейке.

( Читать дальше )

Вчера, разгребая многолетние завалы в ценных бумагах на своем столе наткнулся на журнал «Финанс» за 15-21 января 2007 года. Бегло его пролистав, нашел в нем ровно то, что мне нужно для демонстрации моего определения.

Но сначала скажу пару общих слов о фундаментальном анализе. Это такой анализ, в котором аналитики, опираясь на данные об экономической деятельности компании (в первую очередь, конечно, бухгалтерскую отчетность) пробуют определить т.н. «справедливую» стоимость акции. Существует множество модификаций фундаментального анализа, но одним из самых точных методов является построение моделей на основе дисконтированных денежных потоков. Этот метод, в свою очередь, опирается на основное положение временной теории денег, которое по простому можно записать так: одна единица денег, имеющаяся в кармане сегодня стоит больше, чем та же единица денег, которая появится в кармане завтра. Т.е. один рубль, полученный сегодня стоит больше, чем тот же рубль, который Вы получите завтра и гораздо больше рубля, который Вы получите через год. В свете повсеместно распространяющейся финансовой грамотности это кажется понятным. Сегодняшний рубль можно положить на депозит в банк и через год получить при нынешних безумных ставках аж до 10 копеек навара. Т.е. сегодняшний рубль через год будет стоить 1,1 рубля и, следовательно, стоимость рубля, который получите через год, может быть определена из уравнения Х*(1+У)=1, где У – сегодняшняя ставка годового депозита в банке. Если У=0,1, сегодняшняя стоимость рубля, который будет получен через год, будет равна примерно 91 копейке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал