АКЦИИ

Торговый план на 21 апреля 2020 года - акции ММВБ Инвестиционный портфель Итоги 20.04.2020

- 21 апреля 2020, 10:29

- |

Друзья, всем привет!

Вчера в очередной раз биржа подкинула нам сюрприз, который никто не ждал. Фьючерс на нефть марки WTI обвалился на -300% и закрылся в отрицательной зоне на отметке около -$40 за баррель. Сегодня перед экспирацией котировки восстановились до $2, но это уже не поможет спекулянтам, которые остались вчера в длинных позициях. Очень не стандартная ситуация, которая, если честно, пугает. Почему не были остановлены торги? Почему не зафиксировали цену на минимальном значении $0,01? А что если такое же биржа сможет учудить с акциями? Загонит стоимость в отрицательную зону и объяснит, что новые времена, новые порядки, такое может быть, так как ваши акции никому больше не нужны. Переизбыток...( Шутка :-))

Сегодня на премаркете ситуация на рынках нейтральная, индексы и нефтяные котировки торгуются в небольшом минусе и находятся под давлением. Позитивных новостей на горизонте пока не видно. Ждем.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Сезон отчетностей в США. 22 апреля

- 21 апреля 2020, 09:32

- |

81 отчитывающаяся компания. Посмотрим ряд наиболее интересных.

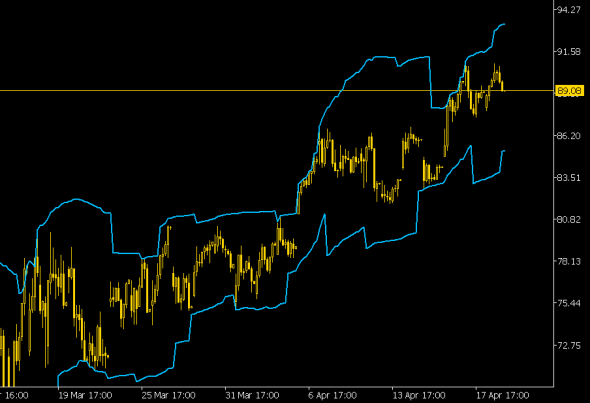

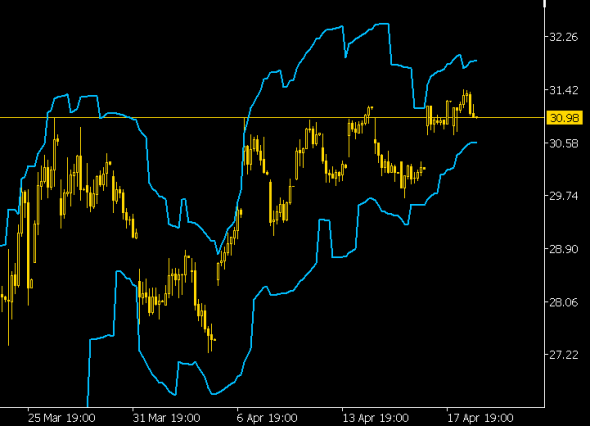

Тайм-фрейм всех графиков — 1H. Теперь с временной шкалой.

XLNX, Xilinx Inc.

Apr 22, 5:00 PM (После закрытия рынков)

Бумага регулярно после отчетов выстреливает в ту или иную сторону на более чем 10%.

T, AT&T Inc.

Apr 22, 8:30 AM

( Читать дальше )

ИНДЕКС МБ СЕГОДНЯ

- 21 апреля 2020, 07:36

- |

Индекс пока болтается в диапазоне 2495-2550.

Сегодня жду опен к 2470. Удержание уровня — заход на тест к 2495, отбой от которого шортим.

В этом случае (подтверждение пробой 2468) коррекция углубляется и можно рассчитывать на заход к 2410-2350. Там планирую добирать среднесрочный лонг.

Цель 3000.

Удачи

Дивидендное портфолио. Американский Газпром и литиевые производители (4 неделя)

- 20 апреля 2020, 19:59

- |

Подскажите фондовики!

- 20 апреля 2020, 18:47

- |

🔥Итоги дня: IMOEX -0.5% .🔥Нефть сходит с ума.🔥 Татнефть отменяет дивиденды.

- 20 апреля 2020, 18:42

- |

дивиденды." title="🔥Итоги дня: IMOEX -0.5% .🔥Нефть сходит с ума.🔥 Татнефть отменяет дивиденды." />

дивиденды." title="🔥Итоги дня: IMOEX -0.5% .🔥Нефть сходит с ума.🔥 Татнефть отменяет дивиденды." />Карта рынка: smart-lab.ru/q/map/

📉Нефть рекордное расхождение между Brent(-7%) и WTI(-40%), за оду бочку Brent(26,44 долл.) дают больше 2-х WTI(10,72 долл.)

📉Татнефть -6% СД рекомендовал не выплачивать финальные дивиденды 2019 г на АО, на АП выплатить 1 руб на акцию(хуже прогноза). Кроме того падающая нефть Brent (-7%) усугубляет ситуацию.

( Читать дальше )

Коронавирус продолжает расти. Газпром будет 300 рублей. Что делать на Московской бирже

- 20 апреля 2020, 17:59

- |

Обсудим ситуацию по коронавирусу. Повторюсь, что без этой темы невозможно обсуждение ситуации на рынке. Экономика сейчас стоит по его вине, и каждый день простоя обходиться очень дорого. По заболевшим вроде бы намечается плато. Прогноз, который я давал про 30 000 заболевших – уже реализовался. Многие критиковали ситуацию в Италии, но, думаю, нас ждет то же самое.

Если мы вводим серьезный карантин, то экономика встает, теряются рабочие места. Да, все выживут, но что будет потом? Кто-то в кредитах, кто-то в долгах, у кого-то, вообще, нет денег. Много мелкого бизнеса, работающего «на грани». Что им делать без денег и работы? Начнут стреляться, выпрыгивать из окон, грабить. А если всю рабочую массу из Средней Азии отправим на карантин. На что им жить? Тут проблем не оберешься, кому это надо? Поэтому наши власти решили закрыть только Москву, а вся остальная страна по большому счету открыта.

Сейчас идет вал обращений в банки, но вот они навстречу клиентам идти не спешат. Если мы сейчас пересидим на карантине, то получим волну банкротств. Это и приведет к проблемам с залогами, падению недвижимости и всего рынка.

( Читать дальше )

Вечерка на рынке акций

- 20 апреля 2020, 17:13

- |

ключевое:

🚩 вечерняя торговая сессия стартует 22.06

🚩 на начальном этапе будет 25 самых ликвидных акций (это будут самые ликвидные акции на большинство из которых уже есть фьючерсы) и в дальнейшем список будет расширен

🚩 для поддержания ликвидности предусмотрена специальная маркет-мейкерская программа

🚩 одновременно планируется продлить онлайн регистрацию клиентом, так что новые клиенты, не имеющие счета у брокера смогут заключить брокерский договор и спустя несколько минут уже торговать

С радостью отвеТим на ваши вопросы!

Обзор рынка форекс крипта и акции NYSE по торговой стратегии Билла Вильямса

- 20 апреля 2020, 15:02

- |

Обзор рынка форекс крипта и акции NYSE

Рассматриваю форекс, крипту и акции по торговой стратегии Билла Вильямса Торговый Хаос 2

Всем профита

Акции из видео которые интересны мне для торговли сегодня

#OLN #SKX #SCHW #AMTD #SFM #CDNS #RRC

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал