RTS

Несколько интересных фактов о бенчмарках и эффективности активного управления.

- 07 августа 2022, 18:26

- |

Привет.

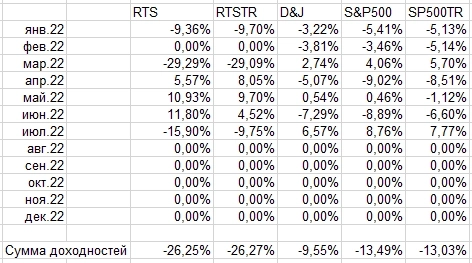

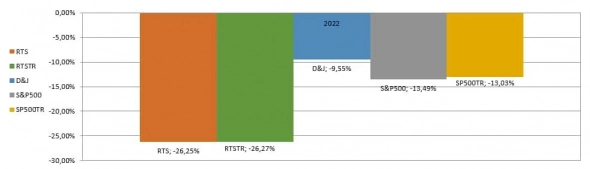

На картинках сумма доходностей бенчмарков в USD за которыми я регулярно слежу. Бенчмарк это ориентир. В качестве бенчмарков в инвестициях используются фондовые индексы.

( Читать дальше )

- комментировать

- 274

- Комментарии ( 0 )

Что показывают роботы

- 04 августа 2022, 06:49

- |

RTS

SELL @: 104340 Date: 2022-08-03 at 22:00

Stop Loss: 107620 (-3,280.00)

Target_1: 103820

Target_2: 103170

Target_3: 102130

Target_4: 99760

Дисклеймер

Информация не является индивидуальной рекомендацией; носит исключительно информационно-аналитический характер и не должна рассматриваться как предложение либо рекомендация к инвестированию, покупке, продаже какого-либо актива, торговых операций по финансовым инструментам.

Телеграм-канал t.me/tradefts

Что показывают роботы

- 03 августа 2022, 19:08

- |

Yandex

BUY @: 19862 Date: 2022-08-03 at 11:00

Stop Loss: 19074 (-788.00)

Target_1: 19961 — исполнено

Target_2: 20040 — исполнено

Target_3: 20203

Target_4: 20481

BUY @: 3987 Date: 2022-08-03 at 16:00

Stop Loss: 3647 (-340.00)

Target_1: 4006 - исполнено

Target_2: 4022 - исполнено

Target_3: 4055

Target_4: 4111

SELL @: 82119 Date: 2022-08-03 at 10:00

Stop Loss: 84004 (-1,885.00)

Target_1: 81709 - исполнено

Target_2: 81200 - исполнено

Target_3: 80379 - исполнено

Target_4: 78514 - исполнено

RTS

BUY @: 106850 Date: 2022-08-03 at 11:00

Stop Loss: 104080 (-2,770.00)

Target_1: 107380 - исполнено

Target_2: 107810 - исполнено

Target_3: 108690

Target_4: 110180

Si

BUY @: 62071 Date: 2022-08-02 at 14:00

Stop Loss: 60553 (-1,518.00)

Target_1: 62381 - исполнено

Target_2: 62629

Target_3: 63138

Алроса и Магнит — не отработали.

( Читать дальше )

Long Ri 9.22

- 02 августа 2022, 11:16

- |

За изменениями в позиции, если буду добирать, переносить итд, можете следить в телеграмме, ссылка на него в моем профиле!

Тут отпишу только где закрыл позицию!

UPD 03.08.22 18:48

Позиция закрыта по цене 105000

Итого минус 1000 пунктов на контракт!

Что показывают роботы

- 01 августа 2022, 19:26

- |

SELL @: 4010 Date: 2022-08-01 at 11:00

Stop Loss: 4179 (-169.00)

Target_1: 3990 - исполнено

Target_2: 3966 - исполнено

Target_3: 3925 - исполнено

Target_4: 3834

Mix

SELL @: 215650 Date: 2022-08-01 at 11:00

Stop Loss: 218350 (-2,700.00)

Target_1: 214575 - исполнено

Target_2: 213225

Target_3: 211075

Target_4: 206175

Plt

BUY @: 912.6 Date: 2022-08-01 at 11:00

Stop Loss: 907.9 (-4.70)

Target_1: 917 — исполнено

Target_2: 920 - исполнено

Target_3: 928

Target_4: 941

SELL @: 104020 Date: 2022-08-01 at 11:00

Stop Loss: 107170 (-3,150.00)

Target_1: 103500 - исполнено

Target_2: 102850

Target_3: 101810

Target_4: 99450

BUY @: 107450 Date: 2022-08-01 at 17:00

Stop Loss: 103110 (-4,340.00)

Target_1: 107990 - исполнено

Target_2: 108420 - исполнено

Target_3: 109300

Target_4: 110800

Дисклеймер

Информация не является индивидуальной рекомендацией; носит исключительно информационно-аналитический характер и не должна рассматриваться как предложение либо рекомендация к инвестированию, покупке, продаже какого-либо актива, торговых операций по финансовым инструментам.

Телеграм-канал t.me/tradefts

Long Ri 9.22

- 01 августа 2022, 11:02

- |

UPD 14:40

105500половину закрываем

UPD 15:02

Тейк на 106500, закрываем полностью!

Решил я в следующих постах только точку открытия и закрытия публиковать, а держу, переношу итд об этом в телеге буду писать, ссылка в профиле!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал