цб рф

Зачем Центробанку РФ брать взаймы?

- 12 декабря 2018, 18:30

- |

И невольно задался вопросом: а зачем Центробанку брать деньги взаймы? Зачем организации, которая просто печатает деньги заморачиваться с облигациями и платить по ним купоны?

Кто-нибудь может внятно объяснить?

- комментировать

- Комментарии ( 8 )

Рынок и аналитики разошлись в оценке решения ЦБ РФ по ключевой ставке

- 10 декабря 2018, 17:37

- |

Консенсус-прогноз экспертов подразумевает, что ключевая ставка на ближайшем заседании ЦБ РФ останется без изменений. Ставки денежного рынка говорят о том, что рынок закладывается на ужесточение денежно-кредитной политики.

Совет директоров Банка России в пятницу 14 декабря объявит свое решение относительно изменения ключевой ставки. Текущее значение составляет 7.50% годовых.

Консенсус-прогноз 25 экономистов и аналитиков, опрошенных агентством Bloomberg, подразумевает, что ключевая ставка останется без изменений.

Девять респондентов, включая экспертов Альфа-банка, Morgan Stanley, Nordea Bak, Ренессанс Капитал и Уралсиб, прогнозируют повышение ключевой ставки на 25 базисных пунктов до 7.75%.

Оставшиеся 16 респондентов, включая аналитиков ABN Amro, Credit Agricole, Goldman Sachs, HSBC, ING и JPMorgan, ожидают, что ключевая ставка останется на уровне 7.50%.

Текущее поведение российского денежного рынка говорит о том, что он не согласен с консенсус-прогнозом экспертов и закладывается на повышение ставки. Коммерческие банки во второй половине предыдущей недели заметно нарастили объемы ликвидности на корсчетах. Это является признаком того, что кредитные организации закладываются на предстоящее удорожание фондирования. При этом, наращивая ликвидность на корреспондентских счетах (+870 млрд рублей до 2.516 трлн рублей), задолженность банков перед ЦБ и Казначейством выросла.

( Читать дальше )

Грядут изменения в аттестации. Аттестаты специалистов скоро будут иметь срок действия 3 года.

- 05 декабря 2018, 23:10

- |

Письмо в ЦБ РФ о порядке подтверждения квалификационых требований, 8 октября 2018, №740 НАУФОР

Независимая оценка вместо квалификационных аттестатов

с 1 июля 2019 года утрачивают правовую силу квалификационные аттестаты специалистов финансового рынка, выданные аккредитованными Банком России организациями, и они больше не будут служить обязательным требованием для допуска на рынок. ЦБ РФ

Рублевый долг: Все меньше шансов на обновление максимумов доходностей ОФЗ в этом году

- 05 декабря 2018, 15:56

- |

Глобальные рынки все больше захватывают опасения по поводу инверсии кривой доходностей treasuries, спред между доходностями пятилетних и трехлетних бумаг стал отрицательным (!), а спред между доходностями десятилетних и двухлетних бумаг снизился до минимума с 2007 года — 12 пунктов. Обычно такая ситуация предвещала рецессию в экономике США и снижение ставки ФРС, в этой ситуации инвесторы опасаются обвала американского рынка акций, хотя обычно это происходило со значительным временным лагом. С другой стороны, ожидания более медленного повышения ставки ФРС поддерживают спрос на евробонды развивающихся стран и в связи с этим обратим внимание на увеличившийся в последние дни спред RUSSIA28 – UST10 до значений выше 220 пунктов (максимальные значения этого года). Полагаем, что этот спред может уменьшиться по крайней мере до 200 пунктов и, соответственно, доходности евробондов РФ могут снизиться на 20 – 30 б.п., конечно если не будут расти доходности treasuries.

Тема антироссийских санкций отходит на второй план, а продолжающийся выход нерезидентов из рублевых ОФЗ оставляет все меньше шансов на обновление максимумов доходностей ОФЗ в этом году, мы полагаем, что восстановление котировок продолжится, хотя остаются существенные риски – растущая инфляция и инфляционные ожидания и вероятность увеличения ключевой ставки на 25 пунктов на предстоящем заседании Банка России 14 декабря. Также сдерживать рост будет увеличение объемов размещения ОФЗ со стороны Минфина по мере снижения доходностей.

Подробнее

Крупные сделки с валютой на российской бирже обяжут согласовывать в ЦБ...

- 04 декабря 2018, 09:24

- |

www.finanz.ru/novosti/valyuty/krupnye-sdelki-s-valyutoy-obyazhut-soglasovyvat-v-cb-1027776302

( Читать дальше )

Уроки российских кризисов

- 29 ноября 2018, 22:22

- |

А есть ли выводы и проделана ли работа над ошибками и какие меры принимаются для предотвращения кризиса? Эти и еще много других вопросов можно задавать и задавть нашим управленцам, но ответы будут на уровне детсада...

Название громкое, ну а как иначе по федеральному телевиденью вещают!

Послушайте и внимательно и как говорится найдите 10 отличий от кризиса предстоящего в течении 2-х лет. Т.к. каждый кризис для них непредсказуем и каждый кризис РФ и все страны СНГ пропускаю снова и снова!

( Читать дальше )

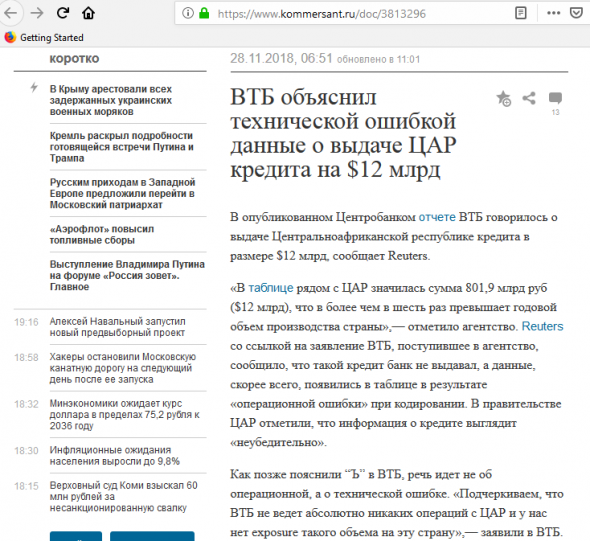

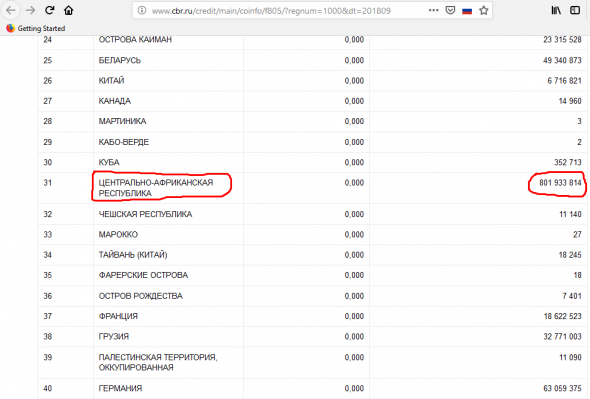

Перепутали ЦАР с Кипром на 12 млрд. долларов и выдали кредитов Кипру до 75% его ВВП...?

- 28 ноября 2018, 19:33

- |

www.kommersant.ru/doc/3813296

ВТБ в отчете для ЦБ РФ ошибочно поместил кредиты на 802 млрд. рос.рублей на Центрально-африканскую республику вместо Кипра....

Сегодня же в вышеуказанном отчете данную ошибку исправили...

Отчет с ошибкой

( Читать дальше )

Председатель Банка России Эльвира Набиуллина выступила на пленарном заседании Государственной Думы

- 21 ноября 2018, 12:47

- |

Уважаемый депутаты!

Сегодня я представляю Основные направления единой государственной денежно-кредитной политики на 2019 год и период 2020 и 2021 годов.

Проект документа впервые был представлен в Думу 1 октября, активно прорабатывался с депутатами и экспертами. По итогам внесли ряд дополнений в Основные направления, вы можете их видеть в финальном варианте документа.

Этот документ определяет наше видение развития ситуации в экономике, наш прогноз по инфляции и подходы к проведению политики. Учитывает также те новации в налогово-бюджетной и государственной экономической политике в целом, которые заложены в указах Президента, планах Правительства, трехлетнем бюджете.

Я начну с текущей ситуации в экономике, тех вызовов, на которые отвечает денежно-кредитная политика, и затем перейду к прогнозу.

Сейчас экономика растет темпами, по нашей оценке, близкими к потенциальным. По нашим оценкам, в этом году рост будет 1,5–2%. Этими темпами роста, разумеется, такая страна, как наша, не может быть удовлетворена.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал