цб рф

Как восприняла Э. Набиуллина изменения в ДКП в послании Президента РФ

- 01 марта 2024, 00:43

- |

Самые скрепные финансисты остаются при своем мнении и должностных обязанностях)

Что ЦБ России хорошо, то русскому кирдык. Так что ле сейчас?

- комментировать

- Комментарии ( 9 )

Прогноз ситуации с ликвидностью банковского сектора

- 29 февраля 2024, 11:34

- |

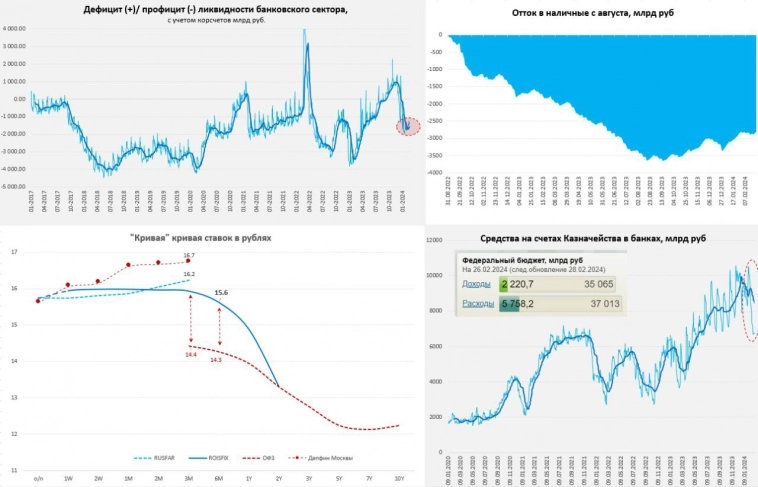

С декабря, после активных расходов из ФНБ, банковский сектор перешел в профицит ликвидности около 1.5 трлн, но на конец 2023 года он был около нуля. Если исходить из того, что около 2.5 трлн руб. ликвидности заберет ЦБ (продажи валюты), еще около 1.2-1.6 трлн уйдет в наличные (ожидания ЦБ), то при условии цены на нефть $80 за баррель (прогноз ЦБ) в рамках бюджетного правила (БП) Минфин должен бы купить в ФНБ по бюджетному правилу валюты 1 трлн руб., но прогноз ликвидности ЦБ скорее предполагает покупки в рамках БП в районе 0.5 трлн руб.(?) … в бюджете базово заложено 1.8 трлн руб. Покупка валюты в рамках БП увеличивает ликвидность банковской системы, как и инвестиции из ФНБ (~1.1 трлн руб.) и расходы вне БП (1.3 трлн руб.) ожидаемые в 2024 году.

Пока же структурный профицит ликвидности остается относительно высоким (1.3 трлн руб. в моменте и ~1.6 трлн руб. в среднем за месяц) на фоне агрессивных расходов бюджета в феврале, которые уже на 26 февраля составили более 3 трлн руб. (в январе расходы были 2.7 трлн руб., в моменте 5.76 трлн руб.).

( Читать дальше )

Навес акций на спецсчетах С угрожает стабильности российского рынка акций, предупреждает председатель набсовета Мосбиржи - Ведомости

- 29 февраля 2024, 09:32

- |

Председатель наблюдательного совета Московской биржи, Сергей Швецов, выразил озабоченность по поводу навеса акций, принадлежащих иностранцам и заблокированных на спецсчетах типа С. Это составляет около 60% free-float российских акций и может угрожать стабильности рынка, особенно при возможности массовой продажи этих акций. Московская биржа уже обсуждает этот вопрос с Банком России.

Власти рассматривают механизм обмена заблокированных активов россиян на иностранные ценные бумаги, однако возможность продажи акций со счетов типа С может вызвать снижение их стоимости и ослабление курса рубля. Однако аналитики уверяют, что рынок способен поглотить это предложение с определенным дисконтом.

В ноябре 2023 года власти анонсировали схему обмена заблокированных у россиян иностранных ценных бумаг, которые нерезиденты смогут выкупить за счет денег на счетах С. Механизмом могут воспользоваться только инвесторы, у которых портфель таких ценных бумаг не превышает 100 000 рублей. Минфин надеется, что около 2,5 миллионов из 3,6 миллионов российских граждан, чьи активы заблокированы, смогут вернуть свои вложения в рамках механизма обмена, который должен заработать в 2024 году, говорил глава ведомства Антон Силуанов.

( Читать дальше )

Решения ЦБ РФ по акциям МКАО «ЯНДЕКС».

- 29 февраля 2024, 05:15

- |

Банк России 28.02.2024 принял решение о государственной регистрации изменений в решения о выпуске привилегированных акций типа «А» и типа «Б» международной компании акционерного общества «ЯНДЕКС» (Калининградская область), регистрационные номера выпусков 2-01-16777-A и 2-02-16777-A.

Решение в отношении ценных бумаг

Департамент корпоративных отношений

5

28.02.2024 15:47

МКАО «ЯНДЕКС», ОГРН 1233900014699, ИНН 3900019850

Банк России 28.02.2024 принял решение о государственной регистрации дополнительных выпусков обыкновенных акций международной компании акционерного общества «ЯНДЕКС» (Калининградская область), размещаемых путем конвертации в них конвертируемых привилегированных акций типа «А» и типа «Б». Дополнительным выпускам ценных бумаг присвоены регистрационные номера 1-01-16777-A и 1-01-16777-A.

Решение в отношении ценных бумаг

Департамент корпоративных отношений

cbr.ru/rbr/insideDKO/

О чём это?

ЦБ отозвал лицензию у банка «Гефест». Занимал 336 место в банковской системе Российской Федерации

- 28 февраля 2024, 19:56

- |

28 февраля 2024 года

Пресс-релиз

Банк России приказом от 28.02.2024 № ОД-321 отозвал лицензию на осуществление банковских операций у Общества с ограниченной ответственностью Коммерческий банк «Гефест» ООО КБ «Гефест» (рег. № 1046, Тверская область, г. Кимры). По величине активов кредитная организация занимала 336 место в банковской системе Российской Федерации.

Банк России принял такое решение в соответствии с п.п. 6 и 6.1 части первой ст. 20 Федерального закона «О банках и банковской деятельности», руководствуясь тем, что кредитная организация ООО КБ «Гефест»:

- нарушала федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России, в связи с чем регулятором в течение последних 12 месяцев неоднократно применялись к ней меры, в том числе вводились ограничения на привлечение средств вкладчиков;

( Читать дальше )

"Ключ на 16”, или чем грозит рынку высокая ключевая ставка

- 28 февраля 2024, 13:31

- |

До середины 2023 года экономика РФ жила при ставке 7.5% — это была оптимальная, условно-нейтральная ключевая ставка (КС), которая позволяла привлекать долг и при этом не допускать перегрева экономики. Так работало до СВО и некоторое время после начала СВО.

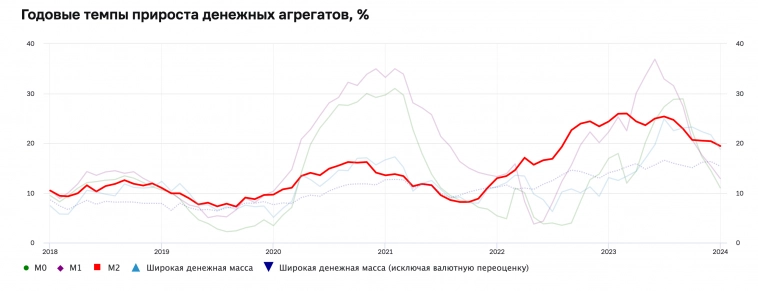

Однако после начала СВО массированные вливания денег в ВПК наводнили российскую экономику денежной массой — которая в итоге привела к резкому росту инфляции. На графике ниже можно увидеть заметный рост денежного агрегата М2 — темп прироста в 2023 года на пике превышал 25% г/г, что говорит о серьезном увеличении количества денег в экономике.

Чтобы снизить инфляцию, ЦБ резко повысил ставку с тогдашних 7.5% до текущих 16%. Более высокая процентная ставка означает более дорогое кредитование. Более дорогое кредитование приводит к снижению потребления, а падение спроса на товары приводит к снижению инфляции.

Резкое повышение ключевой ставки — не новое явление в современной российской истории. Однако российская экономика никогда не жила при высоких процентных ставках долго — от года и больше.

( Читать дальше )

⚡️Второй пошёл! ЦБ отозвал лицензию у банка "Гефест".

- 28 февраля 2024, 10:15

- |

⛔️Банк России отозвал лицензию на осуществление операций у банка «Гефест».

🏛️В заявлении ЦБ РФ говорится, что «Гефест» нарушал федеральные законы и не реагировал на неоднократные предупреждения, а также допускал нарушения в сфере противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма.

В банке назначена временная администрация, функции которой возложены на АСВ.

🎬Видео-мем с Рэмбо-Набиуллиной по этому поводу - 👉 тут 👈

«Гефест» был основан в 1990 году на базе Агропромбанка, его капитал, согласно отчетности, по состоянию на 1 февраля 2024 года составлял 306,7 млн руб.

В 2009 году в банке сменился собственник, им стала одна из компаний, входящих в санкт-петербургскую корпорацию «Руан», отмечается в описании кредитной организации.

«Гефест» — участник Системы страхования вкладов, поэтому вкладчикам вернут деньги в размере 100% остатка, но не более 1,4 млн руб.

🥝Неделю назад, ЦБ отозвал лицензию у Киви-банка.

( Читать дальше )

Банк России впервые раскрывает детали обсуждения решения по ключевой ставке ("минутки ЦБ РФ") от 16 февраля

- 28 февраля 2024, 09:36

- |

Ситуация в экономике и инфляция

Рост ВВП в 2023 году составил 3,6%. Уровень ВВП сложился существенно выше прогноза, в том числе в связи с пересмотром данных за 2021 и 2022 годы. Хотя безработица находится на историческом минимуме (в декабре — 2,8% с сезонной корректировкой (с.к.)), напряженность на рынке труда перестала нарастать. Годовая инфляция в 2023 году составила 7,4%. В декабре 2023 — январе 2024 года текущий рост цен замедлился по сравнению с пиковыми значениями в осенние месяцы.

Действие трансмиссионного механизма денежно-кредитной политики ускорилось по всем каналам. Инфляционное давление постепенно ослабевает, что является следствием ужесточения денежно-кредитной политики.

( Читать дальше )

Банкопад ??? Отзыв лицензий.

- 28 февраля 2024, 09:13

- |

За весь 2023г ЦБ России не отозвал ни одной банковской лицензии.

До 2023г.,

Последний случай отзыва лицензии был летом 2022 года,

с 12 августа ее лишился московский Кросна-банк.

В 2023г. представители ЦБ периодически говорили

«банковская система страны стабильна и надеемся, что и в следующем году ни один игрок не потеряет лицензию».

КИВИ

Банк России приказом от 21.02.2024 № ОД-266 отозвал лицензию на осуществление банковских операций у кредитной организации КИВИ Банк (акционерное общество) КИВИ Банк (АО) (рег. № 2241, город Москва).

Гефест

Банк России приказом от 28.02.2024 № ОД-321 отозвал лицензию на осуществление банковских операций у Общества с ограниченной ответственностью Коммерческий банк «Гефест» ООО КБ «Гефест» (рег. № 1046, Тверская область)

За февраль,

вторая лицензия отозвана.

Думаю, госбанкам отзыв лицензий даже выгоден

(хотя в их цифрах отзыв лицензий даст незначительные улучшения).

( Читать дальше )

Зачем ЦБ держит ставку, самозапрет кредитов и недружественные коллекторы

- 27 февраля 2024, 19:29

- |

1. Профессор Александр Скоробогатов объясняет, почему Центробанк России продолжает держать высокой базовую ставку, от величины которой зависит стоимость кредитов для бизнеса и граждан (ссылка):

Наш ЦБ продолжает держать ставку на уровне выше инфляции под непрекращающийся аккомпанемент обвинений в «работе на врага».

В основе этих обвинений лежит нехитрая мысль о том, что предприятиям, в том числе оборонным, нужен доступный кредит для продолжения/расширения производства. И, если ЦБ, сохраняя высокую ставку, им этого не дает, значит, он ставит палки в колеса нашему экономическому росту.

Ну, а дальше уже следуют конспирологические версии, мол, в ЦБ сидят агенты Запада.

Между тем, в своем пресс-релизе ЦБ дал простое объяснение своей политике, согласное с ее современным научным обоснованием:

…внутренний спрос продолжает значительно опережать возможности расширения производства товаров и услуг. В то же время растущая склонность населения к сбережению, замедление роста потребительской активности, охлаждение спроса на импорт начинают создавать условия для возвращения экономики к сбалансированному росту. Этот процесс займет продолжительное время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал