транснефть

Новости по дивидендам и тарифам Транснефти позитивны для компании - Газпромбанк

- 28 сентября 2020, 17:46

- |

Дивиденды за 2019 г. ожидаются в полном объеме, одним траншем. Как сообщает «Коммерсантъ», правительство РФ (контролирующий акционер Транснефти – РФ), приняло решение о выплате дивидендов компанией за 2019 г. в полном объеме, одним траншем. Ранее Транснефть рассматривала возможность выплаты дивидендов по частям: 50% в этом году и 50% в течение следующих трех лет.

Транснефть рекомендовала направить на выплату дивидендов за 2019 г. на оба класса акций 81 млрд руб., что соответствует 50% скорректированной чистой прибыли Группы по МСФО за 2019 г. (~45% от нескорректированной чистой прибыли акционерам). Дивиденды на оба класса акций должны составить 11 200 руб./акц., что на 5% г/г больше (текущая дивидендная доходность ~8%).Дышлюк Евгения

( Читать дальше )

- комментировать

- 260

- Комментарии ( 1 )

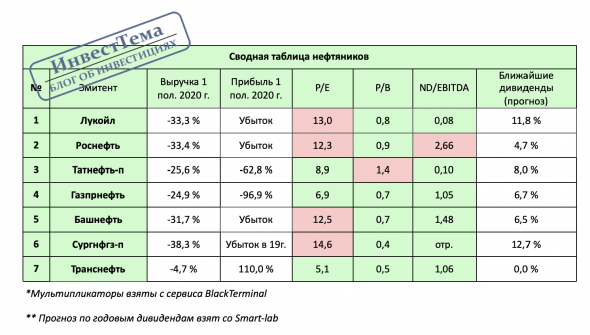

Сводная таблица нефтяников

- 28 сентября 2020, 14:15

- |

При детальном изучении компании Татнефть, пришлось проанализировать некотрые данные всех нефтяных компаний России. В итоге получилась полезная сводная таблица.

Из нее можно сделать вывод, что Транснефть самая привлекательная из всех 😄 Пусть Вас не обманывают сухие цифры. Дождитесь выводов, которые будут в статье с разбором Татнефти. А пока можно кратко посмотреть основные показатели и мультипликаторы по нефтяникам.

Оперативный разбор Татнефти выйдет у меня в Telegram - https://t.me/particular_trader

Белоруссия может перенаправить 4-6 млн т нефтепродуктовых экспортных потоков в российские порты - Новак

- 28 сентября 2020, 10:45

- |

«Такая работа ведется. Как известно, у нас в нашем Северо-Западном кластере есть свободные мощности портов Приморск, Санкт-Петербург, Усть-Луга, и, если будут коммерческие договоренности достигнуты взаимовыгодные, о перенаправлении соответствующих потоков, то это, конечно, будет взаимно выгодно и нашим партнерам, и для наших экономических операторов. В настоящее время идет соответствующая проработка экономических условий»

«Объемы могут составить от 4 до 6 миллионов тонн нефтепродуктов… Мы надеемся, что в ближайшее время такие договоренности будут достигнуты»

источник

Новости компаний — обзоры прессы перед открытием рынка

- 25 сентября 2020, 08:58

- |

Биржи торгуются за клиентов. Конкуренция разворачивается с новой силой

Санкт-Петербургская биржа стремится вернуть конкурентный баланс с Московской биржей путем ускоренного запуска торгов российскими ценными бумагами. Это может произойти уже в ноябре. Чтобы привлечь брокеров, самым активным биржа обещает через год выдать собственные акции. На Московской бирже готовят ответные шаги.

https://www.kommersant.ru/doc/4503386

В госбанки несут частные пенсии. НПФ «Сафмар» выставлен на продажу

Холдинг семьи Гуцериевых «Сафмар финансовые инвестиции» хочет продать одноименный пенсионный фонд. Среди потенциальных покупателей одного из крупнейших в России НПФ называют Сбербанк,

( Читать дальше )

Сижу как на иголках *Транснфть ап* часть 2 (пост 344)

- 21 сентября 2020, 10:42

- |

В принципе около 10000 рублей есть, но хочется выйти на запланированный рубеж 147200 рублей. Нужно дать прибыли течь. Уж долго там СД решает, сколько дать денег на дивы.

Но мы даем прибыли течь.

А тем временем передаю привет:

( Читать дальше )

Котировки недели индекса Мосбиржи. Полный обзор 18092020.

- 19 сентября 2020, 10:58

- |

Котировки недели индекса Мосбиржи. Полный обзор 18092020.

Лучшие итоги недели канала AROMATH🎪 с авторским анализом ситуации и кучей инвестиционных идей — читайте ниже.

( Читать дальше )

Первые 119 торговых сигналов: счет моих роботов 74:45

- 18 сентября 2020, 21:12

- |

Первые 119 торговых сигналов: счет моих роботов 74:45

Сегодня 18.09.2020 закрылись две публичные сделки моих роботов:

- Робот CandleMax, купивший акции ИнтерРАО (IRAO) 17.09.2020 по 5.904 рубля, закрыл сделку по стоп-лоссу, цена продажи 5,744.

- Робот CandleMax, купивший акции Транснефти (TRNFP) 17.09.2020 по 144450 рубля, закрыл сделку по стоп-лоссу, цена продажи 142250.

На текущий момент было 119 публичных сигналов на покупку. 39 от робота AVP, 64 от робота PVVI и 16 от робота CandleMax. Вот ссылки:

( Читать дальше )

Транснефть. Вот это заявочка на рост.

- 17 сентября 2020, 18:03

- |

Согласны с тем, что это лонг?

_______________

telegram:

renat_vv

moex-info

headlines

все видео обзоры: youtube

Сижу как на иголках *Транснфть ап* (пост 343)

- 17 сентября 2020, 15:10

- |

Сижу как на иголках… Вроде, осталось пару дней до объявления дивов, акция подскочит на 1000 рублей, примерно.

Но у меня рука тянется закрыть сделку. Левой рукой отдергиваю правую руку. В голове крутиться мысль- дай прибыли течь!!! 10 тысяч лучше чем 7 тысяч и тому подобные мысли. Я уже и Дудя всего с евреем Глуховским прослушал и в шахматы наигрался и отобедал… Кстати, послушайте Глуховского, написал семь книг ( я правда, его херню не читал), но как массмедия делает распил бабла, он знает не по наслышке. Армяночку на RT хорошо прокатил. Соловьев ( который на озере Комо ) на него обиделся. Короче, слушайте очередное интервью, не пожалеете.

А проблема моя все остается!

Как бы колхозники решили мою проблему?

Ждем объяву про дивы Транснф ап и при гепе вверх легко продаем акцию? Или брать дивы?))))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал