ставка фрс сша

Bloomberg: Ежеквартальный прогноз ожиданий от денежно-кредитной политики Центральных банков мира в 2023-2024 гг

- 08 октября 2023, 17:18

- |

ФРС и ЕЦБ планируют снизить ставки к середине 2024 года.

— Ежеквартальный прогноз того, чего ожидать от денежно-кредитной политики.

— ФРС и ЕЦБ планируют снизить ставки к середине следующего года.

8 октября 2023 г. в 15:30 GMT+3

Новая более высокая и более длинная стадия Глобальная денежно-кредитная политика может продлиться только до первых месяцев 2024 года, когда центральные банки начнут двигаться в сторону снижения стоимости заимствований.

Именно такой прогноз предсказывает Bloomberg Economics, чей совокупный показатель мировых процентных ставок, как ожидается, начнет стремительно снижаться в первом квартале. В странах с развитой экономикой этот сдвиг займет лишь немного больше времени, прежде чем они тоже синхронизируются в сторону понижения.

Ожидается, что к концу следующего года только два из 23 центральных банков в нашем ежеквартальном глобальном прогнозе не перейдут к снижению ставок: стоимость заимствований в подверженной инфляции Турции, как ожидается, останется стабильной, в то время как Банк Японии, как ожидается, наконец-то выйдет из негативной денежно-кредитной политики.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Повышение ставки от ФРС. У них коррекция, а у нас боковик. :)

- 04 октября 2023, 14:15

- |

Т.е. ожидают рост ставки

(думаю, +0,25%).

Держу лонг #UCNY-12.23

В 23г. осталось 2 заседания ФРС.

1 ноября

13 декабря

А у нас?

(«а у нас в квартире газ, а у вас?»)

У нас боковик:

RVI по дневным

(среднее многолетнее значение 30, т.е. волатильность опционов средняя).

( Читать дальше )

⚡️ ФPС жестит - американская фонда летит вниз, захватив с собой немного нефти (финансовые новости на сегодня - 03.10.23) ⚡️

- 03 октября 2023, 12:41

- |

Отток средств из банков в США

- 02 октября 2023, 10:03

- |

В США продолжается крупнейший отток средств с банковских депозитов.

После того, как ФРС начала повышать ставку, объем оттока депозитов на пике составил почти -$900 млрд. На данный момент с банковских депозитов выведено $830 млрд.

Резкий рост доходности гособлигаций создал гораздо более привлекательную безрисковую альтернативу, по сравнению с банковскими депозитами.

источник: headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

На грабли наступаем,- Народная игра.

- 01 октября 2023, 13:27

- |

«В процессе повышения ставок ФРС всегда возникают финансовые кризисы в системе США. И каждый раз трейдеры надеются, что сейчас все будет по-другому, как и сейчас.» t.me/khtrader

Так пожалейте грабли, И лоб свой пожалейте… И жизнь не усложняйте, И в лучшее поверьте. Автор Юрий Колодинский

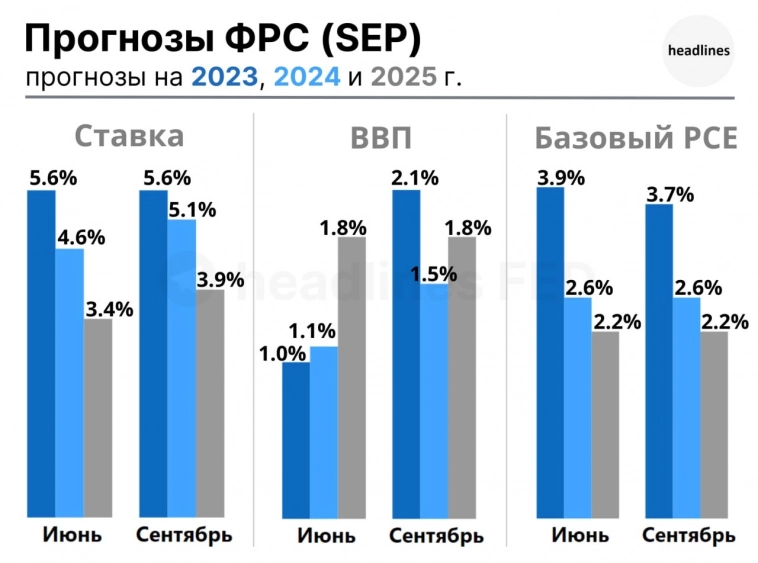

Прогнозы ФРС: 2023, 2024 и 2025 год

- 26 сентября 2023, 11:38

- |

Основным аспектом на заседании ФРС на прошлой неделе была публикация Экономических прогнозов (SEP):

● Прогноз по ставке на 2024 год был пересмотрен с 4.6% до 5.1%, на 2025 — с 3.4% до 3.9%.

● Прогноз по ВВП на 2023 год увеличился более, чем в 2 раза — с 1.0% до 2.1%, на 2024 — с 1.1% до 1.5%.

● Прогноз по инфляции (core PCE) на 2023 был снижен с 3.9% до 3.7%.

Уверенность ФРС в устойчивости экономики США выросла по сравнению с июньскими прогнозами. Это позволит удерживать ставку higher for longer.

Несмотря на то, что чиновники ФРС решили не повышать ставку, рынки интерпретировали это решение как «ястребиную паузу» — S&P 500 на прошлой неделе снизился на -2.9%, что стало сильнейшим недельным падением с начала марта.

источник: headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

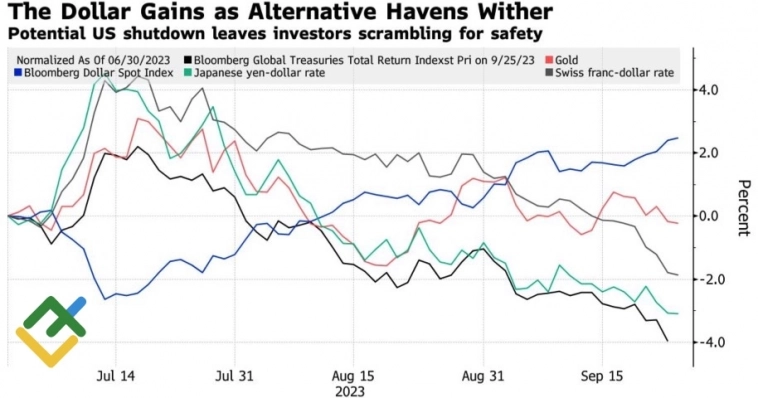

Доллар – лучшее убежище

- 26 сентября 2023, 09:22

- |

Форма вершины имеет значение. Рассчитывающие на «голубиный» разворот ФРС после достижения пика ставкой по федеральным фондам инвесторы оказались в убытках. Центробанк намерен удерживать стоимость заимствований на плато в течение длительного периода времени, а при необходимости и возобновить цикл монетарной рестрикции. Это обстоятельство может заставить EURUSD отметиться 11-ой неделей проигрышей подряд.

Нужно признать, что доллар США попал в благоприятные воды. Когда доходность казначейских облигаций растет как на дрожжах, а акции падают, лучшего актива-убежища сложно найти. Иена, франк и золото рядом не стояли.

Даже страхи по поводу отключения американского правительства не испортили жизнь гринбэку. Напротив, рынок считает, что при таком исходе потребуется больше денег. Дополнительные эмиссии облигаций уводят капитал со вторичного рынка на первичный. Отсюда и ралли ставок по долгам, которое оказывает давление на фондовые индексы по нескольким направлениям. Растут затраты компаний, появляется достойная альтернатив акциям, фундаментальная оценка последних ухудшается.

( Читать дальше )

Итоги недели: ставка ФРС устояла, но...

- 24 сентября 2023, 13:01

- |

Эта неделя была полна новостей, которые повергли инвесторов в небольшой шок. Джером Пауэлл обозначил базисный сценарий, и пока уровень ключевой ставки сохранился на прежней позиции. Тем временем ЕЦБ борется с ростом цен и повышает ставки на 25 базисных пунктов. Как это отразится на России? И повлияет ли на курс рубля? На рынке нефти заметны исторические параллели, предсказывающие сильное движение вниз. О бумагах, которые стоит иметь в портфеле и многом другом поговорили Тимур Нигматуллин и Ярослав Кабаков в новом выпуске «Итогов недели».

Одной из тем разговора стала ситуация на нефтяном рынке. Кабаков отметил, что высокие ставки, сокращение потребления, снижение темпов экономического роста, медленное восстановление Китая и ястребиная политика центробанков должны повлиять на цены нефти. Нигматуллин, в свою очередь, заметил, что есть предпосылки для обвала.

Он напомнил, что США производят в два раза больше нефти, чем Россия и Саудовской Аравия. «В США очень высокими темпами растет добыча.

( Читать дальше )

😱ФРС напугал беспечный рынок

- 21 сентября 2023, 17:19

- |

Вчера прошло плановое заседание комитета по операциям на открытом рынке (FOMC) главного центрального банка мировой финансовой системы – Федрезерва США (Fed).

Рыночный консенсус не ожидал, что регулятор повысит ключевою ставку — ставку по федеральным фондам (FED FUND RATE). Так и произошло, ставка осталась неизменной.

Но интрига была и заключалась вот в чем.

🤓Прошедшее заседание считается большим, таким заседанием на котором чиновники решают не только какая будет процентная ставка, но и делятся своими прогнозами по экономике и будущим процентным ставкам — проекции экономических показателей и ключевой ставки (dot plot), что рынок ждал с нетерпением. Рынку важно было узнать отразится ли на позиции регулятора текущее ускорение инфляции (после периода продолжительного замедления) произошедшее в результате значительного роста цен на нефть и нефтепродукты.

😏Было довольно странно наблюдать за оптимизмом рынка в преддверии заседания в начале этой недели, после вышедших на прошлой неделе данных о росте цен в экономике.

( Читать дальше )

Мнение аналитика: в 2024 году ставка ФРС останется выше 5%

- 21 сентября 2023, 16:24

- |

На недавнем заседании ФРС приняла решение о сохранении ставки на максимальном за 22 года уровне — 5,25-5,5%. Прогнозы роста ВВП и занятости на 2023-2024 годы существенно повышены и предполагают картину очень мягкой посадки. То есть для снижения инфляции может потребоваться длительный период сохранения высоких процентных ставок, что и отражено в новом графике прогнозов.

Сейчас показатель, вероятно, близок к пиковому значению, и будет оставаться вблизи этих уровней более длительное время, чем ожидал рынок. Медианный прогноз на конец этого года предполагает еще одно повышение ставки до 5,6%. На конец следующего года ожидается снижение ставки лишь на 50 б. п. от пика — до 5,1%, тогда как в июньском прогнозе ожидалось снижение до 4,6%. При этом 10 из 19 участников обсуждения ожидают в будущем году ставку выше 5%, поэтому перспективы дальнейшего укрепления индекса доллара неоднозначны. Новый прогноз на конец 2025 года был увеличен с 3,4% до 3,9%. И даже в 2026 году, когда прогнозируется снижение инфляции до 2%, прогнозная ставка (2,9%) все еще выше долгосрочного нейтрального прогноза ФРС (2,5%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал