роснефть

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10) + комментарий, позиции, графики

- 10 мая 2018, 15:53

- |

Источник XSTRACT.net здесь интерактивные графики и комментарий технического аналитика (обновляется и будет несколько позже).

Что это такое (описание метода технической оценки)

Предыдущая публикация

Результаты рекомендаций от 22.04.2018

Акция

|

Комментарий |

SBER Без позиции |

Цена акции пробила свой восходящий тренд от 2017 года во время распродажи российского рынка на прошлой неделе сильнейшим снижением за несколько лет, чем отыграла вниз половину годового прироста, все же смогла удержаться на уровне среднего значения за год. Вероятно, акция не продемонстрировала аналогичный широкому рынку разворот вверх к уровням предшествующим распродаже по причине отсутствия такого у рубля. Ситуация остается неопределенной как на долгосрочных периодах, так и на краткосрочных, но выход из узкого диапазона последних дней 200,00-220,00 с большой вероятностью определит локальный тренд. |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Роснефть промежуточная отработка прогноза

- 10 мая 2018, 12:36

- |

Отработка позволила взять с рынка 37% без плеча.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 10 мая 2018, 09:05

- |

Российские компании могут «закрыть» от акционеров крупные сделки

Минэкономразвития опубликовало законопроект, в котором предлагает правительству определить случаи закрытия российскими компаниями корпоративной информации. В случае если поправки Минэкономразвития будут приняты, правительство по своей инициативе сможет не только определять раскрываемую публичными обществами информацию, но и ограничивать свободный доступ к сведениям об участниках и директорах обществ, содержащимся в ЕГРЮЛ, указывает старший юрист Nektorov, Saveliev & Partners Екатерина Знаменская. Новая инициатива Минэкономразвития, по ее мнению, шаг назад на пути к прозрачности гражданского оборота. (Ведомости)Суд США может арестовать активы компании, заложенной по кредиту «Роснефти»

Канадская компания Rusoro, которой до 2011 г. принадлежали золотые шахты в Венесуэле, подала иск в окружной суд Южного Техаса с требованием арестовать активы Citgo. Эта компания принадлежит венесуэльской нефтяной госкомпании PDVSA и владеет тремя нефтеперерабатывающими заводами и 6000 заправок в США. С ноября 2016 г. 49,9% акций Citgo находятся в залоге у «Роснефти» в качестве обеспечения по выданному PDVSA кредиту на $1,5 млрд. Rusoro намерена взыскать с Венесуэлы $1,367 млрд, рассказал «Ведомостям» ее совладелец Андрей Агапов. (Ведомости)( Читать дальше )

Сечина на пенсию. Грааль. Или как стать фундаментальным аналитиком за полчаса

- 09 мая 2018, 19:17

- |

2) Оцениваем финансовые показатели компаний ТЭК по пятибальной шкале.

3) Выводим средний балл.

4) Открываем «лонг» по лучшей компании и «шорт» по худшей.

5) Едем на Бали.

По этому методу надо открывать лонг в ГП и шорт в РН.

Это конечно шутка. Но зерно истины здесь всё-же есть.

Для большей эффективности входа используйте ТА.

P.S. Данный блог не является торговой рекомендацией.

( Читать дальше )

Рубль рано хоронить. Пока.

- 08 мая 2018, 17:22

- |

Хотя фундаментально это будет неоправданно. Поэтому на этом уровне Минфин а возможно и ЦБ проведут массированную скупку валюты.

P.S. Товарищ Волк в данный момент без позиции по паре доллар-рубль. Так-как ТА в данный момент не даёт сигнала на открытие шорта.

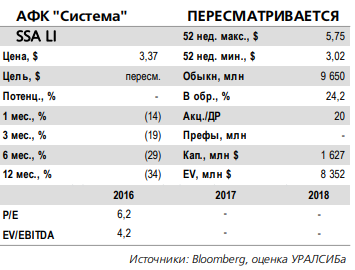

АФК Система - размер возможных инвестиций приемлемый, но отдача от них непонятна

- 08 мая 2018, 15:10

- |

Система, возможно, внесет 1,5 млрд руб. для получения контроля в СП. АФК «Система» и Госкорпорация «Ростех» готовы закрыть сделку по созданию СП, объединяющего активы в области микроэлектроники, в мае или июне. Об этом сообщает РБК. По данным его источников, АФК «Система» должна будет в дополнение к активам внести в капитал СП 1,5 млрд руб., но при этом она получит в нем контроль.

Сделка обсуждается с 2016 г. Технологический сегмент Системы в прошлом году сгенерировал 51 млрд руб. выручки (сокращение на 4% за год) и 6,6 млрд руб. EBITDA (рост на 14%), что составило 7% и 3% от соответствующих консолидированных показателей. Система и Ростех начали обсуждать слияние активов в области микроэлектроники в 2016 г. и в июне прошлого года заключили соглашение о намерении создать объединенную компанию. Однако сделка была заморожена из-за спора Системы с Роснефтью и ее дочерней компанией «Башнефть».

( Читать дальше )

Роснефть: Buyback не спасёт компанию от долгов

- 08 мая 2018, 12:29

- |

Обратный выкуп акций будет совершаться скорее всего на коррекциях рынка и не поддержит дальнейший рост котировок, а дивидендная доходность по-прежнему остаётся ниже банковского депозита. Маржинальность компании с 2007 г. упала в несколько раз. При такой маржинальности, компания неспособна увеличивать дивиденды и совершать обратный выкуп без увеличения долговой нагрузки. Учитывая технический сигнал с вышеперечисленными фундаментальными факторами, мы рекомендуем открывать короткую позицию по акциям Роснефти с целевым ориентиром 300 руб. за акцию.Акции Роснефти с 25 апреля выросли на 15%. Первым катализатором роста стало увеличение дивидендов. Совет директоров Роснефти рекомендовал выплатить дивиденды за 2017 г. в размере 6,6 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО. По нашим расчётам, текущая дивидендная доходность составит 1,7%. Напомним, в сентябре 2017 г. акционеры Роснефти утвердили промежуточные дивиденды по результатам I полугодия 2017 г. в размере 3,8 руб. Таким образом, суммарные дивиденды за 2017 г. составят 10,4 руб. на акцию.

( Читать дальше )

ВТБ готов профинансировать покупку катарским инвестфондом QIA 18,93% акций «Роснефти» у Glencore

- 07 мая 2018, 18:41

- |

ВТБ готов кредитовать консолидацию катарским инвестфондом QIA 18,93% акций «Роснефти» у швейцарского трейдера Glencore, сообщил глава банка Андрей Костин: «Мы всегда готовы кредитовать, это же наша работа. Мы все можем».

Коммерсант

Умным банковским евреям

- 07 мая 2018, 17:47

- |

«ВТБ закрыл кредитную линию китайской CEFC в 5 млрд евро, открытую ранее для покупки акций «Роснефти». Об этом сообщает «РИА Новости» со ссылкой на председателя правления второго по активам российского банка Андрея Костина.

«Уже все закрыто», – сказал Костин, отвечая на вопрос о кредитной линии.»

Источник:

www.vedomosti.ru/business/news/2018/05/07/768784-vtb-zakril

Молодцы. Быстро среагировали.

А вот что делать тем евреям, которые прямо сейчас кредитуют безумные долги «Роснефти», в полтора раза превышающие капитализацию компании?

Это смотря что является обеспечением кредита. Если акции Роснефти, то возможно их надо продать в рынок. Чтобы откупить после обвала.

А на вырученные от продажи акций деньги... зашортить Роснефть на всю котлету. Таким образом можно даже и в плюс выйти.

Мысль о хеджировании фьючем, которая может возникнуть в голове у некоторых товарищей, нужно отбросить сразу, как особо опасную. Нужно продать именно акции, чтобы откупить их позже. Не об кого открыть такой объём фьюча. Только о биды Товарища Кукла. А тогда цена пойдёт не туда, куда надо. Товарищ Кукл не захочет становиться осликом. Помните об этом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал