рецессия

Объем мирового долга достиг 244 трлн долларов

- 16 января 2019, 10:31

- |

Уровень мирового долга приблизился к своим историческим максимумам, несмотря на ускорившийся рост глобальной экономики.

По итогам третьего квартала 2018 г. объем мирового долга достиг 244 трлн долларов, что почти в три раза больше, чем глобальный ВВП, подсчитали в Институте международных финансов.

Отношение мирового долга к ВВП превысил 318% в третьем квартале прошлого года, это на 2 процентных пункта ниже рекорда 2016 г. в 320%.

Уровень долга (трлн дол.)

Источник: Институт международных финансов

За последние десять лет объем обязательств всех государств вырос с 37 трлн долларов до 65 трлн, причем рост гораздо сильнее в странах с развитой экономикой, нежели с развивающейся.

На фоне растущих процентных ставок данная тенденция начинает вызывать опасения, так как с каждым годом заемщикам будет все труднее обслуживать свои долги. Так к примеру рост на один процентный пункт ставки в США приведет к увеличению стоимости обслуживания нынешнего госдолга США на 210 млрд долларов в год.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 22 )

О перспективах и сроках рецессии в 2019-2022 гг.

- 15 января 2019, 10:36

- |

pensionpartners.com/lions-and-tigers-and-yield-curve-inversions/

Далее перевод от Гугла.

Львы и тигры и инверсия кривой доходности

Есть несколько вещей, которые инвесторы боятся больше, чем перевернутая кривая доходности.

Зачем? 2 причины ...

- В последних 9 спадов в США были предшествовать перевернутый кривой (выход 1-года выше , чем выход 10-летнего).

( Читать дальше )

Инвестирование во время рецессии

- 10 января 2019, 13:27

- |

Будущую доходность неплохо предсказывает текущее соотношение P/E. Это, впрочем, достаточно интуитивно: если акции переоценены, то в будущем они будут расти хуже обычного, и наоборот. Но на некоторых рынках (США, Швейцария, Нидерланды) предсказательная сила этого утверждения работает гораздо лучше прочих, а где-то наоборот, гораздо хуже (Гонконг, Италия, Япония, Швеция). Почему? Что общего у Японии с Италией, а у США с Голландией?

( Читать дальше )

Нефть: что влияло на цену в 2018 году

- 26 декабря 2018, 14:41

- |

В 2018 году ситуацию на мировом рынке нефти можно разделить на два больших этапа: рост цены в январе—октябре и падение в октябре—декабре.

Динамика цен на нефть Brent в 2018 году. Источник: Investing.com — Открыть оригинал

Рассказываем, что влияло на котировки.

Рост: январь—октябрь

11 января цены на Brent достигли максимума с 2014 года и составили $70 за баррель. Тенденция на повышение держалась до октября. Рынок ожидал, что спрос на нефть будет превышать предложение. Основные причины этого:

Соглашение ОПЕК+. В ноябре 2017 г. ОПЕК и союзники картеля в очередной раз продлили сделку о сокращении добычи нефти. Это продолжало влиять на цену в начале 2018 года — рынок ждал сокращения предложения сырья. В июне ОПЕК+ ослабили квоты, однако это не помешало росту цены — страны

( Читать дальше )

Политика ФРС: как американский регулятор влиял на рынок в 2018 году

- 24 декабря 2018, 16:35

- |

С декабря 2015 года Федеральная резервная система США последовательно ужесточает денежно-кредитную политику. Регулятор повышает ставку и сокращает активы на балансе.

В январе 2018 г. у ФРС поменялся глава — вместо Джаннет Йеллен председателем стал Джером Пауэлл. Несмотря на смену руководства, тренд на ужесточение политики сохранился. Рассказываем, чего ждал рынок от ФРС, какие решения регулятор принял в течение года и как они повлияли на экономику.

Ожидания рынка и итоги заседаний ФРС

Ставка ФРС в начале года находилась на уровне 1,25–1,5%. По данным CME Group, большая часть рынка ожидала, что за 2018 г. регулятор повысит ее 1–3 раза. Вероятность двух повышений (до 1,75–2%) оценивалась почти в 40%.

В течение года ожидания изменились — рынок существенно повысил вероятность четырех повышений, а до середины ноября не исключал пяти.

( Читать дальше )

ФРС на распутье… Коррекция или полноценная рецессия?

- 19 декабря 2018, 00:15

- |

На ZeroHedge опубликовали хорошую мысль от CIO (директор по инвестициям) Bank of America Michael Hartnett, который высказал следующее мнение относительно решения ФРС в среду:

Если Пауэлл откажется повышать ставку, это вызовет закономерные опасения участников рынка относительно рисков рецессии («что, если ФРС знает?»). Это может оказать поддержку доллару и поднять доходности трежерис и вызвать распродажу в циклических и зависимых от ставок акциях (циклические акции — зависимые от текущей фазы экономического цикла, как правило это акции компаний, занимающихся продажей дискреционных (т.е. не удволетворящих базовые потребности, напр. смартфоны) товаров — прим. перевод.). В конечном счете, это заставит S&P500 присоединиться к глобальному медвежьему рынку и отправит индекс на тест отметки в 2400 пунктов.

Согласно Michael Hartnett, «бычий сигнал от ФРС» мог бы выглядеть следующим образом: «поднятие ставки на 25 б.п. и комментарий о снижении инфляционных рисков, что позволяет Фед сделать паузу в повышениях ставки и сжатии баланса. Это, в свою очередь, привело бы к давлению на доллар и способствовало восстановлению на фондовом рынке».

( Читать дальше )

Several charts as a food for thought (краткий обзор происходящего на глобальных рынках)

- 18 декабря 2018, 15:31

- |

- 1. Фондовый рынок(глобальный).

Мировой сводный фондовый индекс (если бы год закончился сегодня) показал бы худшую динамику начиная с 2011 года. Даже 2015 год не был таким брутальным.

( Читать дальше )

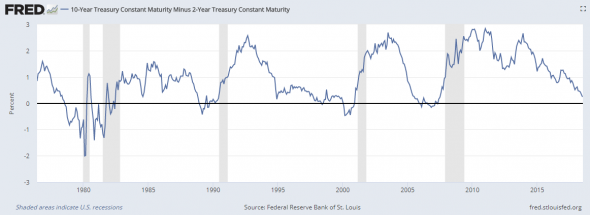

Кривая доходности гособлигаций США частично инвертировалась

- 10 декабря 2018, 14:28

- |

Кривая доходности — график, показывающий доходность одинаковых финансовых инструментов с разным сроком до погашения. Обычно в ставки по длинным бумагам — с большим сроком до погашения — входит бОльшая временная риск-премия. Поэтому кривую доходности считают нормальной, когда ставки по коротким инструментам меньше, чем по длинным.

Иногда закономерность нарушается, в такой ситуации кривую называют инвертированной. Это считают сигналом будущей рецессии — такая ситуация наблюдалась за несколько месяцев перед всеми последними кризисами.

Динамика спреда между доходностями 10-летних и 2-летних гособлигаций США. Кривая становится инвертированной, когда спред опускается ниже нуля. Серым цветом обозначены кризисные периоды. Источник: Федеральный резервный банк Сент-Луиса — Открыть оригинал

( Читать дальше )

Нефть — большая игра продолжается?

- 30 ноября 2018, 13:30

- |

Несколько интересных графиков с ZeroHedge. Во-первых, падающая нефть уже оказала значительное влияние на инфляционные ожидания в США (на графике прогнозируемая средняя инфляция на десятилетнем периоде, выделена красным цветом):

(Ожидаемая инфляция в США и цена на нефть Crude Oil)

И ФРС уже вынуждена учитывать это в своей монетарной политике (Пауэлл — «ставка близка к нейтральной»). Таким образом, Трамп получил желаемый результат умело используя своих саудовских союзников в качестве тарана на нефтяном рынке («Цены на нефть падают. Прекрасно! Подобно снижению налогов для Америки и всего мира. Наслаждайтесь! $54 после $82. Спасибо, Саудовская Аравия, но нам нужны цены еще ниже!»):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал