офз

Хотели волы - получайте)...

- 22 июля 2015, 22:42

- |

имхо atm 25 скоро во всех терминалах страны.

седня был уже раунд отложенного спроса, завтра, осмелюсь предположить вола его подогреет,

а это самовоспроизводящийся процесс.

успехов участникам в офз-ин, ну и с другими топRu-активами

- комментировать

- Комментарии ( 16 )

Гении из МинФина и разбазаривание гос.средств

- 17 июля 2015, 12:25

- |

А я заценил, гениальная по своей простоте схема с точки зрения чиновника -)))

Сейчас под эти облиги МинФин привлечет столько денег сколько нужно, все же знают, что у нас с инфляцией большая Ж..., многие захотят кусок пирога.

А дальше есть два сценария:

1.

Вот эти ребята достигнут цели и тогда, лоханутся те кто все это дело напокупал.

2. Вот эти ребята не достигнут цели и тогда гении из МинФина скажут: «Мы когда этот бонд структурировали на ЦБ-шную цель по инфле ориентировались, так что все вопросы туда».

Маладцы.

Александр Булгаков: Размещение ОФЗ - накопление пирамиды

- 17 июля 2015, 10:58

- |

инфляцОФЗ - изменение обьема размещения

- 17 июля 2015, 09:55

- |

Размещение сегодня, рубли понадобятся сегодня, ТЕОРЕТИЧЕСКИ возможны траблы с ликвидностью и как вариант давление на бакс

ейхо, при размещении новых инфл ОФЗ спрос под 300 млрд, при размещении 20 млрд

- 16 июля 2015, 16:54

- |

на вторичке ОФЗ подорвали хорошо

FXMM, "убийца текущих счетов"

- 16 июля 2015, 14:23

- |

Читал рассказ одного частного трейдера, «просадившего» при таком временном размещении (разумеется, в ожидании восходящего тренда) уйму денег на рисковых облигациях. Разумеется, для такого размещения временно свободных средств хочется чего-то консервативного, приносящего стабильный доход.

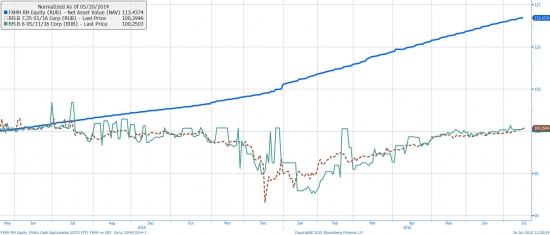

На мой взгляд, наиболее эффективно можно использовать FXMM (ETF денежного рынка). Подвешу картинку сравнения FXMM (синяя линия) с ОФЗ (зеленая и коричневая), думаю она достаточно наглядна.

Инструмент дает доходность межбанка, см. рис. 2. Доходность извлекается из однодневного свопа рубль-доллар, постоянно роллящегося. Не всем концепция интуитивно понятна, так что желающие сообщайте — расскажу подробнее. В общем и целом доходность отражает уровень рублевых ставок в экономике — т.е. при прочих равных чем больше страх в банковской системе, тем больше будет доходность.

( Читать дальше )

ОФЗ с индексируемым номиналом!!! Налетай!!! Безбедная старость)))

- 15 июля 2015, 15:15

- |

Доходность получается инфляция + приблизительно 4%, без налога

Т.о. в текущих условиях инструмент предпочтительнее любых депозитов и многих бизнесов

В будущем скорее всего также останется лучше депозита

*** ОФЗ с индексируемым номиналом, до 150 МЛРД РУБ., СРОК 8 лет, ЦЕНА 87-92%, YTM 4,48-3,68%***

ПАРАМЕТРЫ РАЗМЕЩЕНИЯ:

Эмитент

Министерство финансов Российской Федерации

Рейтинг эмитента

BBB-/Ba1/BBB- (S&P/Moody’s/Fitch)

Объем выпуска

До 150 000 000 000 рублей

Номинал

Номинал в дату начала размещения — 1000 рублей.

Номинал подлежит индексации по следующей формуле:

[cid:image002.png@01D0BEFB.9D3A3250]

где

[cid:image003.png@01D0BEFB.9D3A3250] номинальная стоимость на дату t;

[cid:image004.png@01D0BEFB.9D3A3250]

где

[cid:image005.png@01D0BEFB.9D3A3250] – индекс потребительских цен к среднегодовым ценам 2000 г., рассчитанный эмитентом в дату начала размещения облигаций;

[cid:image006.png@01D0BEFB.9D3A3250]

где

[cid:image007.png@01D0BEFB.9D3A3250] индекс потребительских цен к среднегодовым ценам 2000 г., рассчитанный в четвертом месяце, предшествующем месяцу даты t;

[cid:image008.png@01D0BEFB.9D3A3250] индекс потребительских цен к среднегодовым ценам 2000 г., рассчитанный в третьем месяце, предшествующем месяцу даты t;

[cid:image009.png@01D0BEFB.9D3A3250] — опубликовываются Федеральной службой государственной статистики на официальном сайте в информационно-коммуникационной сети «Интернет» по адресу www.gks.ru/bgd/free/b00_24/IssWWW.exe/Stg/d000/I000650R.HTM;

n – порядковый номер календарной даты t в соответствующем месяце;

[cid:image010.png@01D0BEFB.9D3A3250] – количество дней в месяце, соответствующем дате t;

Номинал при погашении определяется по формуле:

max {1000 рублей; индексированная номинальная стоимость, рассчитанная на дату погашения}

( Читать дальше )

Ставки снижаются, рынок хочет позитива

- 06 июля 2015, 12:36

- |

А что же ММВБ? Акции болтаются то вверх, то вниз. Но важно отметить, что мы не увидили массивных распродаж на фоне кучи негатива:

— снижение нефтяных цен до 60$

— продление санкций

- неутихающий Донбас

- Греческая неопределенность

— обвал на фондовом рынке Китая

- дивидендные отсечки

Удивительная стойкость отчетственного фондового рынка заставляет ожидать ралли на ММВБ в случае улучшения внешней ситуации.

( Читать дальше )

Кто хотел тот заработал ! 24018 - сегодня самая доходная ОФЗ. Рост +1% !

- 01 июля 2015, 16:39

- |

Мы же с партнёрами на реальных счетах имеем хорошую прибыльную позицию с НКД 15,27% годовых. И ожидаем распродаж на рынке акций.

Иностранный фонд купил российских рублевых ОФЗ на $0,8-1 млрд во 2-м квартале.

- 29 июня 2015, 11:19

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал