опционы

Вебинар "КАК ФОРМИРУЮТСЯ ТРЕНДЫ" от Сергея Олейника

- 17 сентября 2022, 12:02

- |

- комментировать

- Комментарии ( 0 )

С чего начать изучение опционов?

- 17 сентября 2022, 09:48

- |

«С чего начать изучение опционов?»

или

«Что посмотреть по опционам?»

Обычно в качестве ответа я даю ссылку на серию бесплатных статей «Опционы для умного инвестора».

Эти статьи написал мой приятель и земеля Юрий Красноруцкий. В серии 37 уроков. Уроки выстроены от простого к сложному. И объясняют все необходимые понятия для начала торговли опционами.

При всех достоинствах этих статей, у них, по моему мнению, есть минусы:

— статьи описывают опционы на примере срочного рынка Московской биржи.

А я никому не рекомендую торговать опционами на Московской бирже. Слабая ликвидность, резкие скачки гарантийного обеспечения, непредсказуемые экспирации. Начинать изучение опционов лучше сразу с американского или криптовалютного рынков, чтоб потом не переучиваться.

( Читать дальше )

Первая сделка на крипто-опционах!

- 14 сентября 2022, 12:47

- |

— Сначала снял ограничения с аккаунта Binance.

Для этого доказал индонезийское резидентство с помощью банковской выписки и коммунального счёта.

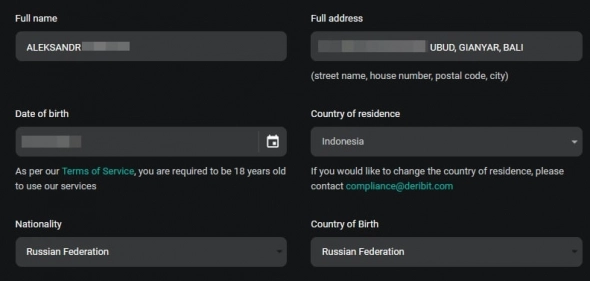

— Затем открыл аккаунт на Deribit.

Это самая крупная и ликвидная биржа опционов на крипту. Аккаунт сразу зарегистрировал на индонезийское резидентство (см. картинку ниже). Пока что крипто-опционные биржи лояльно относятся к россиянам. Но решил не рисковать.

— Потом отправил BTC с Binance на Deribit.

Deribit принимает депозиты только в BTC, ETH, USDC или SOL. Вся торговля и маржинальное обеспечение тоже считаются в криптовалюте.

— Например, я внес депозит 0,1 BTC и продал на него 0,1 опциона колл со страйком 20000 и экспирацией 28 октября (см. картинку ниже). Цена опциона 0,0106 BTC. Маржинальное обеспечение 0,015 BTC. Если 28 октября биткоин закроется выше $20000, получится доходность

( Читать дальше )

Вопрос по опционной комиссии на бирже

- 13 сентября 2022, 18:29

- |

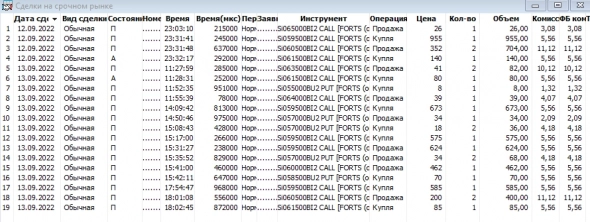

Сегодня прошли вот такие сделки, и разброс комиссий от 1.3 до 5.56 за контракт. Кто знает как на бирже считают комиссию сейчас, где граница перехода с дорогих страйков на дешевые. Не могу найти нигде документов.

Готовые опционные стратегии

- 13 сентября 2022, 12:30

- |

Всем привет. В прошлом посте я писал про арсенал опционного трейдера, о том какое количество торговых алгоритмов необходимо опционному трейдеру. Все роботы из прошлого топика были роботами торгового терминала Option-lab биржи АЕ. Все те роботы доступны любому пользователю. Есть более сложные торговые алгоритмы о которых мне хотелось бы рассказать, но я ещё не закончил их тестировать. Сегодня расскажу о другом.

В одном из видео Владимира Твардовского он высказал интересную мысль: поскольку торговля сосредоточена в основном около центрального страйка, то брокеру или же самой Московской бирже стоит запустить торговлю готовой стратегией стреддл. Не могу не согласиться с мэтром, поскольку сам торгую в основном этой комбинацией.

В чате биржи АЕ прочитал, что в личном кабинете биржи реализовано подобное, решил ознакомится и вот что увидел. Есть несколько разделов разных готовых стратегий для разных финансовых задач.

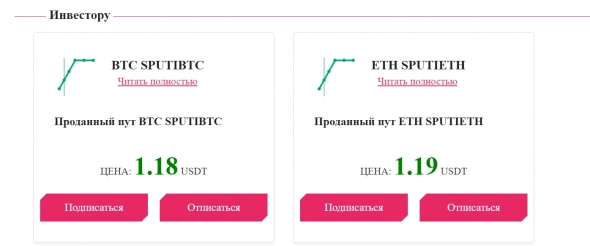

Стратегии для инвестора. Тут все просто по классике, проданный пут в деньгах. Проданный пут имеет положительную дельту. На экспирацию мы получаем поставку фьючерса по лучшей цене + прибыль от распада тэты. Я читал, что даже великий Уоррен Баффетт использует такую не хитрую стратегию для захода в интересующие бумаги. В стратегии используются опционы месячной серии, пролонгирование происходит за неделю до экспирации. Стратегии 2 проданный пут в деньгах на биткоин и такая же стратегия для эфира.

( Читать дальше )

в путах 21000 ГАЗПРОМа на октябрь

- 13 сентября 2022, 11:30

- |

вполне может быть и ИНСАААЙД и чел решил 5Х сделать)) — посмотрим. если что возьму фьюч по поставке в октябре

Календарь экспираций на эту неделю

- 13 сентября 2022, 09:58

- |

квартальные фьючерсы на пшеницу 4 класса

Среда

квартальные опционы на фьючерсы на акции

квартальные опционы на фьючерсы на депозитарные расписки

месячные опционы на фьючерсы на акции

недельные опционы на акции

Четверг

квартальные фьючерсы на индексы и валютные пары

квартальные фьючерсы на отраслевые Индексы

месячные фьючерсы на волатильность российского рынка и поставочные фьючерсы на золото и серебро

квартальные опционы на фьючерсы на индексы, драгоценные металлы и валютные пары

недельные опционы на фьючерсы на нефть Brent

Пятница

квартальные фьючерсы на акции

квартальные фьючерсы на депозитарные расписки

квартальные фьючерсы на инвестиционные паи SPDR S&P 500 ETF Trust

квартальные опционы на фьючерсы на инвестиционные паи SPDR S&P 500 ETF Trust

квартальные фьючерсы на драгоценные металлы

Мелкому экспортеру нужен совет по валютному хеджированию

- 08 сентября 2022, 11:45

- |

Привет,

Я крошечный экспортер с валютной выручкой, поступающей ежемесячно.

Могут ли опытные трейдеры на срочном рынке подсказать пару стратегий хеджирования валютных рисков? Если валюта растет, это для меня замечательно, но в нынешней ситуации валюта может сходить и на 50 руб и ниже. А при рублевых расходах и небольшой маржинальности бизнеса — это катастрофа для меня и риск закрытия бизнеса. Все расходы рублевые.

Пока придумал 2 стратегии:

1. Продавать квартальный фьючерс на валюту (не меньше месяца до экспирации). Если курс будет расти — то продать валюту и покрыть убыток по фьючерсу.

2. Купить пут опцион на месяц или квартал вперед. Но я посмотрел, что премия за такой опцион весьма приличная — 3-5 тысяч за контракт. Вроде как смысла нет совсем.

Что еще можно придумать?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал