SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

3000п до запуска сценария. Вам страшно? Мне - да.

- 02 декабря 2013, 14:59

- |

3000п до запуска сценария. Вам страшно? Мне - да.

- комментировать

- 616 | ★2

- Комментарии ( 87 )

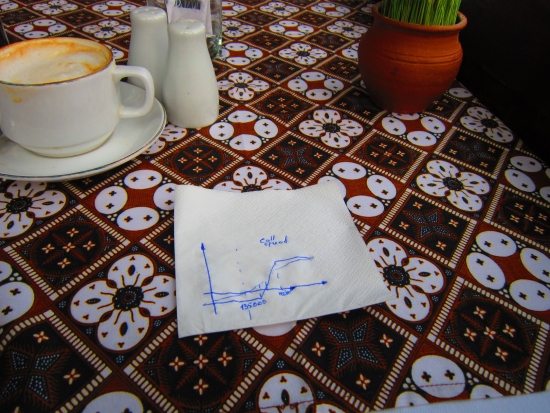

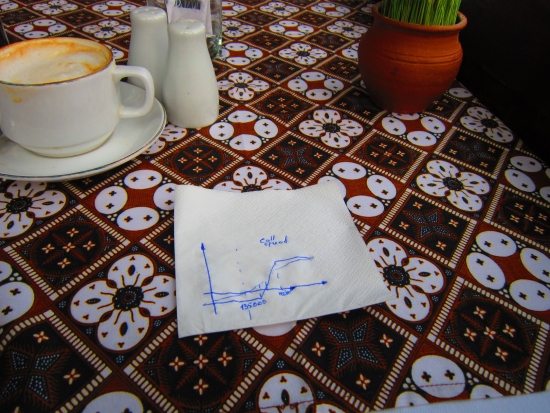

Стратегия на декабрь - call spread

- 02 декабря 2013, 12:15

- |

Зашел в спокойное место. Располагает. Заказал индейку. Жду. Размышляю.

Стратегия на декабрь. Ну с разумным риском, и не дергаться.

Заложим 2% слева риска и 4% таргет профит-тейк справа.

Вдруг Ралли. Buy after thanksgiving.

лонг 135 call, sell 142.5 call (если коснемся 135)

или на текущих.

Стратегия на декабрь. Ну с разумным риском, и не дергаться.

Заложим 2% слева риска и 4% таргет профит-тейк справа.

Вдруг Ралли. Buy after thanksgiving.

лонг 135 call, sell 142.5 call (если коснемся 135)

или на текущих.

Золотушные мысли

- 01 декабря 2013, 18:10

- |

Приближается очередная квартальная экспирация. Опционщики остервенело сражаются друг с другом на РИсовых полях. Ну а что ещё делать — другие поля у биржи не в почете, и многие из тех, кто от безделья или по другой причине пробовал влезать в непочётные контракты через какое-то время всё-таки произносили мантру «Ипаный неликвид».

Строить какие-то любимые опробованные конструкции на этих замечательных деривативах — себе дороже ( имеешь не то, что нужно, а то, что дадут) — и, рано или поздно, приходишь к логичному умозаключению — бирже насрать, а мне что — больше других надо… Потом опять проходит какое-то время — и, в попытке как-то разнообразить жизнь опционного кровососа, опять начинаешь коситься налево.

И думы ворочаются мутные такие.

Вот голдманы сказали, что нафик завалят золото на 1090. Вот все умные челы отписались, что в золото не будет инвестпотоков и т.д и т.п. Ладно — это кирпич сверху.

У золота есть себестоимость добычи с учетом и без учета инвестиций — это резиновая плита снизу ( чем глубже в неё погружаешься, тем больше шансов на отскок).

( Читать дальше )

Строить какие-то любимые опробованные конструкции на этих замечательных деривативах — себе дороже ( имеешь не то, что нужно, а то, что дадут) — и, рано или поздно, приходишь к логичному умозаключению — бирже насрать, а мне что — больше других надо… Потом опять проходит какое-то время — и, в попытке как-то разнообразить жизнь опционного кровососа, опять начинаешь коситься налево.

И думы ворочаются мутные такие.

Вот голдманы сказали, что нафик завалят золото на 1090. Вот все умные челы отписались, что в золото не будет инвестпотоков и т.д и т.п. Ладно — это кирпич сверху.

У золота есть себестоимость добычи с учетом и без учета инвестиций — это резиновая плита снизу ( чем глубже в неё погружаешься, тем больше шансов на отскок).

( Читать дальше )

Выдуманная история про опционы

- 01 декабря 2013, 00:24

- |

Все совпадения случайны.

— Короче, слушай сюда. — Седой начал говорить без приветствия, лишь только я сел за столик. — Сегодня тер с одним своим другом детства. В керлинг зашел, на улице Правды. Ну так вот, и в раздевалке из него неожиданно правда эта и полезла. Говорит осенью ранней было совещание за закрытыми дверями. Все причастные были, включая банкиров. Антон, Эльвира, Герман и прочие.

— И что обсуждали? — я понял, что Седой не просто позвал меня посплетничать и приготовился к инсайду.

— Повестка была довольно прямолинейная. Мол песец уж близится, а кризиса все нет. Короче погано очень все, говорит мой дружан. Хуже чем в 2008м. Только вот подходим мы ко всему этому гадству с ценами на нефть не 40 а за 100. Поэтому кожура пока кое где еще лоснится, но внутри гнилое все.

— Ну это, в общем, не новость...

— Ты дослушай, молодежь. Я еще даже не начал.

Седой отхлебнул большой глоток пива, и кружка облегчилась примерно на треть.

— Короче в общих чертах направления курса нашего титаника следующее. Бабла в бюджете уже сильно не хватает. Хапают уже столько, что цена жижи за 100 уже не спасает. Так что рубль будут ронять. Пока спокойно и плавно. Но это в сентябре решали...

( Читать дальше )

— Короче, слушай сюда. — Седой начал говорить без приветствия, лишь только я сел за столик. — Сегодня тер с одним своим другом детства. В керлинг зашел, на улице Правды. Ну так вот, и в раздевалке из него неожиданно правда эта и полезла. Говорит осенью ранней было совещание за закрытыми дверями. Все причастные были, включая банкиров. Антон, Эльвира, Герман и прочие.

— И что обсуждали? — я понял, что Седой не просто позвал меня посплетничать и приготовился к инсайду.

— Повестка была довольно прямолинейная. Мол песец уж близится, а кризиса все нет. Короче погано очень все, говорит мой дружан. Хуже чем в 2008м. Только вот подходим мы ко всему этому гадству с ценами на нефть не 40 а за 100. Поэтому кожура пока кое где еще лоснится, но внутри гнилое все.

— Ну это, в общем, не новость...

— Ты дослушай, молодежь. Я еще даже не начал.

Седой отхлебнул большой глоток пива, и кружка облегчилась примерно на треть.

— Короче в общих чертах направления курса нашего титаника следующее. Бабла в бюджете уже сильно не хватает. Хапают уже столько, что цена жижи за 100 уже не спасает. Так что рубль будут ронять. Пока спокойно и плавно. Но это в сентябре решали...

( Читать дальше )

Арбитраж на опционах и эффективное хеджирование.

- 30 ноября 2013, 22:03

- |

Всем привет!

Долго ничего не писал на Смарт-лабе, и не отвечал на письма и личные сообщения, т.к. переделывал у своего робота модуль выставления, перемещения и снятия заявок, и модуль хеджирования. По этой же причине позабросил счет на ЛЧИ, но там и без меня не сливается :). Надеюсь, в следующем квартале мой робот заработает мне, на одном из счетов, по новой стратегии гораздо больше тех 14% что есть в этом квартале.

Напомню предысторию для тех, кто читал мои предыдущие посты, а кто не читал, сможет лучше понять, о чем речь сегодня.

1.Описание программы и метода тестирования опционных стратегий в Excel http://smart-lab.ru/blog/114221.php (естественно не полная версия, но понять как происходит тестирование можно)

2.Продолжение темы тестирования http://smart-lab.ru/blog/114286.php

3.Построение арбитражной стратегии http://smart-lab.ru/blog/124999.php

4.Оптимизация арбитражной стратегии http://smart-lab.ru/blog/126805.php

( Читать дальше )

Долго ничего не писал на Смарт-лабе, и не отвечал на письма и личные сообщения, т.к. переделывал у своего робота модуль выставления, перемещения и снятия заявок, и модуль хеджирования. По этой же причине позабросил счет на ЛЧИ, но там и без меня не сливается :). Надеюсь, в следующем квартале мой робот заработает мне, на одном из счетов, по новой стратегии гораздо больше тех 14% что есть в этом квартале.

Напомню предысторию для тех, кто читал мои предыдущие посты, а кто не читал, сможет лучше понять, о чем речь сегодня.

1.Описание программы и метода тестирования опционных стратегий в Excel http://smart-lab.ru/blog/114221.php (естественно не полная версия, но понять как происходит тестирование можно)

2.Продолжение темы тестирования http://smart-lab.ru/blog/114286.php

3.Построение арбитражной стратегии http://smart-lab.ru/blog/124999.php

4.Оптимизация арбитражной стратегии http://smart-lab.ru/blog/126805.php

( Читать дальше )

Опционы: самое понятное объяснение на примере автомобильной страховки.

- 30 ноября 2013, 15:53

- |

Многим людям опционщики кажутся обладателями особой магии. Все дело в запутанных объяснениях и большом количестве терминов. На самом деле все параметры опциона крайне просты и осязаемы. Да-да, их можно пощупать. Удобнее всего это делать на примере автомобильной страховки.

1. Время (T)

Вы покупаете страховку на автомобиль. Какая будет стоить дороже? На месяц, на полгода или на год? Конечно, на год будет дороже. Почему?

( Читать дальше )

1. Время (T)

Вы покупаете страховку на автомобиль. Какая будет стоить дороже? На месяц, на полгода или на год? Конечно, на год будет дороже. Почему?

( Читать дальше )

Про опционы

- 29 ноября 2013, 18:00

- |

Про опционы

Как правильно хеджировать фьюч, опционом.

- 29 ноября 2013, 11:53

- |

Ну раз пошла такая пьянка про опционы. То может кто-то объяснит на конкретном примере, как захеджировать фьюч ртса, опционом.

Возмём нынешнюю ситуацию. Встал я допустим в лонг по ртсу, от 140к так сказать на отскок. Но вероятность снижения тоже велика и я как умный паря хочу захеджировать свою позу. Для полноты картины посчитаем всё от 1 лота.

Объясните, какой опцион я должен был купить или продать, дабы захеджировать свой лонг в 1 лот на ртсе?

Если я правильно понимаю, то для шорта, всё будет зеркально?

З.Ы.

чукча только начал присматриваться к опционам :)

Возмём нынешнюю ситуацию. Встал я допустим в лонг по ртсу, от 140к так сказать на отскок. Но вероятность снижения тоже велика и я как умный паря хочу захеджировать свою позу. Для полноты картины посчитаем всё от 1 лота.

Объясните, какой опцион я должен был купить или продать, дабы захеджировать свой лонг в 1 лот на ртсе?

Если я правильно понимаю, то для шорта, всё будет зеркально?

З.Ы.

чукча только начал присматриваться к опционам :)

Вопрос знатокам опционов!

- 29 ноября 2013, 10:45

- |

Как влияет на стоимость опциона временной распад, при его продаже?

Спасибо!

Спасибо!

Готовлюсь к конференции по алготорговле 7 декабря

- 28 ноября 2013, 15:33

- |

Вот такие получились промежуточные выводы:

— построение торговых стратегий с использованием опционов на абсолютно эффективном рынке невозможно;

— использование опционов позволяет строить торговые стратегии для сильно- и слабо- эффективного рынка, не являющегося абсолютно эффективным, т. е. получать доход в условиях, когда стратегии на базовом активе неэффективны;

— опционы являются исчерпывающим инструментом для стратегий из предыдущего пункта;

— наличие паритета опционов call и put на неэффективном рынке позволяет перенести торговые стратегии с базового актива на опционы при условии аналогичной ликвидности;

— смещение паритета опционов call и put на одну и ту же величину для всех страйков делает невозможным перенос стратегий с базового актива;

— справедливые цены опционов однозначно определяются справедливыми ценами опционов «вне денег» вне зависимости от эффективности рынка.

Профессионалам наверное это покажется банальным.

А вот вид «улыбки волатильности» для опционов на фьючерс на индекс РТС и индекс S&P 500 в условиях абсолютной эффективности рынка за 10 и 21 день до экспирации (вид аналогичен, а абсолютные значения разные, потому значений на оси ординат нет):

( Читать дальше )

— построение торговых стратегий с использованием опционов на абсолютно эффективном рынке невозможно;

— использование опционов позволяет строить торговые стратегии для сильно- и слабо- эффективного рынка, не являющегося абсолютно эффективным, т. е. получать доход в условиях, когда стратегии на базовом активе неэффективны;

— опционы являются исчерпывающим инструментом для стратегий из предыдущего пункта;

— наличие паритета опционов call и put на неэффективном рынке позволяет перенести торговые стратегии с базового актива на опционы при условии аналогичной ликвидности;

— смещение паритета опционов call и put на одну и ту же величину для всех страйков делает невозможным перенос стратегий с базового актива;

— справедливые цены опционов однозначно определяются справедливыми ценами опционов «вне денег» вне зависимости от эффективности рынка.

Профессионалам наверное это покажется банальным.

А вот вид «улыбки волатильности» для опционов на фьючерс на индекс РТС и индекс S&P 500 в условиях абсолютной эффективности рынка за 10 и 21 день до экспирации (вид аналогичен, а абсолютные значения разные, потому значений на оси ординат нет):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал