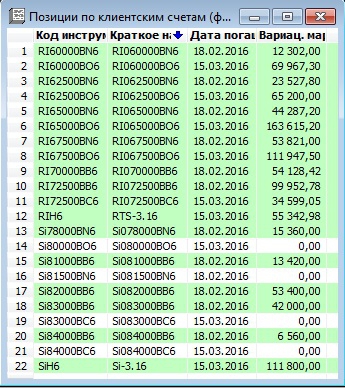

опционы

ставлю бабочки на 77500 страйк

- 04 февраля 2016, 14:24

- |

В этот месяц у меня хорошо получилось обыграть движение вверх с помощью коловых спредов.

Ставил спреды изначально 62500-65000, 62500-67500 и поставил вчера 70000-72500.

Предполагаю, что экспирация произойдет между 75000 и 80000 страйками.

Чтобы поставить опционные позы на это возможное событие для начала сравню три варианта

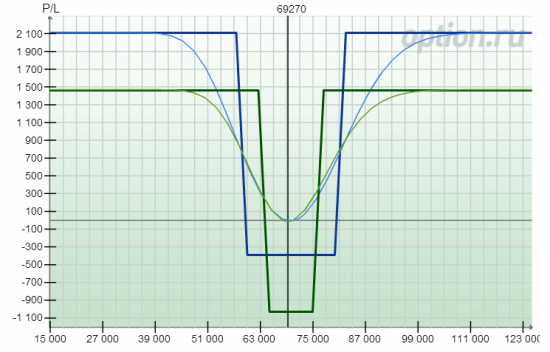

- Бабочка коловая. Покупаем в пропорциях 1 шт. кол 75000, 1 шт. кол 80000 и продаем 2 шт. кол 77500 стоимость позы сейчас стоит 350 пунктов

- Спред коловой 75000-77500 сейчас стоит 800 пунков

- Продаем спред путовой 75000-72500 дебетовая поза 3400-2100=1300 пунктов

При сравнении трех вариантов самый дешевый это третий ( это дебетовая позиция ничего не стоит), но и стоимость бабочки не велика всего 350 пунктов.

Теперь сравниваем по возможным убыткам

- Бабочка максимум 350 пунктов

- Спред коловой максимум 800 пунктов

- Проданный спред путовой считаем 3400-2100-2500 ( пункты между 75000 и 72500)= 1200 пунктов

Хуже всех третий вариант. Лучше всех бабочка

Поставлю бабочку на 77500 страйк до экспирации

- комментировать

- ★8

- Комментарии ( 7 )

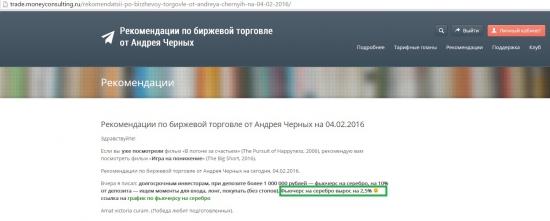

2,5% в день на рекомендациях по биржевой торговле от Андрея Черных

- 04 февраля 2016, 08:04

- |

Долгосрочным инвесторам, при депозите более 1 000 000 рублей — фьючерс на серебро, на 10% от депозита - ищем моменты для входа, лонг, покупать (без стопов).

( Читать дальше )

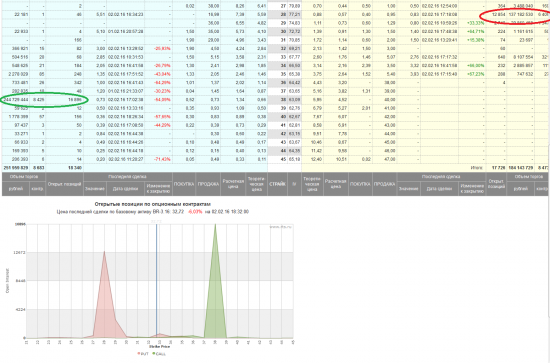

Опционы на нефть. Резкое увеличение OI на страйках 28 и 38.

- 03 февраля 2016, 21:59

- |

Коллы с 38 страйком:

( Читать дальше )

Торговля на отчетах: прибыль на Чипотле и Яху

- 03 февраля 2016, 18:55

- |

С конца прошлого месяца началось самое, пожалуй, увлекательное время для тех, кто торгует акции — сезон квартальных отчетов.

На прошлой неделе я торговал отчет компании Амазон — тогда гэп был огромен и на премаркете достигал 14%, однако вскоре после открытия меня выпустили в небольшую прибыль и я закрылся.

Вчера были открыты позиции по Чипотле и Яху. Открыли буквально за пару минут закрытия рынка. Цель — эксплуатация IV Crush, резкого падения ожидаемой волатильности через 5-10 минут после открытия рынка на следующий день. Оба эмитента торговал через конструкцию с ограниченным риском (железный кондор и железная бабочка). По обоим вышел гэп, но на Чипотле с железным кондором получилось особенно хорошо. На Яху торговал через стредл с купленными крыльями просто потому, что иначе кредит получался слишком малым по отношению к риску.

Прибыль по Чипотле составила 76% от полученной изначально премии, по Яху получилось немного — 31%.

Относительно использованного капитала (как ГО) прибыль получается примерно +21% и +12%. ГО составляло примерно 500 долларов на 1 контракт. Максимальный риск — 500 долларов но учитывая возможность роллирования в следующий месяц и премию за противоположную половину — не более 200. Вероятность получения прибыли составляла около 76%.

Опционы для переростков ( вариационные свопы)

- 03 февраля 2016, 17:19

- |

Все кто торгует опционами, торгует вариационными свопами, только об этом не знают. Это производный инструмент вне биржевого рынка. Его тиккер это номер вашего брокерского счета и экви по нему. Вот закрутил. Если коротко, то это продажа дорогой волатильности и покупка дешевой. Такой арбитраж вол. Более подробно в Гугл. В этой связи, нас будет интересовать, как оценивать ситуацию на рынке и рассчитывать свою стоимость опционов. Для этого, еще раз, о волатильности.

Волатильность бывает исторической, реализованной, маркетной, предполагаемой, расчетной. Это я на тот случай что бы не сказали, что я понятия путаю, потому что мы упростим. IV это будет маркетной и предполагаемой. HV – исторической, реализованной. Пока, такое обобщение, приемлемо.

Ну IV мы видим на доске опционов. А вот HV это загадка. Для меня это загадка потому, что индикаторов для терминалов, типа квика или смарт икса, я не нашел. Наверное это Глазьев запретил, что бы спекулянтов было меньше. (если кто сможет сделать такой индюк, дайте мне.) АТR индюк показывает волатильность, но это не та. Нам надо число, которое при подстановке в БШ дает цену. Конечно методика подсчета HV бывает разная. Что стоит только одно название: модель авторегрессионной условной гетероскедастичности. Или коротко ARCH. А еще есть GARCH, EWMA и прочие HLHV. Мы начнем с простой исторической волатильности. Для этого скачаем цены в Эксель дней за сто. Зная вашу любовь к формулам, я по клеточкам и столбцам буду объяснять.

( Читать дальше )

Как дробление акций влияет на Call опционы

- 03 февраля 2016, 15:39

- |

Вчера Hormel Foods Corporation (HRL) объявила о дроблении (или сплите) своих акций в соотношении 2:1. В результате чего число ее бумаг увеличится вдвое, а их стоимость снизится в два раза.

Для инвесторов это в целом неплохо, ведь на новостях о сплите бумаги обычно растут. Это связано с тем, что они становятся доступней, и, как следствие, ликвиднее. Но что если вы, как и я, предпочитаете покупать не сами акции, а Call опционы на них?

( Читать дальше )

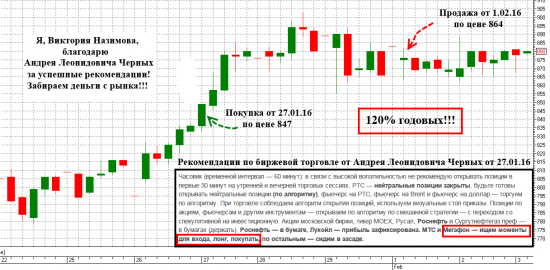

Подборка примеров успехов в торговле от моей ученицы Виктории. Рекомендации по биржевой торговле от Андрея Черных

- 03 февраля 2016, 14:01

- |

Подборка примеров успеха от моей ученицы Виктории

( Читать дальше )

Опционы. Как торгую Кондор)

- 02 февраля 2016, 19:45

- |

В опционах «зеленее зеленого» и торгую в основном по наитию(интуиции). Есть некоторый удачно-неудачный опыт торговли на фьючах, вот и решил попытать судьбу в опционах)

Начинал с ОТМ опционов, «глубоко вне денег» на 1 удачную пришлось две неудачных. Соотношение в удачной было 8концов и минус 2 по убыточным. Потом как-то увидел уже не помню где, вертикальный спрэд. Идея понравилась тем, что продавая сразу следующий страйк — премия купленного почти половинится. Т.е. риск уменьшается вдвое.

У меня фьючерсный подход к риску) Т.е. когда запускаю конструкцию из опционов, то опираюсь на максимальный убыток(по синему профилю) и уже дальше определяю количество опционов по риску на счет. Рано еще чувствую делать как другие опционщики, когда они берут риск на трейд и 10% и 20%. Отталкиваются от того, что он не будет реализован. Т.е. не доведут до этого и роллируют или закроют позу и т.д.

( Читать дальше )

Алгоритм продажи колл спредов на RI.

- 02 февраля 2016, 14:52

- |

Желающим быстро обогатиться читать не рекомендуется.

Для всех остальных напоминаю, что ниже речь пойдет о базовом активе (БА) RI, хотя все сказанное можно применять и на других инструментах, круг которых на самом деле на нашей бирже ограничен Газпромом и Сбером и SI (для SI – продажа пут спреда).

Во-первых, почему колл спред, а не скажем, просто продажа колов, ратио спред и т.п.

В первую очередь, из-за минимального по сравнению с перечисленными позициями, ГО. Во вторую очередь, из-за ограниченного убытка, которого, впрочем, очень желательно не допускать.

Итак, алгоритм:

- Первоначально отрывать позицию на ГО не более 10-12% от депозита. Это для того, чтобы была возможность роллирования позиции с сохранением приемлемого уровня доходности, если БА будет расти. Ну и защита от резкого падения БА, типа 3 марта 2014 с тремя планками.

- Определить для себя плановый уровень доходности позиции. Я определяю 3% от депозита.

- Определить для себя страйк продажи, как отклонение от цены БА в момент создания позиции (в процентах). Я придерживаюсь цифры от 15 до 20%. Кроме того, желательно использовать элементарный технический анализ, взяв на вооружение такие понятия, как уровни поддержки/сопротивления, Bollinger Bands, горизонтальные объемы.

- Правильно выбрать время продажи спреда. Желательно открывать позицию за несколько дней до экспирации предыдущего контракта опционов (когда появится ликвидность и волатильность в следующем контракте опционов), в день экспирации или, в крайнем случае, на следующий день после экспирации. Это позволит выполнить предыдущие три пункта алгоритма.

- Позиция в случае роста БА не хеджируется, а роллируется целиком на следующие страйки, с учетом запланированной доходности (пункт 2 алгоритма). При этом проданный страйк не должен заходить в деньги (что не всегда получается в случае бурного роста БА).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал