SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Что есть комфортная торговля. Часть 2

- 20 февраля 2012, 16:48

- |

Продолжаем.

Еще большинство среднестатистических трейдеров не любит утренние гэпы. Достаточно пару раз перенести плечевую фьючерсную позу через ночь, испытать полный спектр негативных эмоций, за каких-нибудь пару-тройку минут и вуаля, Вы уже активный дейтрейдер и главное правило вашей системы — всегда быть в кэше на ночь :)

Так как, одним из самых широкоизвестных правил торговли фьючерсами являетя пресловутое «обрезать убытки и давать прибыли течь», стопы в такой системе получаются короткими. Отсюда нелюбовь большинства к пиле. Впрочем, это свойство в точности обратно свойству любви масс к трендам. Замечу, что просто статистически, для внутридневных тайм-фреймов пила вообще явление достаточно частое, поэтому непрерывно идет поиск всевозможных фильтров ударных дней, пробоев уровней и тп.

Наверное, промолчу про тягу людей кграфическому теханализу. Эта тема необъятна по своей сути. Статпреимущество подавляющего большинства постов ( с наклонными уровнями поддержки/сопротивления и разнообразными индикаторами) на эту тему совершенно не очевидно. Добавьте сюда случай удачливого игрока, тех же героев ЛЧИ, постоянные терки быки/медведи, и основной информационный костяк любого популярного сайта посвященного трейдингу готов.

( Читать дальше )

Еще большинство среднестатистических трейдеров не любит утренние гэпы. Достаточно пару раз перенести плечевую фьючерсную позу через ночь, испытать полный спектр негативных эмоций, за каких-нибудь пару-тройку минут и вуаля, Вы уже активный дейтрейдер и главное правило вашей системы — всегда быть в кэше на ночь :)

Так как, одним из самых широкоизвестных правил торговли фьючерсами являетя пресловутое «обрезать убытки и давать прибыли течь», стопы в такой системе получаются короткими. Отсюда нелюбовь большинства к пиле. Впрочем, это свойство в точности обратно свойству любви масс к трендам. Замечу, что просто статистически, для внутридневных тайм-фреймов пила вообще явление достаточно частое, поэтому непрерывно идет поиск всевозможных фильтров ударных дней, пробоев уровней и тп.

Наверное, промолчу про тягу людей кграфическому теханализу. Эта тема необъятна по своей сути. Статпреимущество подавляющего большинства постов ( с наклонными уровнями поддержки/сопротивления и разнообразными индикаторами) на эту тему совершенно не очевидно. Добавьте сюда случай удачливого игрока, тех же героев ЛЧИ, постоянные терки быки/медведи, и основной информационный костяк любого популярного сайта посвященного трейдингу готов.

( Читать дальше )

- комментировать

- 46 | ★4

- Комментарии ( 5 )

Как выбрать страйк опциона

- 20 февраля 2012, 13:44

- |

Nick Pritzakis

www.QuestOptions.com

Поведение опциона на деньгах отличается от поведения опционов в деньгах или вне денег. Время и волатильность влияют на все эти типы опционов по-разному. Например, один из трейдеров покупает опцион на деньгах за 10 дней до экпирации, а второй трейдер покупает опцион глубоко вне денег также за 10 дней до его истечения.

Если рынок начинает расти, то только первый трейдер окажется в выигрыше. Почему? Из-за их выбора страйка опциона.

Так какой страйк вы должны купить или продать? Ответ зависит от рыночной ситуации и вашего мнения о ней. Что я хочу сделать, так это представить вам ещё один Грек, который может помочь вам в вашем процессе принятия решений. Этот грек называется Lambda.

Лямбда измеряет чувствительность цены опциона к изменению цены фьючерса. Лямбда оценивает, насколько изменится стоимость опциона при изменения цены фьючерса на 1%.

( Читать дальше )

www.QuestOptions.com

Поведение опциона на деньгах отличается от поведения опционов в деньгах или вне денег. Время и волатильность влияют на все эти типы опционов по-разному. Например, один из трейдеров покупает опцион на деньгах за 10 дней до экпирации, а второй трейдер покупает опцион глубоко вне денег также за 10 дней до его истечения.

Если рынок начинает расти, то только первый трейдер окажется в выигрыше. Почему? Из-за их выбора страйка опциона.

Так какой страйк вы должны купить или продать? Ответ зависит от рыночной ситуации и вашего мнения о ней. Что я хочу сделать, так это представить вам ещё один Грек, который может помочь вам в вашем процессе принятия решений. Этот грек называется Lambda.

Лямбда измеряет чувствительность цены опциона к изменению цены фьючерса. Лямбда оценивает, насколько изменится стоимость опциона при изменения цены фьючерса на 1%.

( Читать дальше )

ОПЦИОНЫ: Заработай свой миллион долларов!!!

- 18 февраля 2012, 11:25

- |

Интересное видео про опционы на Эксперт-ТВ. Многие вещи спорны, но для тех кто хочеть работать и еще пока не работает на опционах — будет интересно!!!

Чем больше будет опционщиков — тем лучше. Тут главное даже не ликвидность, а количество участников. С ликвидностью уже всё в порядке, а вот участников мало...

Топик про автора идеи о четырех шагах к миллиону уже есть на сМарт-Лабе: http://www.smart-lab.ru/blog/31528.php

Чем больше будет опционщиков — тем лучше. Тут главное даже не ликвидность, а количество участников. С ликвидностью уже всё в порядке, а вот участников мало...

Топик про автора идеи о четырех шагах к миллиону уже есть на сМарт-Лабе: http://www.smart-lab.ru/blog/31528.php

несостоявшийся календарь на SPX 18.02.2012

- 17 февраля 2012, 22:28

- |

Сегодня подбивал клинья на покупку календаря на SPX 1340 call apr/may по 8.50

Цена была, но не залили.

К вечеру календарь подорожал до 9.25 при том же значении индекса и воле.

Бред...

Объемов похоже вообще нет.

Разница bid/ask 10% — $4.

Эдак и до ФОРТС недалеко…

Цена была, но не залили.

К вечеру календарь подорожал до 9.25 при том же значении индекса и воле.

Бред...

Объемов похоже вообще нет.

Разница bid/ask 10% — $4.

Эдак и до ФОРТС недалеко…

Итоги февральской серии 2012 года

- 17 февраля 2012, 17:38

- |

«Акела промахнулся...»

В этот раз стратегия, основанная на календарных спрэдах принесла убыток -20,5% (на 14 февраля 2012), включая «мой косяк» в виде некупленной одной из ног — в какой-то момент я не стал покупать «дорогие» коллы, думая, что завтра будет ниже. Об этом подробнее ниже. Но они стали еще в два дороже. Но в любом случае убыток по системе -15% — это много. Была полная уверенность — что стратегия на отрезке в один месяц всегда приносит профит (последние 2 года не было не одного цикла с убытком). Значит не было такой формации рынка уже давно — монотонное движение вверх без значимых откатов — вот слабое место моей стратегии.

( Читать дальше )

Что есть комфортная торговля. Часть 1.

- 17 февраля 2012, 16:41

- |

Для начала, не знаю человека который бы любил стопы. Все не любят стопы, потому что на них постоянно возит мифический кукл. И я не люблю стопы. Выход — торговля опционами от покупки, вроде как покупаете сам стоп, потери ограничены, заработок неограничен и тд. Ага, всякий пробовавший голые покупки, быстро понимает, что не все так просто.

Все любят тренды. Всегда заходите по тренду, ведь вероятность продолжения… не буду продолжать :) Тренды живут на графике слева, справа, для большинства, их нет и никогда не будет. Трендследящая стратегия, не важно, алгоритмизирована она или торгуется руками, крайне рискована и психологически некомфортна ввиду длительных периодов просадок, редких удачных сделок. А нет, ручками Вы наверняка раньше нарушите ММ и РМ, и ваш овернайт шорнавсё вынесут на ночной новости про китайцев, в сотый раз спасающих эуропу.

Далеко не все понимают и не хотят разбираться, что такое опционы, хотя ничего не сложного, субъективно, в них нет. Основная формула - базовый актив = лонг колл + шорт пут. То есть торгуя линейным инструментом, скажем, фьючом, Вы каждый раз шортите путы, а ведь продавать опционы это неограниченный риск! Тем более путы :)

продолжение следует

Все любят тренды. Всегда заходите по тренду, ведь вероятность продолжения… не буду продолжать :) Тренды живут на графике слева, справа, для большинства, их нет и никогда не будет. Трендследящая стратегия, не важно, алгоритмизирована она или торгуется руками, крайне рискована и психологически некомфортна ввиду длительных периодов просадок, редких удачных сделок. А нет, ручками Вы наверняка раньше нарушите ММ и РМ, и ваш овернайт шорнавсё вынесут на ночной новости про китайцев, в сотый раз спасающих эуропу.

Далеко не все понимают и не хотят разбираться, что такое опционы, хотя ничего не сложного, субъективно, в них нет. Основная формула - базовый актив = лонг колл + шорт пут. То есть торгуя линейным инструментом, скажем, фьючом, Вы каждый раз шортите путы, а ведь продавать опционы это неограниченный риск! Тем более путы :)

продолжение следует

О себе

- 17 февраля 2012, 14:34

- |

Приветсвую!

Не оень люблю писать в блогах, но тут вижу много интересных людей. Потому представлюсь

Зовут меня Константин. Торгую с августа 2007 года профессионально (основной источник заработка). Работаю только со своими деньгами.

ЛЧИ 2007 3е место, ник: kostimus

Много лет отдал скальпингу на РИ и продаже непокрытых опционов.

Сейчас в основном торгую опционы стратегии. Совсем новичок в этом направлении. Буду рад пообщаться на сею тему

Не оень люблю писать в блогах, но тут вижу много интересных людей. Потому представлюсь

Зовут меня Константин. Торгую с августа 2007 года профессионально (основной источник заработка). Работаю только со своими деньгами.

ЛЧИ 2007 3е место, ник: kostimus

Много лет отдал скальпингу на РИ и продаже непокрытых опционов.

Сейчас в основном торгую опционы стратегии. Совсем новичок в этом направлении. Буду рад пообщаться на сею тему

Электронная подписка журнала F&O

- 16 февраля 2012, 21:58

- |

Оформил бесплатную подписку на журнал F&O, как участник ЛЧИ-2011. Жаль, что электронная. До этого подписки бесплатные были в бумажном виде. Как-то приятнее почитать на красивой бумаге, чем в мониторе экрана. Понятно, ММВБ-РТС экономить нужно.

В любом случае спасибо!

В любом случае спасибо!

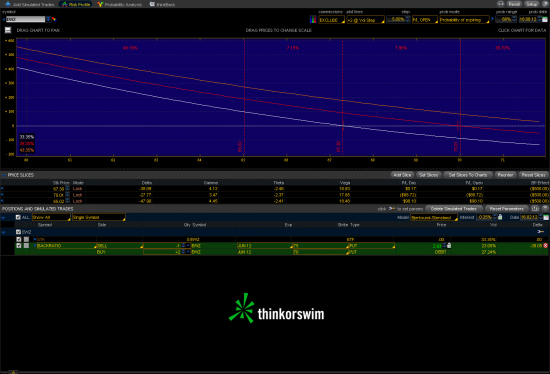

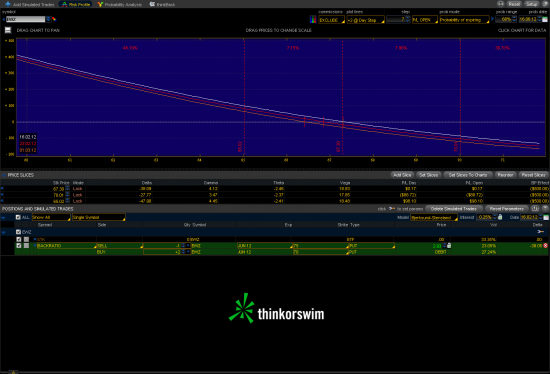

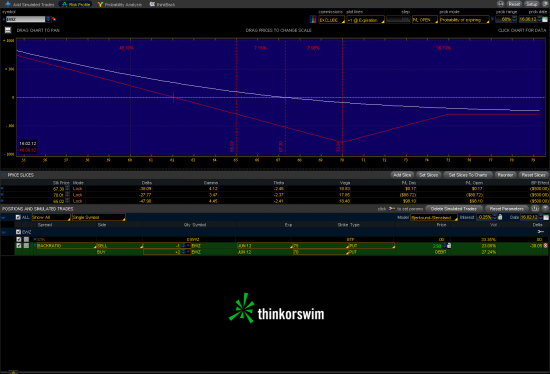

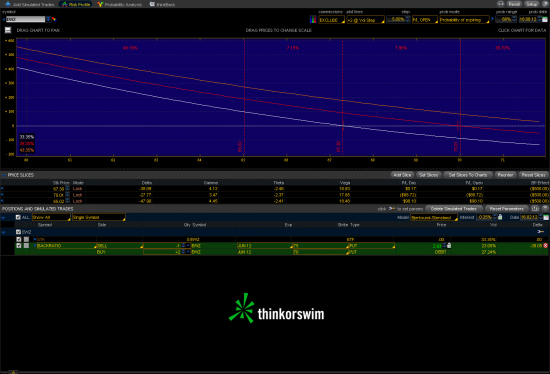

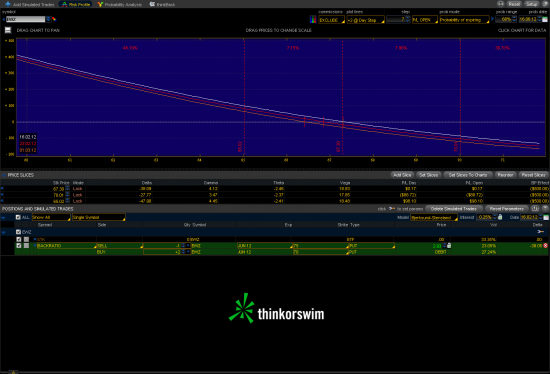

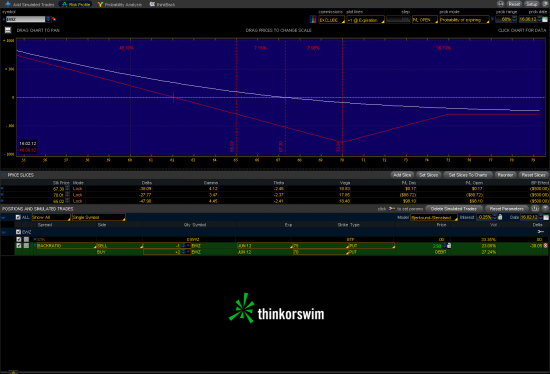

Опционны Backratio EWZ MCSI Brasil

- 16 февраля 2012, 15:32

- |

Придумал как обыграть Бразилию.

http://smart-lab.ru/blog/40407.php

Всё повертел, только backratio выглядит неплохо.

До экспирации 180 дней.

Если будет падение и вырастет вола, то будет неплохой плюс.

Отрицательная тетта небольшая.

Купить нужно как можно дешевле.

http://smart-lab.ru/blog/40407.php

Всё повертел, только backratio выглядит неплохо.

До экспирации 180 дней.

Если будет падение и вырастет вола, то будет неплохой плюс.

Отрицательная тетта небольшая.

Купить нужно как можно дешевле.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал