SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигация

НОМОС-БАНК: Мониторинг первичного рынка

- 29 января 2013, 08:49

- |

Если в начале года мы могли наблюдать активность в основном со стороны заемщиков с инвестиционным рейтингом, то сейчас появились выпуски и с высокоспекулятивным рейтингом, вплоть до «В3». Среди открытых книг для инвесторов с умеренным аппетитом к риску мы рекомендуем обратить внимание на МРСК Урала.Эмитенты все активнее используют долговой рынок для привлечения средств. Причем пользуется популярностью как внутренние, так и внешние площадки. В настоящее время обозначено 10 предложений, причем четыре из них – на международном рынке. Интересно, что на евробондах эмитенты занимают с удовольствием в рублях и в китайских юанях.

Итоги последних размещений:

Последние размещения проходили с большим переспросом как на внутреннем рынке, так на международных площадках. Это позволяло эмитентов размещаться ниже первоначально обозначенных ориентиров, несмотря на долгосрочные заимствования. Это касается в первую очередь Ростелекома (купон 8,2% на 5 лет), Росбанка (8,8% на 3 года), ФСК ЕЭС (8% на 7 лет), спрос по которым превышал заявленные объемы в 3-5 раз. Причем на форвардах в пятницу Росбанк, к примеру, уже стоил выше номинала – 100,65-100,90%. Довольно удачно закрылась книга по дебютному выпуску ГТЛК (купон 10% на 3 года).

( Читать дальше )

Итоги последних размещений:

Последние размещения проходили с большим переспросом как на внутреннем рынке, так на международных площадках. Это позволяло эмитентов размещаться ниже первоначально обозначенных ориентиров, несмотря на долгосрочные заимствования. Это касается в первую очередь Ростелекома (купон 8,2% на 5 лет), Росбанка (8,8% на 3 года), ФСК ЕЭС (8% на 7 лет), спрос по которым превышал заявленные объемы в 3-5 раз. Причем на форвардах в пятницу Росбанк, к примеру, уже стоил выше номинала – 100,65-100,90%. Довольно удачно закрылась книга по дебютному выпуску ГТЛК (купон 10% на 3 года).

( Читать дальше )

- комментировать

- Комментарии ( 10 )

облигации для настоящих сталеваров!

- 25 января 2013, 12:10

- |

Ставка для тех кто верит в чудо

Мечел:

— сроки погашения от года до 3

— доходности от 12 до 18,5%

Мечел:

— сроки погашения от года до 3

— доходности от 12 до 18,5%

Промсвязьбанк: Панорама первичного рынка облигаций: ВТБ, Ростелеком, Росбанк, ГТЛК

- 18 января 2013, 15:18

- |

/>/>/>

ВТБ (Baa1/BBB/BBB) 16 января начнет сбор заявок инвесторов на приобретение биржевых бондов серии БО-21 объемом 15 млрд рублей, говорится в сообщении кредитной организации.

Заявки принимает «ВТБ Капитал» до 16:00 мск 18 января. Техническое размещение 3-летних облигаций по открытой подписке на ФБ ММВБ намечено на 22 января.

Ориентир ставки купона установлен в диапазоне 8,24 – 8.48 (YTM 8,5-8,75%) годовых к погашению через 3 года. Новый ориентир: 8,15 – 8,24% (YTM 8,4 — 8,5%) годовых.

КОММЕНТАРИЙ К РАЗМЕЩЕНИЮ

Прайсинг нового выпуска облигаций госбанка предлагал премию к кривой ОФЗ в диапазоне 240-265 б.п.; новые ори- ентиры по доходности – 225-235 б.п.

Вместе с тем на текущий момент на рынке наблюдается расширение спрэдов на отрезке кривой с дюрацией от 2,3-2,5 лет. Так, облигации госбанков I эшелона – РСХБ (Baa1/—/BBB) и Газпромбанка (Baa3/BBB–/—) – торгуются на рынке с премией к ОФЗ на уровне 240 б.п., что соответствует верхней границе прайсинга нового выпуска ВТБ. В результате участие может быть интересно лишь стратегическим инвесторам, стремящихся взять большой объем бумаги перед официальным открытием торгов через международные клиринговые системы. Спекулятивное участие в выпуске можно рассмотреть лишь по верхней границе нового прайсинга. При этом альтернативной данному размещению может стать новый 3-летний выпуск Росбанка (Baa3/—/BBB+) серии БО-06, который маркетируется с купоном 9,0-9,25% (YTM 9,2-9,46%) годовых.

( Читать дальше )

ВТБ (Baa1/BBB/BBB) 16 января начнет сбор заявок инвесторов на приобретение биржевых бондов серии БО-21 объемом 15 млрд рублей, говорится в сообщении кредитной организации.

Заявки принимает «ВТБ Капитал» до 16:00 мск 18 января. Техническое размещение 3-летних облигаций по открытой подписке на ФБ ММВБ намечено на 22 января.

Ориентир ставки купона установлен в диапазоне 8,24 – 8.48 (YTM 8,5-8,75%) годовых к погашению через 3 года. Новый ориентир: 8,15 – 8,24% (YTM 8,4 — 8,5%) годовых.

КОММЕНТАРИЙ К РАЗМЕЩЕНИЮ

Прайсинг нового выпуска облигаций госбанка предлагал премию к кривой ОФЗ в диапазоне 240-265 б.п.; новые ори- ентиры по доходности – 225-235 б.п.

Вместе с тем на текущий момент на рынке наблюдается расширение спрэдов на отрезке кривой с дюрацией от 2,3-2,5 лет. Так, облигации госбанков I эшелона – РСХБ (Baa1/—/BBB) и Газпромбанка (Baa3/BBB–/—) – торгуются на рынке с премией к ОФЗ на уровне 240 б.п., что соответствует верхней границе прайсинга нового выпуска ВТБ. В результате участие может быть интересно лишь стратегическим инвесторам, стремящихся взять большой объем бумаги перед официальным открытием торгов через международные клиринговые системы. Спекулятивное участие в выпуске можно рассмотреть лишь по верхней границе нового прайсинга. При этом альтернативной данному размещению может стать новый 3-летний выпуск Росбанка (Baa3/—/BBB+) серии БО-06, который маркетируется с купоном 9,0-9,25% (YTM 9,2-9,46%) годовых.

( Читать дальше )

По данным EPFR Global, приток в облигации ЕМ за неделю к 16 января замедлился незначительно – до 1,98 млрд долл

- 18 января 2013, 10:47

- |

По данным EPFR Global, приток в облигации ЕМ за неделю к 16 января

замедлился незначительно – до 1,98 млрд долл. (-254 млн долл. за

неделю) на фоне относительно стабильных притоков в DM (4,18 млрд

долл.). Недельные инвестиции в российские облигации сократились на

56 млн долл. до 158 млн долл. – второе место в BRICS после Бразилии

(185 млн долл.) и 7,9% от общего притока в ЕМ.

замедлился незначительно – до 1,98 млрд долл. (-254 млн долл. за

неделю) на фоне относительно стабильных притоков в DM (4,18 млрд

долл.). Недельные инвестиции в российские облигации сократились на

56 млн долл. до 158 млн долл. – второе место в BRICS после Бразилии

(185 млн долл.) и 7,9% от общего притока в ЕМ.

Фонды облигаций ЕМ за 14-21 ноября: Россия – лидер по притоку среди BRICS

- 26 ноября 2012, 11:07

- |

Вложения в облигации ЕМ выросли впервые после 5

недель падения

Улучшение аппетита к риску, вызванное оптимистичными заявлениями

американских политиков по вопросу fiscal cliff в конце прошлой недели,

побудило инвесторов вновь обратить внимание на рынки развивающихся

стран. Дополнительным фактором поддержки стало увеличение объемов

первичных размещений на ЕМ. Согласно данным EPFR Global, за неделю с

14 по 21 ноября объем вложений фондов в облигации развивающихся

стран вырос на 1,05 млрд долл. или на 0,44% против 0,69 млрд долл.

неделей ранее. Таким образом, общий приток в облигации ЕМ с начала

текущего года составил 37,8 млрд долл.

Россия – лидер среди BRICS по абсолютному притоку в

облигации

На фоне общего роста инвестиций в бонды ЕМ Россия за неделю привлекла

93 млн долл. (30% общего притока в страны BRICS), обогнав Бразилию

(86 млн долл.) и Китай (65 млн долл.). По темпам прироста инвестиций в

облигации Россия делит второе место с ЮАР (+0,44%), первое – занимает

Китай (+1,17%). На долю российских облигаций пришлось 8,9% всего

притока в развивающиеся страны – лучший показатель среди BRICS. Общий

приток в российские бонды с начала года составил 3,1 млрд долл.

Динамика в спредах ЕМ в целом незначительна

За неделю спред EMBI+ сузился на 10 б.п. до 274 б.п., в то время как

EMBI+ Russia сократился на 11 б.п. до 160 б.п. Для Бразилии и Мексики

динамика показателя составила соответственно -10 б.п. и -6 б.п. В

суверенных 5-летних CDS-спредах ярко выраженной динамики не

наблюдалось: российский CDS сохранился на отметке 149 б.п. (-1 б.п. за

неделю). Спреды между суверенными выпусками России, Мексики и

Бразилии также не дают четкой картины – изменения не превышали 5 б.п.

Первичный рынок еврооблигаций – рост на ЕМ, затишье

в России может быть временным

Объем первичного рынка еврооблигаций ЕМ за неделю к 21 ноября

составил 8,77 млрд долл. (что на 1,92 млрд долл. больше, чем неделей

ранее), причем максимальный объем размещений пришелся на регион

ЕЕМЕА – 4,6 млрд долл. Российские эмитенты не выходили на рынок

публичного валютного долга, однако при сохранении умеренно

позитивного внешнего фона и растущего внимания инвесторов к рынкам

ЕМ ситуация в ближайшую неделю может измениться. В частности, о

намерении начать road-show евробондов уже заявили Роснефть и ТКС-

Банк.

Источник — Газпромбанк

недель падения

Улучшение аппетита к риску, вызванное оптимистичными заявлениями

американских политиков по вопросу fiscal cliff в конце прошлой недели,

побудило инвесторов вновь обратить внимание на рынки развивающихся

стран. Дополнительным фактором поддержки стало увеличение объемов

первичных размещений на ЕМ. Согласно данным EPFR Global, за неделю с

14 по 21 ноября объем вложений фондов в облигации развивающихся

стран вырос на 1,05 млрд долл. или на 0,44% против 0,69 млрд долл.

неделей ранее. Таким образом, общий приток в облигации ЕМ с начала

текущего года составил 37,8 млрд долл.

Россия – лидер среди BRICS по абсолютному притоку в

облигации

На фоне общего роста инвестиций в бонды ЕМ Россия за неделю привлекла

93 млн долл. (30% общего притока в страны BRICS), обогнав Бразилию

(86 млн долл.) и Китай (65 млн долл.). По темпам прироста инвестиций в

облигации Россия делит второе место с ЮАР (+0,44%), первое – занимает

Китай (+1,17%). На долю российских облигаций пришлось 8,9% всего

притока в развивающиеся страны – лучший показатель среди BRICS. Общий

приток в российские бонды с начала года составил 3,1 млрд долл.

Динамика в спредах ЕМ в целом незначительна

За неделю спред EMBI+ сузился на 10 б.п. до 274 б.п., в то время как

EMBI+ Russia сократился на 11 б.п. до 160 б.п. Для Бразилии и Мексики

динамика показателя составила соответственно -10 б.п. и -6 б.п. В

суверенных 5-летних CDS-спредах ярко выраженной динамики не

наблюдалось: российский CDS сохранился на отметке 149 б.п. (-1 б.п. за

неделю). Спреды между суверенными выпусками России, Мексики и

Бразилии также не дают четкой картины – изменения не превышали 5 б.п.

Первичный рынок еврооблигаций – рост на ЕМ, затишье

в России может быть временным

Объем первичного рынка еврооблигаций ЕМ за неделю к 21 ноября

составил 8,77 млрд долл. (что на 1,92 млрд долл. больше, чем неделей

ранее), причем максимальный объем размещений пришелся на регион

ЕЕМЕА – 4,6 млрд долл. Российские эмитенты не выходили на рынок

публичного валютного долга, однако при сохранении умеренно

позитивного внешнего фона и растущего внимания инвесторов к рынкам

ЕМ ситуация в ближайшую неделю может измениться. В частности, о

намерении начать road-show евробондов уже заявили Роснефть и ТКС-

Банк.

Источник — Газпромбанк

РЕСО Гарантия – итоги встречи с инвесторами в преддверии размещения облигаций.

- 22 августа 2012, 13:44

- |

НомосБанк

Отметим, что на встрече инвесторы проявили высокий интерес к новому эмитенту, который, в свою очередь, произвел положительное впечатление. Тем не менее, мы по-прежнему считаем довольно агрессивным индикатив доходности для дебютного размещения РЕСО Гарантия и рекомендуем принять участие вблизи верхней границы диапазона.

Поскольку ранее мы уже рассматривали кредитный профиль компании в еженедельном обзоре: «Мониторинг первичного рынка» (от 17.08.2012 г.), сейчас более детально остановимся на интересных моментах, озвученных менеджментом в ходе встречи:

- Агентская модель дистрибуции — в чем плюсы? РЕСО Гарантия «с нуля» создала вторую крупнейшую агентскую сеть в России (после Росгосстраха), количество агентов которой превышает 20 тыс. Данная модель бизнеса позволяет компании серьезно экономить на фиксированных издержках, поскольку нет необходимости содержать рабочие места, выплачивать заработную плату, осуществлять социальные отчисления и пр. В результате, уровень административных издержек у РЕСО Гарантия, по данным менеджмента, один из самых низких на российском рынке (12,7% от чистой заработанной премии 2011 г., по отрасли – не ниже 20%). Обеспечить функционирование столь внушительной агентской сети компании удается за счет уникальной IT-системы, создание которой на территории всей страны она завершила 2 года назад (похожими IT-продуктами, по оценкам РЕСО Гарантия, обладают еще 2-3 игрока рынка). По данным менеджмента, наличие IT-системы позволяет получать детализированную статистику всего процесса страхования, причем во всех регионах страны, и оперативно реагировать на происходящие изменения, регулируя тарифы. Отметим, что агентская сеть обеспечивает РЕСО Гарантия около 65% всех собираемых премий. При этом модель продаж страховых продуктов за счет person-to-person sales предопределяет розничный характер структуры собираемых премий (42% занимает КАСКО, 21% – ОСАГО, 10% — имущество физлиц).

( Читать дальше )

Отметим, что на встрече инвесторы проявили высокий интерес к новому эмитенту, который, в свою очередь, произвел положительное впечатление. Тем не менее, мы по-прежнему считаем довольно агрессивным индикатив доходности для дебютного размещения РЕСО Гарантия и рекомендуем принять участие вблизи верхней границы диапазона.

Поскольку ранее мы уже рассматривали кредитный профиль компании в еженедельном обзоре: «Мониторинг первичного рынка» (от 17.08.2012 г.), сейчас более детально остановимся на интересных моментах, озвученных менеджментом в ходе встречи:

- Агентская модель дистрибуции — в чем плюсы? РЕСО Гарантия «с нуля» создала вторую крупнейшую агентскую сеть в России (после Росгосстраха), количество агентов которой превышает 20 тыс. Данная модель бизнеса позволяет компании серьезно экономить на фиксированных издержках, поскольку нет необходимости содержать рабочие места, выплачивать заработную плату, осуществлять социальные отчисления и пр. В результате, уровень административных издержек у РЕСО Гарантия, по данным менеджмента, один из самых низких на российском рынке (12,7% от чистой заработанной премии 2011 г., по отрасли – не ниже 20%). Обеспечить функционирование столь внушительной агентской сети компании удается за счет уникальной IT-системы, создание которой на территории всей страны она завершила 2 года назад (похожими IT-продуктами, по оценкам РЕСО Гарантия, обладают еще 2-3 игрока рынка). По данным менеджмента, наличие IT-системы позволяет получать детализированную статистику всего процесса страхования, причем во всех регионах страны, и оперативно реагировать на происходящие изменения, регулируя тарифы. Отметим, что агентская сеть обеспечивает РЕСО Гарантия около 65% всех собираемых премий. При этом модель продаж страховых продуктов за счет person-to-person sales предопределяет розничный характер структуры собираемых премий (42% занимает КАСКО, 21% – ОСАГО, 10% — имущество физлиц).

( Читать дальше )

ВТБ готовит первые в России «вечные» евробонды - вместо префов берите

- 23 июля 2012, 10:50

- |

Новость: В пятницу информационные агентства сообщили о том, что ВТБ

выдал мандат на размещение первого в истории российских финансовых

институтов выпуска «вечных» еврооблигаций в долларах США. Встречи с

инвесторами пройдут на неделе с 23 июля.

Комментарий: Данная новость воспринимается нами позитивно. Во-первых,

пространство публичного долга из России будет пополнено новым типом

«гибридных» инструментов, которые впоследствии могут быть опробованы

и другими институтами. Во-вторых, данные бумаги сам банк сможет

включить в расчет капитала 1-го уровня (при условии соответствия условий

эмиссии ряду требований ЦБ), что придется весьма кстати – показатель Н1

российского банка на 01.07.2012 г. составил 11,89% при минимальных 10,0%.

Для глобальных инвесторов данные бумаги могут быть весьма интересны в

силу того, что их традиционно отличает высокая ставка купона, причем

зафиксированная на длительный период (ближайший колл-опцион по

инструменту редко происходит менее, чем через 10 лет после размещения).

В качестве ориентира для нового инструмента ВТБ (ВВВ/Ваа1/ВВВ) для

инвесторов с большой долей вероятности будет выступать размещенный в

январе т.г. «вечный» евробонд бразильского Banco do Brasil (ВВВ/Ваа2/BBB),

который был выпущен с купоном в 9,25% годовых и по состоянию на вечер

пятницы котировался вокруг отметки в YTC 7,52% @ апрель 2023 г. Премия

между старшими бондами VTB20 (YTM 5,93%) и BANBRA20 (YTM 3,62%)

составляла в конце прошлой недели около 230 б.п. Таким образом, в первом

приближении стоимость «вечных» еврооблигаций для ВТБ с ближайшим

колл-опционом через 10 лет можно оценить в 9,5-10,0% годовых.

Стоит, однако, отметить, что если рейтинг приоритетного долга ВТБ и

Banco do Brasil совпадает, то рейтинг «вечного» долга бразильского банка

выше – фактический «ВВ» от S&P против ожидаемой комбинации «В+/В1/–»

у бумаг ВТБ. С учетом этого факта, вероятно, ставка купона по новому долгу

ВТБ окажется более высокой – где-то внутри диапазона в 10,0-11,0%

годовых.

ВОПРОС! Процентные ставки.

- 23 апреля 2012, 15:35

- |

Сравниваем ставки www.homecredit.ru/deposits.php и ставки по облигациям этого эмитента. rusbonds.ru/tyield.asp?tool=34484

По депозиту минимум 10%, причем можно забрать досрочно. По облигации ок 6 выпуска можно получить 7.8%-8.2%, причем погашение в декабре этого года, и чтоб выйти из позиции, нужно будет эти облигации кому-то продать, ликвидность там есть, но не ахти.

Ну и налог на облигацию есть, а на депозит — нет. Так как до 8%+5% нет налогообложения.

Также, если депозит маленький, то есть АСВ, которому, конечно, не стоит доверять, но все же хоть какой-то плюс.

Вопрос, почему такая большая разница в процентных ставках? Почему облигация дает доход явно меньше депозита? Чем это вызвано? Возможностью совершать сделки репо? Возможностью быть относительно анонимным при покупке через офшор?

По депозиту минимум 10%, причем можно забрать досрочно. По облигации ок 6 выпуска можно получить 7.8%-8.2%, причем погашение в декабре этого года, и чтоб выйти из позиции, нужно будет эти облигации кому-то продать, ликвидность там есть, но не ахти.

Ну и налог на облигацию есть, а на депозит — нет. Так как до 8%+5% нет налогообложения.

Также, если депозит маленький, то есть АСВ, которому, конечно, не стоит доверять, но все же хоть какой-то плюс.

Вопрос, почему такая большая разница в процентных ставках? Почему облигация дает доход явно меньше депозита? Чем это вызвано? Возможностью совершать сделки репо? Возможностью быть относительно анонимным при покупке через офшор?

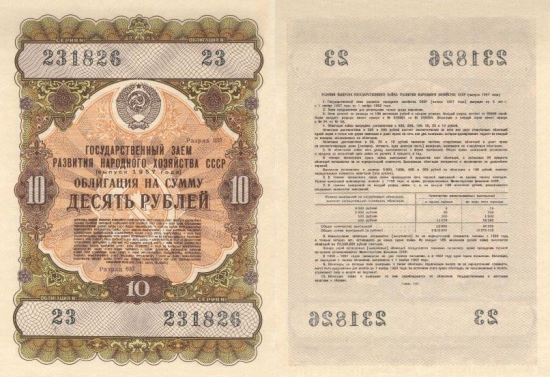

Дефолт по-советски - ЮБИЛЕЙ...

- 20 марта 2012, 00:00

- |

Ровно 55 лет назад, 19 марта 1957 г., в СССР случился дефолт… Именно в тот день Хрущёв принял решение полностью прекратить какие-либо выплаты по облигациям внутренних займов, хотя на руках у населения их на тот момент скопилось аж на 400 млрд. рублей! Для очень многих рядовых граждан это означало потерю ВСЕХ сбережений… При Брежневе затем предпринималась робкая попытка хоть как-то рассчитаться с обманутым народом, но довольно быстро та кампания была свёрнута...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал