SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

Немного теории: Облигация.

- 22 февраля 2013, 11:50

- |

Облигация – это своего рода займ. Инвестируя в облигации Вы, по сути, одалживаете средства компании или государству (в зависимости от того, чьи облигации выбираете), а они в свою очередь выдают документ, удостоверяющий принятие от Вас средств и обещания выплатить Вам вознаграждение по истечении займа. Облигации часто торгуются на внебиржевом рынке и могут быть приобретены через брокеров.

Стоимость облигаций зависит, в том числе, от общей процентной ставки в экономике. Вообще, процентная ставка напрямую влияет на ценность Ваших инвестиций. Например, если Вы владеете облигацией на 1000 USD с 5% годовых, а общая процентная ставка ниже 5%, Вы можете продать свою облигацию по более высокой стоимости. Если же общая процентная ставка выше 5% — то стоимость Вашей облигации уменьшится, чтобы покрыть разрыв между общей процентной ставкой и дохода от ценной бумаги.

В случае с облигациями инвестор не будет получать прямой выгоды от успехов компании. Доход по облигации не зависит от прибыли компании, он фиксирован и ограничен заявленной процентной (или купонной) ставкой.

( Читать дальше )

Стоимость облигаций зависит, в том числе, от общей процентной ставки в экономике. Вообще, процентная ставка напрямую влияет на ценность Ваших инвестиций. Например, если Вы владеете облигацией на 1000 USD с 5% годовых, а общая процентная ставка ниже 5%, Вы можете продать свою облигацию по более высокой стоимости. Если же общая процентная ставка выше 5% — то стоимость Вашей облигации уменьшится, чтобы покрыть разрыв между общей процентной ставкой и дохода от ценной бумаги.

В случае с облигациями инвестор не будет получать прямой выгоды от успехов компании. Доход по облигации не зависит от прибыли компании, он фиксирован и ограничен заявленной процентной (или купонной) ставкой.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 23 )

Немного теории: Кредитный дефолтный своп.

- 22 февраля 2013, 11:47

- |

Кредитный дефолтный своп (CDS) — кредитный дериватив или соглашение, согласно которому «Покупатель» делает разовые или регулярные взносы (уплачивает премию) «Продавцу» CDS, который берет на себя обязательство погасить выданный «Покупателем» кредит третьей стороне — «Базовому заемщику» в случае наступления некоего «Кредитного события» (заранее оговоренного события, свидетельствующего о невозможности погашения кредита «Базовым заемщиком», например, принудительной реструктуризации, объявлении моратория на выплаты, банкротства). «Покупатель» получает защиту от кредитного риска — своего рода страховку выданного ранее кредита или купленного долгового обязательства. В случае дефолта, «Покупатель» передаст «Продавцу» обязательства «Базового заемщика» — долговые бумаги (кредитный договор, облигации, векселя), а в обмен получит от «Продавца» денежную компенсацию суммы долга плюс все оставшиеся до даты погашения проценты.

( Читать дальше )

( Читать дальше )

Таблица доходностей рискового "безриска"

- 21 февраля 2013, 15:26

- |

Многих волнует вопрос (меня тоже) — куда можно физлицу разместить деньги без риска? На годовых депозитах (согласно рейтингу РБК) можем получить 12,5% годовых в рублях. Это совсем неплохо. А что может предложить рынок облигаций?

Сразу скажу, фильтранул по доходности от 15% годовых и выше (т.к. надо учитывать еще налоги, которых нет на депозитах, и отсутствие страховки от государства). Получилась такая табличка:

Промтрактор-финанс – дочка ОАО «Промтрактор», крупнейший производитель тяжелой бульдозерно-рыхлительной и трубоукладочной техники. Дела у компании, мягко говоря, не очень. В 2009 – 2010 полным полно технических дефолтов из-за неисполнения обязательств по облигациям (причем больше половины уже в рамках реструктуризации), кто-то даже в суд подавал о признании эмитента банкротом, электроэнергию на заводе отключали за неуплату. В общем, было весело. Но с мая 2011 года исправно исполняют свои обязательства (купоны и оферты). 24 июля сего года предстоит последний платеж (купон + погашение остатка). По моим подсчетам не выкупленных ранее бумаг еще лежит почти на 3,2 млрд. рублей (64% выпуска). Как они будут все это гасить в июле неизвестно.

( Читать дальше )

Сразу скажу, фильтранул по доходности от 15% годовых и выше (т.к. надо учитывать еще налоги, которых нет на депозитах, и отсутствие страховки от государства). Получилась такая табличка:

Промтрактор-финанс – дочка ОАО «Промтрактор», крупнейший производитель тяжелой бульдозерно-рыхлительной и трубоукладочной техники. Дела у компании, мягко говоря, не очень. В 2009 – 2010 полным полно технических дефолтов из-за неисполнения обязательств по облигациям (причем больше половины уже в рамках реструктуризации), кто-то даже в суд подавал о признании эмитента банкротом, электроэнергию на заводе отключали за неуплату. В общем, было весело. Но с мая 2011 года исправно исполняют свои обязательства (купоны и оферты). 24 июля сего года предстоит последний платеж (купон + погашение остатка). По моим подсчетам не выкупленных ранее бумаг еще лежит почти на 3,2 млрд. рублей (64% выпуска). Как они будут все это гасить в июле неизвестно.

( Читать дальше )

евроклир начал работать

- 21 февраля 2013, 12:03

- |

Промсвязь

Учитывая рыночную конъюнктуру и итоги размещений госбумаг на прошлых аукционах, мы не ожидали, что Минфину удаться разместить достаточно длинный выпуск ОФЗ в полном объеме при основном спросе в коротких и среднесрочных бумагах, наблюдаемом последние недели. Однако переломным фактором стал спрос нерезидентов на аукционе, которые с момента объявления о начале торгов через Euroclear не проявляли активности на российском рынке. Вчера ситуация изменилась и после сильного аукциона стали появляться биды в Euroclear, что существенно подняло боевой дух спекулянтам и локальным инвесторам.

Активизация торгов через Euroclear может заметно оживить рынок и способствовать снижению угла наклона кривой на дюрации от 5 лет. При этом на текущий момент спрэды ОФЗ 26207 к более коротким ОФЗ 26204 и ОФЗ 25079 остаются на максимумах, что делает длинные бумаги интересными для покупки.

КредитСвисс

Market commentary:

Strong session yday. Back-end tightened 2 bp on avg, supported by better than expected 7y auction results (all 30 bln rub sold, demand 40 bln rub, mostly local). Short-end (1-2y) and belly (3-5y) on a tear with some papers (esp 25076, Mar14s and apr17s,25080) squeezed up to 7-8 bp tighter. Strong international demand (both from RM and HF) clearly caught the street by surprise, as most dealers were flat, not seeing any value in that part of the curve (< 50 bp carry over 1wk CBR repo). It’s interesting to note, that contrary to all expectations short-dated OFZs became the absolute top performers following Euroclear announcement: 1yr 25076, Mar14s already tightened 35 bp, from 5.82% to 5.47% and now trades 60 bp (!) inside XCCY curve (see pic at the bottom). Historically, short-dated OFZs always were rich, trading inside XCCY most of the time due to demand from local banks (because of very beneficial regulatory treatment) and Pension Fund (which needs short-dated assets). Following Euroclear EM-dedicated international funds joined the bid, buying short govies aggressively in 500-1000 mio clips. Since liquidity in short-end of the curve is poor (10k DV01 tkt moves the yield by 10-15 bp) this resulted in impressive rally.

Учитывая рыночную конъюнктуру и итоги размещений госбумаг на прошлых аукционах, мы не ожидали, что Минфину удаться разместить достаточно длинный выпуск ОФЗ в полном объеме при основном спросе в коротких и среднесрочных бумагах, наблюдаемом последние недели. Однако переломным фактором стал спрос нерезидентов на аукционе, которые с момента объявления о начале торгов через Euroclear не проявляли активности на российском рынке. Вчера ситуация изменилась и после сильного аукциона стали появляться биды в Euroclear, что существенно подняло боевой дух спекулянтам и локальным инвесторам.

Активизация торгов через Euroclear может заметно оживить рынок и способствовать снижению угла наклона кривой на дюрации от 5 лет. При этом на текущий момент спрэды ОФЗ 26207 к более коротким ОФЗ 26204 и ОФЗ 25079 остаются на максимумах, что делает длинные бумаги интересными для покупки.

КредитСвисс

Market commentary:

Strong session yday. Back-end tightened 2 bp on avg, supported by better than expected 7y auction results (all 30 bln rub sold, demand 40 bln rub, mostly local). Short-end (1-2y) and belly (3-5y) on a tear with some papers (esp 25076, Mar14s and apr17s,25080) squeezed up to 7-8 bp tighter. Strong international demand (both from RM and HF) clearly caught the street by surprise, as most dealers were flat, not seeing any value in that part of the curve (< 50 bp carry over 1wk CBR repo). It’s interesting to note, that contrary to all expectations short-dated OFZs became the absolute top performers following Euroclear announcement: 1yr 25076, Mar14s already tightened 35 bp, from 5.82% to 5.47% and now trades 60 bp (!) inside XCCY curve (see pic at the bottom). Historically, short-dated OFZs always were rich, trading inside XCCY most of the time due to demand from local banks (because of very beneficial regulatory treatment) and Pension Fund (which needs short-dated assets). Following Euroclear EM-dedicated international funds joined the bid, buying short govies aggressively in 500-1000 mio clips. Since liquidity in short-end of the curve is poor (10k DV01 tkt moves the yield by 10-15 bp) this resulted in impressive rally.

Итоги размещения ОФЗ

- 20 февраля 2013, 15:05

- |

/>/>/>

Спрос по номиналу на 7-летние ОФЗ составил 71,3 млрд рублей, превысив предложение в 2,3 раза

[20.02.2013 14:08] FinamBonds

Объем спроса по номиналу на ОФЗ-ПД 26210 на сегодняшнем аукционе Минфина составил 71 350,212 млн. рублей, сообщила Московская Биржа.

Ранее Минфин РФ сообщал, что объем спроса по верхней границе установленного диапазона доходности составил 41,029 млрд. рублей.

К размещению был предложен 7-летний выпуск 26210 в объеме 30 млрд. рублей по номинальной стоимости. Предполагаемый интервал доходности был объявлен Минфином вчера в диапазоне от 6,51% до 6,56% годовых.

Объем размещения по итогам аукциона составил 30 млрд. рублей. Цена отсечения облигаций была установлена на уровне 101,8665% от номинала, средневзвешенная цена — 101,9070% от номинала. Доходность по цене отсечения составила 6,56% годовых, по средневзвешенной цене — 6,55% годовых.

Дата погашения займа — 11 декабря 2019 года. Купонный доход по облигациям выпуска выплачивается раз в полгода по ставке 6,8% годовых.

Интересно, как завтра некоторые Экперты будут говорить об этом :)

Спрос по номиналу на 7-летние ОФЗ составил 71,3 млрд рублей, превысив предложение в 2,3 раза

[20.02.2013 14:08] FinamBonds

Объем спроса по номиналу на ОФЗ-ПД 26210 на сегодняшнем аукционе Минфина составил 71 350,212 млн. рублей, сообщила Московская Биржа.

Ранее Минфин РФ сообщал, что объем спроса по верхней границе установленного диапазона доходности составил 41,029 млрд. рублей.

К размещению был предложен 7-летний выпуск 26210 в объеме 30 млрд. рублей по номинальной стоимости. Предполагаемый интервал доходности был объявлен Минфином вчера в диапазоне от 6,51% до 6,56% годовых.

Объем размещения по итогам аукциона составил 30 млрд. рублей. Цена отсечения облигаций была установлена на уровне 101,8665% от номинала, средневзвешенная цена — 101,9070% от номинала. Доходность по цене отсечения составила 6,56% годовых, по средневзвешенной цене — 6,55% годовых.

Дата погашения займа — 11 декабря 2019 года. Купонный доход по облигациям выпуска выплачивается раз в полгода по ставке 6,8% годовых.

Интересно, как завтра некоторые Экперты будут говорить об этом :)

Euroclear откладывает начало работы с российскими облигациями в режиме "поставка против платежа

- 20 февраля 2013, 09:53

- |

Euroclear начнет обслуживать сделки с российскими облигациями в режиме «поставка против платежа» позже первоначально запланированного срока (20 февраля).

Депозитарий все еще тестирует систему, задержка не будет существенной, сообщил агентству Bloomberg глава управления по глобальным продуктам Euroclear Стефан Пуйя.

«Мы сочли правильным отложить (запуск „поставки против платежа“), еще раз протестировать новый формат взаимодействия между нами и российским рынком», — добавил он.

Euroclear открыл счет в российском центральном депозитарии — НРД — в конце декабря, операции с ОФЗ на внебиржевом рынке начал проводить 7 февраля. Биржевые операции должны начаться в марте, сообщил 13 февраля на пресс-конференции в «Интерфаксе» исполнительный директор Euroclear Bank Фредерик Ханекворт.

На российский рынок акций иностранные депозитарии получат доступ с июля 2014 года.

/Проект «RusBonds — Облигации в России»/

По ходу дел, до марта дохи могут порасти еще, RGBI гонят на 138. Как раз к марту может там быть, там можно входить в наиболее просевшие ОФЗ с целью падения доходностей на 0,4 — 0,5%%

Депозитарий все еще тестирует систему, задержка не будет существенной, сообщил агентству Bloomberg глава управления по глобальным продуктам Euroclear Стефан Пуйя.

«Мы сочли правильным отложить (запуск „поставки против платежа“), еще раз протестировать новый формат взаимодействия между нами и российским рынком», — добавил он.

Euroclear открыл счет в российском центральном депозитарии — НРД — в конце декабря, операции с ОФЗ на внебиржевом рынке начал проводить 7 февраля. Биржевые операции должны начаться в марте, сообщил 13 февраля на пресс-конференции в «Интерфаксе» исполнительный директор Euroclear Bank Фредерик Ханекворт.

На российский рынок акций иностранные депозитарии получат доступ с июля 2014 года.

/Проект «RusBonds — Облигации в России»/

По ходу дел, до марта дохи могут порасти еще, RGBI гонят на 138. Как раз к марту может там быть, там можно входить в наиболее просевшие ОФЗ с целью падения доходностей на 0,4 — 0,5%%

Инфраструктурные облигации РЖД

- 19 февраля 2013, 17:46

- |

Проект под названием «инфраструктурные облигации ОАО РЖД» вошёл в финальную стадию. Как сообщает телеканал РЖД-ТВ 4 транша облигации, по 100 млрд.рублей каждый, будет размещён в этом году. Планируется выпустить облигации со сроком обращения 15, 20, 30 и 50 лет. Планируемая доходность купона 10%. Будет разработан механизм для защиты облигаций от резких скачков инфляции и досрочного погашения (про последнее не очень понятно что они имели ввиду). Но похоже никто не сможет их приобрести, так как (уже объявлено) все транши будут выкуплены ВЭБом на средства ПФР.

Также РЖД сообщает что планирует защищать пенсионные накопления своих работников, а также тех кто передал свои накопления под управление фондам принадлежащим РЖД (видимо речь идёт о Благосостоянии) от инфляции. Процедура защиты, пока что, будет выглядеть следующим образом: официальный уровень инфляции + 1%.

Дополнение:

А вот уже нашёл статью на РБК по данной теме, правда тут и периоды обращения другие… и много чего другое написано… кому верить?

top.rbc.ru/economics/10/12/2012/835776.shtml

Также РЖД сообщает что планирует защищать пенсионные накопления своих работников, а также тех кто передал свои накопления под управление фондам принадлежащим РЖД (видимо речь идёт о Благосостоянии) от инфляции. Процедура защиты, пока что, будет выглядеть следующим образом: официальный уровень инфляции + 1%.

Дополнение:

А вот уже нашёл статью на РБК по данной теме, правда тут и периоды обращения другие… и много чего другое написано… кому верить?

top.rbc.ru/economics/10/12/2012/835776.shtml

В фокусе — облигации Банка Кедр

- 16 февраля 2013, 15:03

- |

Топ-10 и Топ-30 крупнейших российских банков по размеру активов подтверждают, что позиции лидеров за год остались неизменными, что, в свою очередь, свидетельствует об устойчивости отечественного банковского сектора в целом. В России по состоянию на 1 февраля 2013 года прибыльными являлись 776 действующих кредитных организаций при общем их числе в 955. Такие данные раскрывает Банк России. При этом за январь количество прибыльных кредитных организаций сократилось на 125, в то время как на 1 января их было 901.

Тем не менее, не все банки имеют акции в обращении на Московской бирже, а средства на развитие бизнеса кредитным организациям нужны. В связи с этим многие из них выпускают облигации, которые доступны и частным инвесторам. Такие облигации есть у Связного Банка, ТКС Банка, у ВТБ, Бинбанка, Альфа-Банка и многих других. Но мы поговорим про бумаги с фиксированной доходностью Банка Кедр.

Банк Кедр существует уже довольно давно с 1991 года. Спустя восемь лет деятельности он был преобразован в ЗАО. В учредителях банка числились предприятие Сибчелендж, концерн Бутэк и Краевое управление Красноярской железной дороги. В декабре 2010 года юридический адрес Кедра был переведен из Красноярска в Москву. Отмечу, что состав акционеров неоднократно менялся. Так, в далеком 2006 году в состав акционерного капитала вошли ЕБРР и шведский инвестфонд East Capital, которые приобрели равные доли в размере 18,75% акций. На сегодняшний день состав акционеров выглядит следующим образом: Кабанов Александр Борисович — 7,1282%, Алякин Алексей Александрович — 19,9999%, Ращупкин Алексей Евгеньевич — 15%, Чернявский Павел Анатольевич — 18,75%, Капшук Николай Владимирович — 17,8718%, ГЛОУРУТ ИНВЕСТМЕНТС ЛИМИТЕД — 19,999999%.

Сеть банка насчитывает 113 зарегистрированных офисов обслуживания и продаж, в том числе, 5 филиалов в России и 1 в Греции. Кедр является универсальным банком и оказывает широкий спектр услуг как корпоративным, так и розничным клиентам. В Красноярском крае банк занимает достаточно устойчивые конкурентные позиции. Если рассматривать его позиции в целом по России, то по состоянию на 1 января 2013 года Банк Кедр занимал 120 место по размеру активов, поднявшись в данном рейтинге на пять позиций вверх по сравнению с аналогичным периодом прошлого года. Близкими по размеру активов являются такие банки как Крайинвестбанк, Челиндбанк, РМБ, Левобережный и АМБ Банк. Кедр демонстрирует рост активов и положительный финансовый результат. Так, чистая прибыль по МСФО по итогам 2011 года составила 168 млн руб., в то время как годом ранее банк показал убыток в размере 82,4 млн руб. Чистый процентный доход вырос по сравнению с 2010 годом на 61,4% и составил 1062,3 млн руб. Подробнее изменение основных финансовых показателей можно посмотреть в таблице.

( Читать дальше )

Тем не менее, не все банки имеют акции в обращении на Московской бирже, а средства на развитие бизнеса кредитным организациям нужны. В связи с этим многие из них выпускают облигации, которые доступны и частным инвесторам. Такие облигации есть у Связного Банка, ТКС Банка, у ВТБ, Бинбанка, Альфа-Банка и многих других. Но мы поговорим про бумаги с фиксированной доходностью Банка Кедр.

Банк Кедр существует уже довольно давно с 1991 года. Спустя восемь лет деятельности он был преобразован в ЗАО. В учредителях банка числились предприятие Сибчелендж, концерн Бутэк и Краевое управление Красноярской железной дороги. В декабре 2010 года юридический адрес Кедра был переведен из Красноярска в Москву. Отмечу, что состав акционеров неоднократно менялся. Так, в далеком 2006 году в состав акционерного капитала вошли ЕБРР и шведский инвестфонд East Capital, которые приобрели равные доли в размере 18,75% акций. На сегодняшний день состав акционеров выглядит следующим образом: Кабанов Александр Борисович — 7,1282%, Алякин Алексей Александрович — 19,9999%, Ращупкин Алексей Евгеньевич — 15%, Чернявский Павел Анатольевич — 18,75%, Капшук Николай Владимирович — 17,8718%, ГЛОУРУТ ИНВЕСТМЕНТС ЛИМИТЕД — 19,999999%.

Сеть банка насчитывает 113 зарегистрированных офисов обслуживания и продаж, в том числе, 5 филиалов в России и 1 в Греции. Кедр является универсальным банком и оказывает широкий спектр услуг как корпоративным, так и розничным клиентам. В Красноярском крае банк занимает достаточно устойчивые конкурентные позиции. Если рассматривать его позиции в целом по России, то по состоянию на 1 января 2013 года Банк Кедр занимал 120 место по размеру активов, поднявшись в данном рейтинге на пять позиций вверх по сравнению с аналогичным периодом прошлого года. Близкими по размеру активов являются такие банки как Крайинвестбанк, Челиндбанк, РМБ, Левобережный и АМБ Банк. Кедр демонстрирует рост активов и положительный финансовый результат. Так, чистая прибыль по МСФО по итогам 2011 года составила 168 млн руб., в то время как годом ранее банк показал убыток в размере 82,4 млн руб. Чистый процентный доход вырос по сравнению с 2010 годом на 61,4% и составил 1062,3 млн руб. Подробнее изменение основных финансовых показателей можно посмотреть в таблице.

( Читать дальше )

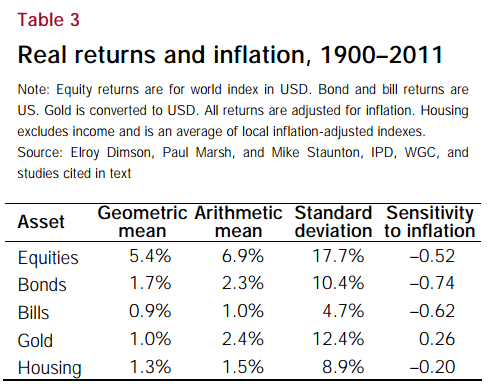

research. Немного цифр для собственного запоминания

- 11 февраля 2013, 21:22

- |

1926-2008:

1900-2008:

( Читать дальше )

- Ср. инфляция США: 3%

- Ср. доходность долгоср. трежерис: 5,7%

- ср. доходность казнач. векселей 3,7%

- ср. доход корпорат. облигаций 5,9%

- ср. доход акций large cap: 9,6%

- ср. доход акций small cap: 11,7%

1900-2008:

- реальный доход (то есть скорр. на инфляцию) амер. рынка акций = 6% годовых.

- Причем! На capital gain приходится всего 1,7%, а остальной доход — это дивиденды! Поэтому изучать динамику Доу Джонс не совсем правильно.

- облигации 2,2% годовых

- => очень лонгран рынок акций интереснее облигаций в 2,5 раза!

- => если вы инвестируете-реинвестируете всю жизнь, то делая это с акциями в конце жизни вы будете намного богаче, чем в случае облигаций

( Читать дальше )

Ищу запись вебинара про облигации

- 11 февраля 2013, 19:48

- |

Приветствую всех :)

Возможно кто-то вел запись данного веба

http://www.ilearney.com/elearning/details.php?ID=3029

Был бы признателен, так как автор не выложил полную версию (сам веб был бессплатный, так что моральную сторону не задеваем :)

Возможно кто-то вел запись данного веба

http://www.ilearney.com/elearning/details.php?ID=3029

Был бы признателен, так как автор не выложил полную версию (сам веб был бессплатный, так что моральную сторону не задеваем :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал