SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

You cannot burn the candle at both sides или неизбежность падения.

- 17 июля 2011, 09:50

- |

Старинная английская пословица гласит: “Нельзя поджечь свечу с обеих сторон”.

Глава I. Спасение утопающей.

Невестка оказалась не чистой, девственность ее была нарушена, но влюбленный и потерявший голову Годфри, не смотря на строгие правила семьи, общества и благонравности решил выручить молодую, страстную Джемму.

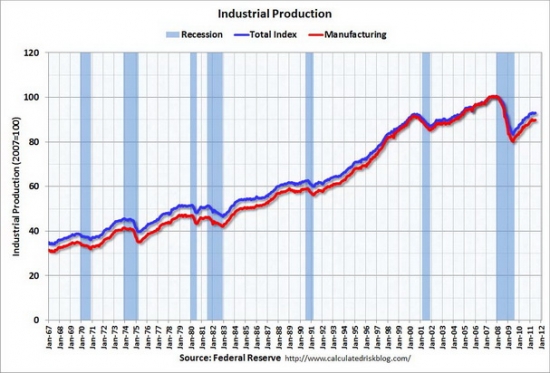

После последнего кризиса (2007-09 года), который стал следствием развала конструкции сооруженной Рональдом Рейганом и его командой, сутью которой являлась постоянное кредитное стимулирование конечного спроса, власти США поняли, что дом был из песка и тумана, спрос был искусственный. Домохозяйства нагруженные долгами перестали наращивать долговое бремя и по возможности начали возвращать казенные средства. Огромный путь возврата долга мог длиться десятилетиями и США встали перед величайшей депрессией. Производственные мощности созданные под искусственный спрос рисковали оставаться без востребования не одну десятку лет. Естественно такое развитие событий не устраивало “Обамовцев”. И тогда они решили удержать упавшее дерево и начали клеить ему ветки, а клей брали в казне.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 128 )

Финансовый рынок- театр, а активы в нем актеры.

- 15 июля 2011, 11:07

- |

Драматическая история вокруг госдолга США продолжает развиваться сея хаос и полную какофонию, но все же быки и я в том числе надеемся что картина окажется “драмакомедией”, но к сожалению порывшись в словарях сегодня я увидел, что такого жанра не существует, потому что драма слишком бытовой жанр, а у нас приземленного быта мало, поэтому если с happy end-ом и комедией то “трагикомедия”. Слово “трагикомедия” идеально подходит к сюжету, тут трагический сюжет, который изображен в большой своей части в комическом виде и нагроможден кучей трагичных и комичных элементов.

Вчера Минфин США размещал 30 летки аукцион прошел сильно, за счет “direct bidders”, может и по приказу ФРС, не смотря на это трежерис упали +0.95% доходность по 30 леткам до 4.25%, 10 летки + 1.03% до 2.95%. Сейчас странностей на рынке достаточно, и факт того, что акции упали и облигации тоже после сильного аукциона сильнейшее тому доказательство. CDS на Америку выросли к максимумам с февраля 2010 года (см. график).

( Читать дальше )

Агентство S&P поместило рейтинги США AAA и A-1+ в список на пересмотр с возможностью понижения

- 15 июля 2011, 09:17

- |

15 июля. /Dow Jones/. Рейтинговое агентство Standard & Poor's Ratings Services стало вторым агентством, поместившим рейтинг США AAA в список на пересмотр, заявив, что существует 50%-ная вероятность того, что он может быть понижен в следующие три месяца.

Политическая неопределенность относительно предельного уровня долга США сохранилась в четверг. Так называемый «план B» по сокращению дефицита бюджета и предотвращению дефолта правительства США, как посчитали, набрал силу, когда президент Барак Обама и лидеры Конгресса сделали перерыв в переговорах.

Однако, как отмечается в заявлении S&P, «политические споры относительно ситуации в налогово-бюджетной сфере США и связанная с ней проблема предельного уровня государственного долга США, по нашему мнению, стала лишь более запутанной». Агентство заявило, что мнения двух стороны в отношении основополагающей политики расходятся, и тупик кажется все более вероятным.

Однако в S&P отметили, что риск неплатежа по государственным долговым обязательствам США в результате того, что не будет повышен предельный уровень долга, мал.

( Читать дальше )

Политическая неопределенность относительно предельного уровня долга США сохранилась в четверг. Так называемый «план B» по сокращению дефицита бюджета и предотвращению дефолта правительства США, как посчитали, набрал силу, когда президент Барак Обама и лидеры Конгресса сделали перерыв в переговорах.

Однако, как отмечается в заявлении S&P, «политические споры относительно ситуации в налогово-бюджетной сфере США и связанная с ней проблема предельного уровня государственного долга США, по нашему мнению, стала лишь более запутанной». Агентство заявило, что мнения двух стороны в отношении основополагающей политики расходятся, и тупик кажется все более вероятным.

Однако в S&P отметили, что риск неплатежа по государственным долговым обязательствам США в результате того, что не будет повышен предельный уровень долга, мал.

( Читать дальше )

Moody’s поместило рейтинг государственных облигаций США Aaa в список на пересмотр.

- 14 июля 2011, 03:19

- |

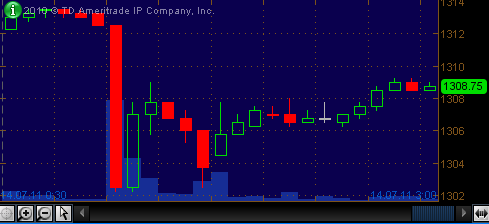

Moody’s поместило рейтинг государственных облигаций США Aaa и связанные рейтинги в список на пересмотр с возможностью понижения. Решение связано с возросшей возможностью того, что установленый законом предельный уровень долга не будет повышен вовремя. Moody’s прогнозирует дефолт по казначейским долговым обязательствам США. Moody’s поместило в список на пересмотр с возможностью понижения рейтинги финансовых институтов, связанных с правительством США. Moody’s сослалось на небольшой, но растущий риск кратковременного дефолта. Moody’s сослалось на возможность того, что предельный уровень долга США не будет повышен вовремя, чтобы предотвратить пропуск платежей по облигациям США и векселям. Фактический дефолт США коренным образом изменить оценку своевременности будущих платежей. Кратковременный дефолт, минимальные потери держателей могут привести в понижению рейтинга до «где-то в диапазоне Aa». Если предельный уровень долга будет вновь повышен и удастся избежать дефолта, рейтинг Aaa, вероятно, будет подтвержден. Реакция ES перед вами сначала отреагировали падением на 12 пунктов.

( Читать дальше )

ФРС анонсировал последнее расписание QE lite POMO, $14 млрд. в ближайшие 30 дней.

- 13 июля 2011, 22:41

- |

Перед вами последний график операций так называемой qe lite, то есть до реинвестирование средств с погашения MBS, в период с 15 июля по 8 августа монетизируют долга на $14 млрд., что почти в 8 раз меньше, чем размер регулярных операций, который проводился в рамках QE2 POMO.

EUR\USD дилемма, Бен vs PIGS.

- 13 июля 2011, 21:40

- |

Пока господин председатель Бен Бернанке выступая в сенате разгонял риск-активы обещая действовать если экономике потребуется, продажи на рынке европейского долга возобновились. Под конец торгов упали облигации PIGS, Ирландские 10 летки обновили хай по доходности выше 14%, доходности по испанским и итальянским бумагам также пошли на сессионные хаи под занавес торгов в Европе. Итальянские 10y + 7б.п. до 5.64%, испанские аналогичные бонды +8 б.п до 5.92%. Буквально пол часа назад стало известно о том, что Fitch понизило рейтинг Греции до CCC. Папандреу тем временем говорит, что решение по второму пакету помощи должно быть скоро принято, а то программа провалиться. Думаю если бы не постоянно возобновляющаяся атака с долговых ям европы доллар уже завалили бы на 1.43.

Европейский финансовый кризис

- 13 июля 2011, 18:27

- |

- Итак, Греческая тема остыла, люди переключились на Италию.

- Три дня рынки падали. Доходности бондов росли. Евро рушился.

- Золото обновило рекорд.

- Вижу, что деньги на фондовом никуда не делись. Оптимизм тоже.

- Разрыв между реальностью и финрынками растянулся.

- 15 июля экстренный евро-саммит

- Мудис сегодня понизило рейтинг Ирландии до мусорногос Ба1 до Баа3: стране потребуется доп финансирование, прежде чем она сможет самостоятельно вернуться на рынки капитала. CDS на Ирландию выросли на 40 до 1040 — вероятность дефолта 60% в течение 5 лет.

Сегодня рынки отскакивают благодаря нескольким факторам:

- перепроданность

- Китай +1,5% после максимального падения за 7 недель. ВВП Китая во 2 квартале +9,5% против 9,7% в 1 квартале. Это больше прогноза +9,3%.

- Вчера хорошо прошел аукцион по размещению векселей Италии на 6,75 млрд евро

- Италия поспешила с принятием мер по сокращению дефицита бюджета на 40 млрд евро, чтобы сбалансировать бюждет к 2014.

( Читать дальше )

Открытие долгового рынка Еврозоны: Ирландия-Германия 10y спред расширяется, Италия и Испания сужается.

- 13 июля 2011, 11:28

- |

Ирландия-Германия 10y спред расширяется, Италия и Испания сужается.

*Ireland-Germany 10-Yr Spreads Wider, Italy And Spain Tighter

*Ireland-Germany 10-Yr Spreads Wider, Italy And Spain Tighter

No QE, No Problem, трежерис растут после завершения qe2.

- 12 июля 2011, 23:31

- |

Сегодня на панике доходность по 10 летним бумагам казначейства США в моменте показала low 2.81%, минимальный уровень с декабря, сейчас 2.90% по 10 леткам. Обратите внимание на движение ставки доходности после 30 июня, дня завершения программы количественного смягчения фрс qe2. Сегодня было размещение трехлеток в США, ждали относительно слабый аукцион, получился сильный. Минфину удалось разместить $32 млрд, ставка доходнсти лучше предыдущих аукционов. Кукловодство со стороны феда или же реальный спрос трудно сказать, но факт остается фактом, первичные дилеры довольны. Теперь посмотрим как акции закроют.

Португальские облигации будут исключены из индекса iBoxx EUR Benchmark

- 06 июля 2011, 13:38

- |

Источники сообщают, что португальские облигации будут исключены из индекса iBoxx EUR Benchmark к концу этого месяца. Кроме того, по их данным, Португалию включат в новый «высокодоходный индекс», который еще только должен быть создан. В него войдет и Греция.

Разница в ставке доходности 10 летних бумаг Португалии и Германии выросла на 110 б. п. до нового рекордного максимума +987 б. п.

Страховые контракты на Португалию выросли до нового рекорда

Разница в ставке доходности 10 летних бумаг Португалии и Германии выросла на 110 б. п. до нового рекордного максимума +987 б. п.

Страховые контракты на Португалию выросли до нового рекорда

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал