облигации

Объем российского долгового рынка в 20 г достиг 29% ВВП - Московская биржа

- 08 апреля 2021, 18:12

- |

В 2020 году объем публичного долгового рынка достиг рекордного уровня – 31 трлн рублей или 29% от ВВП.

Другой вопрос – на фоне международных рынков она не является чрезвычайно большой, поэтому нам, с одной стороны, еще есть куда расти, а с другой стороны, цифра довольно внушительная

Основной рост объясняется увеличением заимствований ОФЗ.

Объем корпоративных облигаций составил 16,3 трлн рублей, в 2020 году рост показателя составил 25%.

На рынке корпоративного долга суммарно было привлечено немногим менее 4 трлн рублей.

Активно размещались и побили новый рекорд в 2020 году субъекты федерации, было размещего облигации на 265 млрд рублей.

По крайне мере то, что мы видим из планов бюджетов, цифра может достичь 760 млрд рублей – это очень много

Доля облигаций в долговых портфелях компаний выросла до 29%.

Это немного, растет она (эта цифра) очень трудно, я бы сказал. Это серьезный вызов в принципе для экономики, еще несколько лет назад она была 25%. Но даже это незначительное увеличение процентной доли, тем не менее, первое подтверждение того, что публичный долг работает и позволяет финансировать экономику

На первую десятку заемщиков пришлось 67% заимствований в 2020 году, в предыдущие годы цифра балансировала в пределах 60-61%.

В среднем, срочность долга по сегменту корпоративных облигаций в 2020 году сократилась, и в первом квартале 2021 года цифра несущественно поменялась, составила 3,9 года, тогда как годом ранее речь шла о 4,2 года.

В прошлом году на рынок вышло 52 новых эмитента, они разместили бонды на 480 млрд рублей.

Общая сумма дефолтов составила 198 млрд рублей.

Политика смягчения, политика регулирования позволили избежать той волны дефолтов, о которой мы с рынка неоднократно слышали. Особенно в первом полугодии прошлого года. Пророчества сыпались со всех сторон. Рынок выстоял, смотрим на первый квартал этого года – 0,5 млрд, три эмитента. Держимся, держимся, рынок живет довольно комфортно

источник

- комментировать

- Комментарии ( 0 )

Обзор результатов работы ООО «Кузина» в 2020 году

- 08 апреля 2021, 11:59

- |

С 2018 г. объем бизнеса компании увеличился в 1,4 раза — активы выросли со 238 до 344 млн руб. на конец 2020 г. При этом до 3 квартала 2019 г. основным источником финансирования выступала собственная прибыль сети.

Долговая нагрузка находится на приемлемом уровне: доля долга в выручке на конец 2020 г. составила 38%, отношение долга к капиталу — 0,80х. В связи с увеличением финансового долга при одновременном снижении показателя EBITDA, соотношение долг/EBITDА составило 5,61х.

По итогам 2020 г. выручка компании составила 344,2 млн руб. По сравнению с 2019 г. наблюдается уменьшение показателя на 13,2%, что обусловлено снижением посещаемости из-за пандемии. Однако, к концу 2020г. потребительский спрос в значительной мере был восстановлен, что подтверждено выручкой эмитента за декабрь 2020г. — 32,3 млн. руб. В аналогичном периоде прошлого года выручка была ниже и составила 31,3 млн. руб.

( Читать дальше )

Положительная динамика: отчетность и результаты торгов «Нафтатранс плюс»

- 08 апреля 2021, 11:58

- |

Раскрыты финансовые показатели частного независимого нефтетрейдера «Нафтатранс плюс», сформированные за 2020 год, и подведены итоги торгов марта, показавшие положительную динамику по всем 3-м выпускам облигаций компании.

Для оценки финансовой устойчивости компаний оптовой торговли, включая нефтетрейдинг, показатель Долг/Выручка является одним из наиболее значимых. У эмитента этот показатель стабильно не превышает 0,27, и на 31.12.20 г. составляет 0,26, что является значением близким к оптимальному.

Операционного потока компании достаточно с запасом для обслуживания процентной нагрузки, о чем свидетельствует коэффициент ICR, составивший по итогам года 1,39 (против 1,26 в 2019 г.). Коэффициенты Чистый долг / EBITDA (составил 8,17 против 10,36) и Долг / Собственный капитал (составил 12,06 против 14,12) также улучшились по итогам года.

( Читать дальше )

Коротко о главном на 08.04.2021

- 08 апреля 2021, 08:25

- |

Открытие книги заявок:

- «ФЭС-Агро» 14 апреля с 11:00 до 16 апреля 15:00 по московскому времени проведет сбор заявок на трехлетние облигации серии БО-02 объемом 500 млн рублей. Ориентир ставки 1-го купона установлен на уровне 10,75-11,25% годовых. Ставка будет зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

- «ПР-Лизинг» 7 апреля с 14:00 до 14 апреля 14:00 по московскому времени проведет сбор заявок инвесторов на дополнительный выпуск облигаций серии 002Р-01 объемом 750 млн рублей. Дата погашения выпуска — 10 августа 2029 года.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

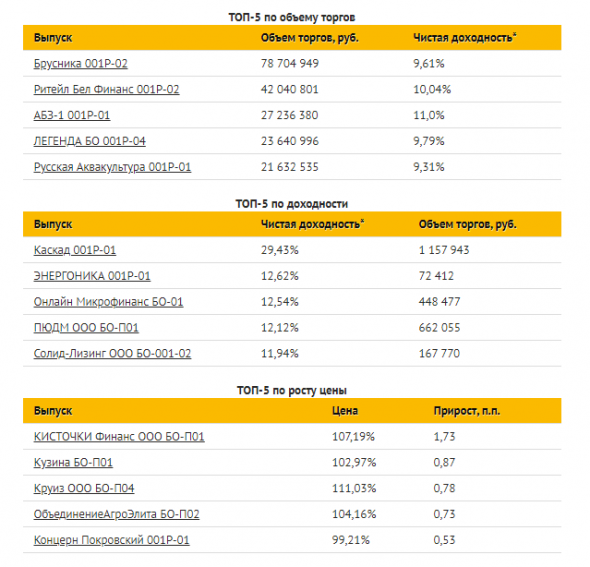

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

На Московской бирже немного ETF на рублевые облигации. Но они есть

- 08 апреля 2021, 05:57

- |

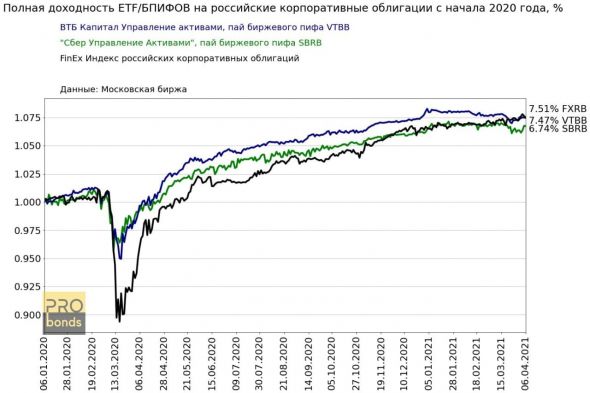

На текущий момент на Московской бирже доступно 3 основных ETF/БПИФ на российские корпоративные облигации: от ВТБ (VTBB), Сбербанка (SBRB) и FinEX (FXRB)

Результаты фондов с начала 2020 года:

FXRB Доходность: 7.51% Годовая волатильность: 8.71% Максимальная просадка: -11.6%

VTBB Доходность: 7.47% Годовая волатильность: 4.64% Максимальная просадка: -6.24%

SBRB Доходность: 6.74% Годовая волатильность: 5.24% Максимальная просадка: -5.35%

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Залоговые облигации. Перспективный инструмент финансирования реального сектора и обьект вложения. А также мутные стороны залоговых облигаций банков.

- 07 апреля 2021, 14:22

- |

Как гласит ст. 27.3 закона „О рынке ценных бумаг“ предметом залога по таким облигациям могут быть только:

-эмиссионные ценные бумаги,

-обездвиженные документарные ценные бумаги,

— недвижимое имущество

-денежные требования по обязательствам, в том числе денежные требования, которые возникнут в будущем из существующих или из будущих обязательств.

Нормативными актами Банка России может быть установлен перечень иного имущества (в том числе прав требований), которое может быть предметом залога по облигациям.

Для производственных и торговых компаний, имеющих в собственности недвижимое имущество прямо козырный инструмент привлечения денег минуя посредничество алчных банкстеров.

Да и инвестору намного спокойне, когда его требования залогом обеспечены ликвидность и стоимость которого можно самому прикинуть, а не какими-то подозрительными рейтингами, которые (вспомним рейтинг Трипл Эй Лохман Бразерз перед его адским крахом) прямо скажем никому и ничего не гарантируют…

( Читать дальше )

Коротко о главном на 07.04.2021

- 07 апреля 2021, 08:45

- |

Новый эмитент, дата, итоги размещения и досрочного погашения:

- «Литана» планирует разместить дебютный выпуск трехлетних облигаций на сумму 300 млн рублей. Ориентир ставки купона установлен на уровне 12,5 – 13% годовых, купоны ежеквартальные.

- ЯТЭК 12 апреля начнет размещение четырёхлетних облигаций серии 001Р-02 объемом 5 млрд рублей. Финальный ориентир ставки купона установлен на уровне 9,05%-9,15% годовых. Ставка будет зафиксирована на весь период обращения, купоны полугодовые.

- Владельцы облигаций ОР («Обувь России») предъявили к досрочному погашению ценные бумаги на сумму 1,5 млн рублей. Право требования досрочного погашения возникло на основании превышения соотношения чистого долга и показателя EBITDA по итогам финансовой отчетности эмитента за 2020г.

- «ЛЕГЕНДА» завершила размещение выпуска биржевых облигаций серии 001P-04 объемом 4 млрд рублей за один день торгов. Ставка купона установлена на уровне 9,95% на весь период обращения, купоны ежеквартальные.

( Читать дальше )

На 22 апреля намечено размещение дебютного выпуска облигаций строительной компании «Литана».

- 06 апреля 2021, 11:35

- |

Предварительные параметры выпуска облигаций ООО «Литана»:

• Размер выпуска: 300 млн.р.

• Ориентир купона: 12,5 – 13,0% годовых (выплата купона ежеквартально)

• Срок до погашения: 3 года, решение об амортизации будет принято позднее

• Организатор: ИК «Иволга Капитал»

• Ориентир даты размещения: 22 апреля 2021

Для участия в первичном размещении Вам необходимо подать предварительную заявку организатору размещения (включая наименование брокера, со счета которого будет проводиться покупка, и сумму покупки).

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки – 300 тыс. р.

( Читать дальше )

Коротко о главном на 06.04.2021

- 06 апреля 2021, 08:57

- |

Начало и итоги размещений и кредитные рейтинги:

- Сегодня «ЛЕГЕНДА» начинает размещение выпуска биржевых облигаций серии 001P-04 объемом 4 млрд рублей. Ставка купона установлена на уровне 9,95% на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

- «Кэшдрайв» 7 апреля планирует начать размещение выпуска трехлетних коммерческих облигаций серии КО-П03 объемом 481,1 млн рублей. Ставка 1-4 купонов установлена на уровне 9,5% годовых, купоны ежеквартальные.

- «ЭБИСу» рейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности до уровня ruBB+. Прогноз по рейтингу стабильный. Ранее у компании действовал рейтинг на уровне ruBB со стабильным прогнозом.

- АКРА присвоило выпуску облигаций «Продовольственной контрактной корпорации» серии 01 кредитный рейтинг BBB(RU).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал