обзор рынка

В первой половине дня возможно ослабление рубля и небольшое снижение по ММВБ

- 11 августа 2016, 09:10

- |

В четверг утром, в преддверии старта торгов на ММВБ, для российского рынка сложился нейтрально-позитивный внешний фон. Японский фондовый индекс Nikkei 225 сегодня не торгуется из-за национального праздника. Китайский CSI 300 прибавляет 0,4%. Фьючерсы на американский индекс S&P500 демонстрируют нулевую динамику после того, как базовый индикатор очередной раз обновил исторический максимум из-за политики низких процентных ставок и неплохих отчетностей технологического сектора. Нефтяные котировки утром показывают негативную динамику в пределах 0,6%. Баррель марки Brent стоит $43,84, а бочка Light - $41,49. Рынок нефти находится под давлением новостей и статистики. Согласно вчерашнему релизу EIA, запасы нефти выросли на 1,1 млн барр до 523,6 млн барр. Общие запасы сырой нефти и нефтепродуктов прибавили 2,5 млн барр до 1389,7 млн барр. Добыча снизилась на 15 тыс барр в сутки. Тем не менее, последний факт не должен вводить в заблуждение. EIA на днях сообщило, что ожидает меньшего, чем предполагалось ранее, сокращения добычи в США в этом году (700 тыс барр против 820 тыс барр). Отмечу так же, что объем добычи ОПЕК в июле согласно последнему отчету составил 32,11 млн барр в сутки (вторичные источники), прибавив 46 тыс. барр в сутки м/м и обновив десятилетние максимумы. Сегодня месячный отчет по рынку нефти опубликует МЭА. В нем так же не приходится ждать позитивных оценок состояния рынка. В первой половине дня ожидаю небольшого снижения по ММВБ менее 0,5%. Несмотря на нейтрально-позитивный внешний фон, давление на котировки отечественного индикатора «широкого рынка» окажет дешевеющая нефть и отрицательная переоценка акций сырьевых компаний из-за слишком крепкого рубля. К вечеру коррекционные настроения могут немного усилиться на фоне релиза блока статистики по США и в т.ч. недельных значений заявок на получение пособий по безработице. Сегодня по МСФО за 2 квартал отчитываются Э.ОН Россия и QIWI. На валютном рынке высока вероятность умеренного ослабления рубля к доллару США в пределах 0,5% в рамках волатильной сессии. Рубль по-понжнему остается сильно перекупленным из-за поддержки проводящего депозитные аукционывместо аукциона РЕПО ЦБ РФ, снижения рисков геополитики и длящейся вот уже вторую неделю рублевой дефляции. Тем не менее, фактор дешевеющей нефти и риски нестабильности перед приближающимися выборами скорее всего возьмут свое. Нигматуллин, ФИНАМ

- комментировать

- 3

- Комментарии ( 5 )

"Евро\Доллар" - концепция Текущего через призму - "Индекса Доллара"!

- 10 августа 2016, 13:35

- |

Здравствуй!

Что делать Дальше? Покупать или Продавать! Сейчас мы с тобой напрягаемся и выясним этот момент! Прямо сейчас то, что из себя представляет самая важная «Пара» или «Индекс» на планете можно описать словами: - Наркоман который подцепил Триппер но думающий, что у него простуда, с легкостью сношается со всеми кто с ним контактирует. В результате остальные также предпочитают думать, что у них простуда, и с гримасой уверенной стабильности делают вид, что не замечают зловония и течки.

Индекс Бакса:

является отношением американского доллара (USD) к корзине иностранныхвалют и представляет собой взвешенное среднее отношение доллара в сравнении с Евро, валютой Японии, фунтом Стерлингов, долларом Канады, шведской кроной и валютой Швейцарии. При этом основной вес приходится на отношения с Евро. Остальные на подхвате.

Рассмотрим следующее:

( Читать дальше )

ММВБ и пара доллар/рубль лягут в боковик в ожиданиях статистики EIA

- 10 августа 2016, 09:00

- |

Примерно за час до старта торгов на основной отечественной площадке, внешний фон для российского рынка сложился умеренно негативный. Ключевые азиатские фондовые индикаторы торгуются в слабом минусе. В частности, японский Nikkei 225 к текущему моменту теряет 0,1%. Заказы в машиностроении в июне выросли на 8,3% месяц к месяцу, ожидалось +3,1%. Тем не менее на рынок пока больше влияют новости монетарного характера. Китайский CSI 300 теряет 0,2%. Срочные контракты на американский индекс S&P500 демонстрируют нулевую динамику. Тем не менее американский индекс итак торгуется вблизи максимумов на фоне роста акций технологического сектора в рамках сезона отчетностей. Нефтяные котировки в утренние часы так же показывают нулевую динамику. Баррель сорта Brent стоит $44,99, а бочка Light - $42,72. Вчера поздно вечером вышли предварительные оценки API по запасам. Согласно им, запасы сырой нефти в США за неделю прибавили 2,0 млн барр, запасы бензина снизились на 4,0 млн барр, запасы дистиллятов снизились на 1,5 млн барр. По совокупности статистика для рынка нейтральна. Скорее всего, перед открытием позиций участники рынка предпочтут дождаться релиза данных по запасам и добыче от EIA в 17.30 мск. Тем более, EIA вчера сообщило, что ожидает меньшего, чем предполагалось ранее, сокращения добычи в США в этом году (700 тыс барр против 820 тыс барр). Учитывая боковик вблизи уровней закрытия по нефти и нейтрально-негативный внешний фон — в первой половине дня жду спокойных торгов по ММВБ и паре доллар/рубль в рамках узкого боковика. К вечеру скорее всего начнется коррекция после релиза EIA. На рынке тон будут задавать релизы отчетностей отдельных компаний. В частности, сегодня КТК публикует производственные результаты за 1 полугодие 2016 года. Газпром отчитается по МСФО за 1 квартал 2016 года. Наконец, стоит обратить внимание на публикацию финансовых результатов Ростелекома по МСФО за 2 квартал 2016 года. Ростелеком по P/S сейчас торгуется почти в 2 раза дешевле сотовых операторов и релиз хорошей отчетности потенциально может привести к значительному росту котировок. Нигматуллин, ФИНАМ.

Ежедневный обзор рынка на 10 Августа 2016 года

- 10 августа 2016, 08:49

- |

Всех приветствую.

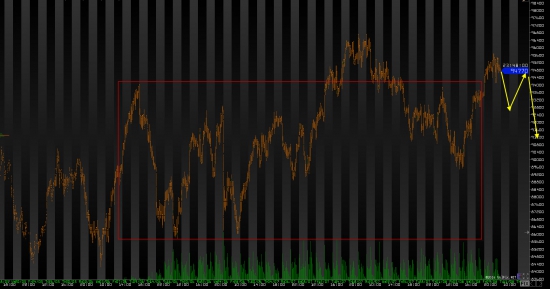

S&P500 не смотря на то, что попытка роста была, пойти выше так и не смог. Пока что боковик в районе исторических максимумов продолжается. Движение в обе стороны равно вероятно, но баланс пока что лонговый и лонги предпочтительней.

РТС сделал добивку, так что теперь осталось дождаться хоть каких-то импульсов обратно в боковик и можно искать точки входа в шорт. До появления признаков продавца играть в шорт опасно. В случае нового импульса вверх, рациональней искать лонги, даже не смотря на то, что фьючерс в районе максимумов контракта.

( Читать дальше )

Ежедневный обзор рынка на 9 Августа 2016 года

- 09 августа 2016, 09:16

- |

Всех приветствую.

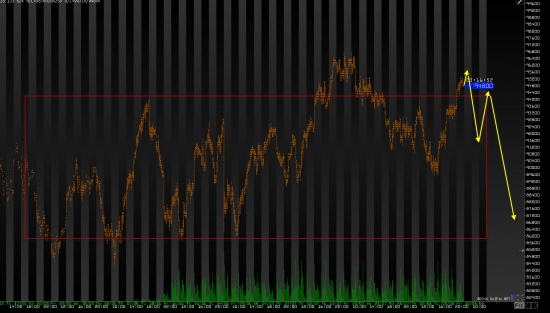

S&P500 дал новый максимум и чутка притормознул. Сегодня жду продолжения роста.

РТС сделал рывок вверх, как и предвещала первая стрелочка вчерашнего обзора. Сегодня ожидаю падения, но важно, чтобы продавец, который, по моему мнению, уже во фьючерсе, проявил себя и опустил цену во внутрь большого боковика. Пока этого нет, искать шорты опасно.

( Читать дальше )

ММВБ и нацвалюта перекуплены, что может привести к коррекции

- 09 августа 2016, 09:09

- |

Во вторник утром, в преддверии старта основной торговой сессии на Московской Бирже, внешний фон для российского рынка выглядит умеренно положительно. Основные азиатские фондовые индексы торгуются в зеленой зоне. Так, японский фондовый индикатор Nikkei 225 к текущему моменту прибавляет 0,6%. Объем банковского кредитования в Японии за июль вырос на 2,1% г/г, немного ускорившись по сравнению с показателем за предыдущий период. Китайский индекс CSI 300 растет на 0,4%. Индекс потребительских цен в июле м/м прибавил 0,2%, против ожидавшегося роста на 0,1% м/м. Контракты на американский индекс S&P500 демонстрируют околонулевую динамику, прибавляя менее 0,1%. Поддержку фондовому рынку оказывает в целом превысившая ожидания корпотчетность и сильные макроданные. Сегодня после обеда в 15.55 мск выйдут данные индекса сопоставимых продаж крупнейших розничных сетей (Красная книга).

Нефтяные котировки в утренние часы теряют в пределах 1%. Впрочем, котировки торгуются всё еще заметно выше вчерашних уровней: баррель сорта Brent стоит $44,98, а бочка Light — $42,66. Спекулятивное давление на них оказало заявление главы министерства энергетики РФ о том, что Россия (крупнейший в мире производитель нефти) пока не видит смысла в возобновлении переговоров о заморозке нефтедобычи, но открыта к переговорам. По его словам: «предпосылки для этого еще не созрели, учитывая, что цены еще на более-менее нормальном уровне». При этом, рынок углеводородов находится в ожидании традиционного блока статистики по запасам и добыче в США, который выйдет в середине недели. Приблизительные оценки APIбудут доступны уже во вторник поздно вечером.

На мой взгляд, российская нацвалюта выглядит сильно перекупленной к доллару США относительно текущих нефтяных котировок. Судя по всему, среди прочего, виновата жесткая монетарная политика ЦБ РФ: регулятор резко снизил объем предоставления ликвидности на аукционе семидневного РЕПО. Например, в прошлый вторник объем выдаваемых средств упал почти в 40 раз до 10 млрд руб. (минимум с осени 2011 г.). Подобная ситуация создает предпосылки для ослабления нацвалюты после выборов 18 сентября если, конечно, к тому моменту его на текущем уровне вновь не начнут поддерживать нефтяные котировки. В течении дня ожидаю, что пара доллар/рубль будет в широком боковике. На фондовом рынке жду коррекции в пределах 0,5%. Драйвером снижения может стать сырьевой сектор на фоне отрицательной валютной переоценки акций на фоне снижения цен на нефть и укрепления рубля. Сегодня Магнит представит данные по выручке за июль 2016 года. Вчера котировки росли на 2,2% на ожиданиях сильных результатов. Однако, я не жду чего-то особенного. Ритейлер целенаправленно поддерживает рентабельность даже в ущерб доли рынка и динамике выручки. Таким образом, операционные результаты могут привести к коррекции в акциях, так что осторожнее. Нигматуллин, ФИНАМ

Ежедневный обзор рынка на 8 Августа 2016 года

- 08 августа 2016, 09:23

- |

Всех приветствую.

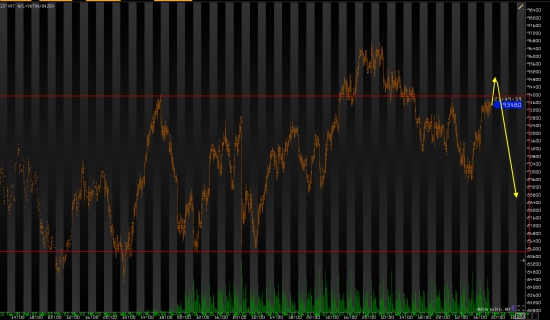

S&P500 выполнил и план провокации прошлой недели, и попытку пойти на новые исторические максимумы. Я думаю, что данной провокацией в шорт, которая была до 2140, вытряхнули всех не нужных пассажиров, которые каким-то чудом решил открыть лонги. А сейчас, когда лишних нет, можно смело продолжать лонговую динамику и дарить всем играющим на повышение новые максимумы.

РТС так же отработал план поставленный не неделю, но сделал это в первые дни недели, а потом вошел в стадию боковика. Цена вновь на той точке входа в шорт, которая еще на прошлой неделе была самой лучшей, но сейчас дают войти всем, кому не лень. Думаю, что будет провокация за верхнюю границу боковика, а затем будут вновь пытаться пойти к нижней границе большого боковика.

( Читать дальше )

Обзор по рынку РФ перед открытием торгов

- 08 августа 2016, 09:17

- |

Утром понедельника, примерно за час до старта основной торговой сессии на Мосбирже, внешний фон для отечественного рынка выглядит позитивно. Азия торгуется в зеленой зоне. Японский фондовый индекс Nikkei 225 прибавляет менее 2,4%. Китайский фондовый индекс CSI 300 прибавляет чуть более 0,4%. Сальдо торгового баланса КНР в июле оказалось гораздо лучше ожиданий и составило $52,3 млрд. Фьючерсные контракты на американский индикатор S&P500 показывают околонулевую динамику, прибавляя менее 0,1%. Сильный июльский отчет по рынку труда заметно повысил вероятность повышения ставок ФРС на декабрьском заседании. Согласно динамике специальных фьючерсов на CME теперь вероятность составляет почти 44%. Нефтяные котировки в утренние часы прибавляют в пределах 0,3%. Баррель сорта Brent торгуется у отметки $44,4, а бочка Light — $41,94. Статистика явно свидетельствует не в пользу ралли на нефтяном рынке. Так, в пятницу Baker Hughes отчиталась по числу действующих буровых. За неделю завершившуюся 5 августа в США число действующих нефтяных буровых выросло на 7 шт. до 374 шт. Скорее всего, на этой неделе стоит ждать и разочаровывающих данных по запасам в т.ч. из-за сезонности. Приблизительные оценкиAPI будут доступны во вторник вечером. Судя по всему, следуя за положительным внешним фоном и небольшим, но, все-таки, ростом цен на нефть, в первой половине дня индекс ММВБ подрастет в пределах 0,5%. Среди корпоративных событий отмечу продажу МТС всей своей доли в UMS в Узбекистане. В связи с продажей запланированы списания в размере около 3 млрд рублей в третьем квартале 2016 года (сумма списания будет впоследствии уточнена). С высокой вероятностью, оператор не отделается только продажей узбекского актива. Напомню, что ранее компания Vimpelcom Ltd. заключила соглашения с регуляторами на $795 млн в качестве штрафа и возврата доходов от незаконных сделок в данной стране. В целом, учитывая еще и «пакет Яровой» вложения в телекомы по-прежнему не сулит инвесторам ничего хорошего. На валютном рынке ожидаю умеренного ослабления рубля по отношению к доллару США в пределах 0,5% — чуть ближе к фундаментально обоснованным значениям относительно текущих нефтяных котировок. Давление окажет увеличение вероятности повышения ставок ФРС и сокращение поддержки нацвалюты со стороны дивидендных потоков. Нигматуллин, ФИНАМ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал