мировая экономика

🩸 Когда нефть перестает быть нефтью: как Трамп, пошлины и пара твитов обвалили рынок до $65 без единого экономического аргумента

- 12 апреля 2025, 21:09

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас статью — "что делать инвестору, при падении рынка на пошлинах Трампа ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#118. За чашкой чая…

Как многие знают, после введения Трампом пошлин — мировая нефть «немного» обвалилась. Со второго апреля нефть марки Brent упала на 20%, которую после объявления 90 дневной паузы, откупили почти на 5%

Все это время самое интересное было наблюдать за российским СМИ и в частности сообществом. «Dkru» «MKru» «РБК» «Lenta» «kommersant» кто только не поленился серьезно написать о том, что нефть по 50$ и ниже это реально, а главное дали прогноз о долгосрочном тренде. Что это?)

( Читать дальше )

- комментировать

- 6.3К | ★6

- Комментарии ( 18 )

Манифест Трампа, или Сговор в Маралаго: что такое Mar-a-Lago Accord - разбор по косточкам

- 12 апреля 2025, 12:03

- |

С оригиналом документа можно ознакомиться в моем Телеграм-канале "Диванный Бизнесмен".

Далее будет основная выжимка идей. Все это более подробно разобрано на вчерашнем стриме на канале «Те самые стримы Лысого», кому интересен более подробный аналитический взгляд от истоков до выводов и следствий.

Далее только тезисы из документа.

ОСНОВНЫЕ ПОЛОЖЕНИЯ СГОВОРА В МАРАЛАГО/МАНИФЕСТА ТРАМПА

📌 1. Главный Виновник проблем США — Завышенный (по отношению к другим валютам) доллар

США страдают от перманентного переоцененного доллара, что убивает экспорт и душит производство.

Переоценка вызвана не экономикой, а инфляционной, неэластичной мировой потребностью в долларе как резервной валюте.

( Читать дальше )

К 2040 году мировая экономика может столкнуться с кризисом

- 11 апреля 2025, 18:57

- |

Согласно исследованиям международных организаций ITC (при ООН) и французского центра СЕРП, усиление протекционизма и сохранение жестких торговых ограничений между США и Китаем к 2040 году могут сократить мировой ВВП на 0,7%, а объем глобальной торговли — на 3% по сравнению с текущими уровнями. Хотя долгосрочные прогнозы всегда условны и не учитывают возможных изменений, они отражают тревожный тренд — мир движется к экономическому ослаблению без явных победителей, заявили аналитики Freedom Finance Global.

Эксперты предполагают, что к 2040 году ни США, ни Китай не сохранят доминирующих позиций, но и другие страны — ЕС, Россия, Индия — не смогут занять место глобального лидера. Наибольшие потери понесут Мексика (из-за тесных связей с США), а также Таиланд и беднейшие страны Африки, зависящие от китайских инвестиций.

Аналитики Freedom Finance Global предупредили, что для России ключевым вопросом станет будущее спроса на углеводороды. Если потребление ископаемого топлива значительно снизится, стране потребуется найти новые драйверы роста. Хотя 15 лет — большой срок, уже сейчас стоит задуматься о возможной трансформации экономической модели.

( Читать дальше )

Если тарифы на 3 месяца, значит на 30 лет

- 11 апреля 2025, 16:50

- |

Не буду извиняться перед теми, кто верит в мощь Китая, но то, что рыночный социализм не работает было так же доказано ещё до Второй мировой.

Цель Трампа — Китай. Остальные экономики заденет по двум вариантам:

1) слабо — развитые экономики. Их ждёт повышение цен на товары.

2) сильно — тех, чьи экономики были сильно завязаны на поставки в КНР различного сырья (от Австралии и Индонезии до России)

Экологии (Природе) тарифы только на пользу. Ещё скажут через лет 20, что Трамп сделал для Зелёной Планеты больше, чем любой «зелёный» политик.

Крипта и $ могут могут сильно пострадать, так как транзакций просто будет меньше. Но в валютах я не эксперт.

Возможно, тарифное противостояние сойдёт на нет к концу мая, но, если это на 3 месяца, то скорее всего это на 30 лет. 1930е 2.0

и мне кажется, что рецессия Китая уже в цене акций Газпром. а может и нет :)

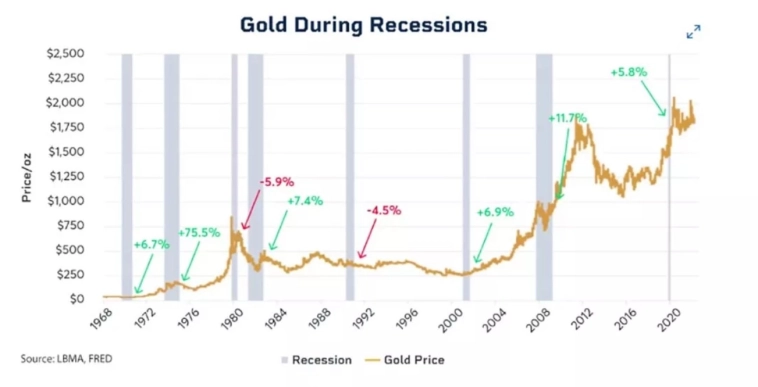

Золотой год инфляции и рецессии

- 10 апреля 2025, 23:15

- |

Между 1973 и 2020 годами произошло восемь рецессий. В шести случаях золото превосходило индекс S&P 500. Исключениями стали 1981 и 1990 годы. 1981 год был уникален тем, что Пол Волкер агрессивно повысил процентные ставки для борьбы с высокой инфляцией 1970-х годов. В 1990 году рецессия была умеренной, и она наступила в период, когда из-за хороших макроэкономических условий во всем мире центральные банки продавали золото. В остальных шести случаях драгметалл проявил себя очень хорошо. За временной промежуток в полгода до начала рецессии и через шесть месяцев после ее окончания средний рост цены на золото составлял 28%, и драгоценный металл обгонял индекс S&P 500 на 37%.

( Читать дальше )

Премия за риск vs. премия мира: как мир инвестиций уходит в рецессию

- 10 апреля 2025, 20:28

- |

Инвесторы — любители понятной/предсказуемой среды. Из условной инвестиционной точки в 100% в точку 110% они хотят попасть по очень понятному и предсказуемому маршруту (сроки/риски etc.). Когда этот маршрут становится менее предсказуемым или не прогнозируемым, то так называемая премия за риск, то есть требуемый уровень компенсации, должен вырасти. Такая логика работает в любых активах от публичных до не публичных. Такая логика работает в любой деятельности. Чем выше риск (в нашем случае — меньшая предсказуемость исхода), тем выше требуемый уровень компенсации. То что происходит сейчас практически во всех активах по всему миру и в частности США — отчасти является ростом риск премии по всему спектру активов (пошлины/инфляция/экономический цикл — ясности по ключевым параметрам ведения бизнеса все меньше). Рост доходности в длинных трежарис (помимо очевидной ликвидации) в том числе кмк является структурным ростом премии за риск (тут не знаешь что будет через 3 месяца, не то то 30 лет). Поэтому, несмотря на частичный откат в тарифах (временный) и резкое ралли, на американском рынке мало что поменялось (у руля все такой же генератор рандомных решений).

( Читать дальше )

Макрообзор № 14 (2025)

- 10 апреля 2025, 13:27

- |

Это обзор за 14 неделю 2025 года.

ДАЙДЖЕСТ

Мировая экономика

- Деловая активность в мировой промышленности растёт третий месяц подряд. Ситуация в развивающихся странах (БРИК) лучше, чем в развитых (Большая семёрка).

- В США третий месяц подряд растёт реальная денежная масса. Таким образом, трёхлетнее её падение закончилось.

Экономика России

- Рост реальной денежной массы в России по итогам марта замедлился до 6,3% годовых. Это минимальные темпы роста с августа 2022 года. Прямое следствие такой динамики — замедление роста ВВП России.

- Деловая активность в промышленности (по индексу PMI mfg от S&P Global) падает впервые с сентября 2024 года. Небольшой рост активности в секторе услуг (PMI services) не спасает от общего спада деловой активности (PMI composite).

- По оценке Минэкономразвития ВВП в феврале вырос на 0,8% к февралю прошлого года. Одна из причин: календарный фактор. Прошлый февраль был високосным.

- Выпуск базовых отраслей (около 60% ВВП) в феврале вырос на 0,4%. Невысокие темпы роста тоже частично объясняются календарным фактором (в феврале 2025 года на 1 календарный день меньше, чем в феврале 2024).

( Читать дальше )

Китай vs США: как распродажа трежерис и торговая война ударят по мировой экономике

- 10 апреля 2025, 13:25

- |

Эффект домино — что произойдет, если Китай начнет продавать трежерис

Механизм роста доходности облигаций

Если Китай, владеющий $775 млрд казначейских облигаций США, начнет массово их продавать, это приведет к обвалу цен и росту доходности. Причина проста: увеличение предложения при неизменном спросе снижает стоимость бумаг.

Как работает связь цены и доходности?

- Чем активнее продажи — тем выше доходность, что автоматически удорожает заимствования для всех участников экономики.

Последствия для США и мира

- Дорогие кредиты: Повышение доходности трежерис увеличит ставки по ипотеке, автокредитам и корпоративным займам. Госдолг США, превышающий $34 трлн, станет еще дороже обслуживать.

- Удар по фондовому рынку: Акции, особенно технологические (Nasdaq), потеряют привлекательность: инвесторы потребуют большей премии за риск. Капитализация компаний может сократиться из-за переоценки будущих денежных потоков.

- Глобальный кризис: Трежерис — эталон «безрискового» актива. Рост их доходности спровоцирует цепную реакцию: страны-заемщики (ЕС, Япония, развивающиеся рынки) столкнутся с удорожанием своих долгов.

( Читать дальше )

🛢 Цены на нефть марки Brent без достижения договоренностей по тарифам продолжат снижаться и могут опуститься до $50 за баррель и даже ниже, в случае тарифных решений вернутся к диапазону $60-70 – ТАСС

- 10 апреля 2025, 09:56

- |

Эксперты прогнозируют дальнейшее снижение цен на нефть марки Brent до $50 за баррель в случае отсутствия соглашений по тарифам в торговой войне. Алексей Белогорьев, директор по исследованиям Института энергетики и финансов, отметил, что пока не будет достигнуто соглашение по тарифам, цены могут продолжить падение. Однако если торговую войну удастся быстро завершить, цены могут вернуться в диапазон $60-70 за баррель.

Цены на нефть уже снижаются на фоне тарифных решений президента США Дональда Трампа и ожиданий ответных мер Китая. Кроме того, ОПЕК+ ускоряет рост добычи нефти в мае, что также оказывает давление на рынок. На данный момент стоимость фьючерса на нефть марки Brent с поставкой в июне 2025 года составляет $65,05 за баррель.

Александр Фролов, замглавы Института национальной энергетики, отметил, что падение цен может быть обусловлено замедлением мировой экономики, что приведет к снижению спроса на энергоносители, включая нефть. Он также подчеркнул, что влияние падения цен на российский бюджет зависит от курса рубля к доллару. Если рубль ослабнет, это может минимизировать негативные последствия для бюджета, так как налог на добычу полезных ископаемых (НДПИ) зависит от цены нефти и курса валют.

( Читать дальше )

Бессент сыграл ключевую роль в решении об отсрочке Трампом повышения импортных тарифов – NYT – ТАСС

- 10 апреля 2025, 09:48

- |

По сведениям издания, на закрытой встрече с Трампом Бессент подчеркнул необходимость обозначить рынкам конечную цель тарифной политики и призвал американского лидера сосредоточиться на переговорах с другими странами. Президент, по данным источников, возразил, указав, что «боль будет краткосрочной», но Бессент отметил, что с точки зрения финансовых рынков речь может идти о «многих месяцах».

По информации собеседников издания, о смене курса большинство членов американской администрации узнали в последний момент. Еще утром 9 апреля Трампа указывал, что не намерен отказываться от прежнего плана, а уже вечером в тот день заявил о паузе на 90 дней. Представитель США на торговых переговорах Джеймисон Грир, как утверждает издание, узнал о решении Трампа в момент выступления в Палате представителей, на котором он защищал первоначальный план главы Белого дома.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал