инфляция

Кризис в России 2015. Новые факты. #13

- 09 февраля 2015, 11:31

- |

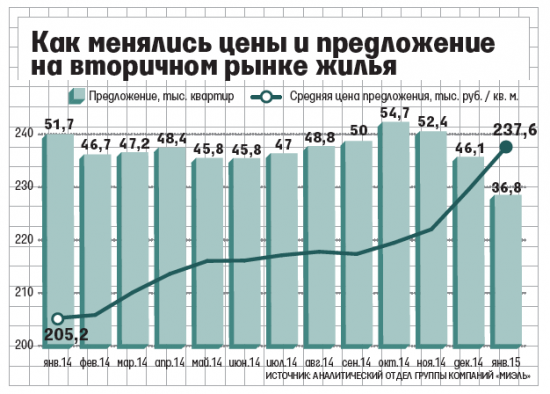

Рынок московских квартир встал, декабрьский ажиотаж испарился. Все кто хотели пристроить деньги, сделали это. >>>

Средний срок экспозиции квартиры вырос с 64 дней до 72 дней. Девелоперы не снижают цены, ожидают их повышения в пределах инфляции.

Доля ипотечных сделок в 2014 году составляла по новым домам 40-80%. Сейчас ипотечные сделки единичны.

Картинка (источник: ведомости)

- Продажи планшетов в России упали в январе впервые в истории = на 17% в штуках и на 29% в рублях (Данные МТС).

- Цены на отдых внутри России вырастут в 2015 году на 15% (прогноз) >>>

- Объем ипотечных кредитов в декабре 2014 упал почти в 2 раза с 383 млрд руб до 227.6 млрд руб >>>

- МЭР может ввести в регионах полоток цен на продукты, которые за месяц подорожали более чем на 30% >>>

- Автозаводы РФ сокращают производство >>> Теперь и ПСМА Рус (Пежо-ситроен-митсубиси)

- Количество официальных безработых +3.3% в январе (+29 тыс чел) до 922 тыс. чел. Безработица в РФ всего 5.3% пока.>>> Это означает, что кризис пока еще даже не начинался — безработица в 2008-м году вырастала до 10%.

- Минфин готов дать на борьбу с кризисом не более 73 млрд руб >>>

- Счетная палата обнаружила завышение стоимости госстроек на 20-45% >>>

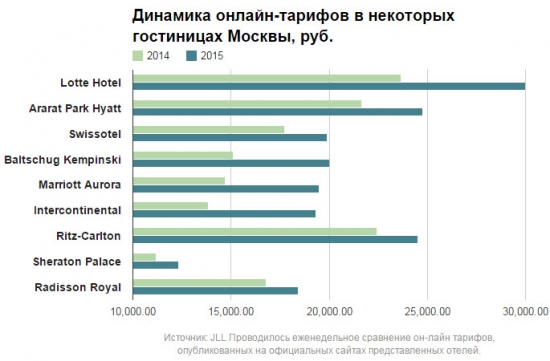

- 5 звездочные отели Москвы резко подорожали:

Зарплаты в России в долларах США (источник Spydell):

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 23 )

Фьючерс на морковку или свой огород?

- 08 февраля 2015, 14:38

- |

Так капуста подорожала сразу на 40%, а в отдельных регионах – почти вдвое.

Цены на виноград, помидоры и огурцы также выросли примерно на 40%,

морковь подорожала на 26,5%, лук, свекла и груши – на 23,2–24,2%.»

Так вот, читая подобные данные возникает естественный вопрос, как можно сохранить свои накопления, чтобы их не сожрала такая инфляция?

- Конечно можно покупать продукты на месяц вперед и экономить на ежемесячном скачке цен.

- Можно пройтись по друзьям и знакомым, у которых есть огороды, у тех наверняка в ямах хранятся излишки овощей, которыми они не прочь поделиться по скромной цене или даже безвозмездно.

- Или даже выращивать самому (но тут спорно, потери времени и денег на бензин, удобрения, средства от комаров и т.п. могут превысить стоимость всего урожая)

( Читать дальше )

Инфляция достигла ключевой цели ЦБ

- 05 февраля 2015, 18:39

- |

Рост индекса потребительских цен в РФ в январе 2015 года составил 3,9 процента в месячном и 15,0 процентов в годовом выражении, тогда как аналитики ожидали 2,2 процента и 13,3 процента.

Глава Центробанка Эльвира Набиуллина ожидала ускорения инфляции и достижения пика только во втором квартале, отмечая, что при таргетировании среднесрочных целей допускается на какое-то время ситуация, когда ключевая ставка будет ниже фактической инфляции:

«Даже если инфляция будет выше 15 процентов, то, на наш взгляд, это будет на короткий период. И (ключевая) ставка в 15 процентов на этот период нормальна. Я напомню, что когда у нас была ставка 5,5 процента, она некоторое время была ниже инфляции. Ставка может в какой-то момент в силу эффекта базы по инфляции стать на короткое время ниже инфляции», — сказала Набиуллина в ответ на запрос Рейтер.

Аналитики говорят, что период, в течение которого ЦБР может допустить отрицательные ставки, составляет два-три месяца.

Еще об инфляции.

- 04 февраля 2015, 16:31

- |

С начала года потребительские цены выросли ровно на 3%. Так что если умножить этот результат на 12 получается, что инфляция по итогам года может достичь 36%. А это официальная инфляция, реальна как минимум в 2 раза больше. Напомню, что согласно прогнозу Минэкономразвития цены в этом году в России должны вырасти только на 12%. Как ни крути, но в эти рамки мы точно не уложимся. Если конечно наше статведомство не подправит результаты.

Инфляция от РОССТАТ-а

- 04 февраля 2015, 16:27

- |

А замедления пока не видно что-то…

По итогам января индикатор упал до 68-месячного минимума (почти 6-летнего) и находится в районе 45,6 п., что предполагает снижение ВВП на 1,5% QOQ в 1-ом квартале.

- 04 февраля 2015, 11:25

- |

- Третий день продолжается заметный “отскок” цен на нефть, ближайший фьючерс на брент вчера достигал 59 долл./баррель, сейчас — на 57.6. С минимума января до вчерашнего максимума рост превысил 30%.

- На этом укрепляется рубль, вчера его курс доходил до 65/доллар, это почти 10% укрепление с пикового значения (почти 72 руб./долл.) пятницы.

( Читать дальше )

Инфляция разорится первой

- 04 февраля 2015, 10:34

- |

Банк России в мартовском прогнозе может снизить оценки инфляции 2015 года, именно стабилизация инфляционных ожиданий в январе 2015 года повлияла на снижение ЦБ ключевой ставки на 2 п. п.- до 15%. Глава ЦБ Эльвира Набиуллина вчера дала понять: Банк России рассматривает будущий экономический спад как основной и крайне действенный антиинфляционный фактор во втором полугодии, но ключевая ставка ЦБ останется выше инфляции.

( Читать дальше )

Нужно ли было снижать ставку ЦБ?

- 02 февраля 2015, 17:19

- |

Сейчас многие спорят, прав ли был ЦБ когда снизил в минувшую пятницу ключевую ставку на 2%. И что послужило причиной такого решения. Одни говорят о смене кредитно-денежной политики регулятора в связи с вступлением в должность первого зампреда ЦБ Дмитрия Тулина, поскольку именно он теперь будет ответственным за эту самую политику. Но это, на мой взгляд, вряд ли. Слишком резвым тогда оказывается новый зампред. Так в нашей чиновничьей системе не бывает. Так же неубедительным мне кажется предположение, что это отказ от инфляционного таргетирования и переход ЦБ к политике поддержки экономического роста любой ценой. Между тем, многие аналитики, в частности из ВТБ Каптал считают снижение ставки в период резкого роста инфляции преждевременным и рискованным. Но если рассуждать логически, нынешний всплеск инфляции не носит монетарный характер. Наша инфляция – это в первую очередь инфляция издержек, завышенных тарифов монополий и высокой доли импортных товаров на потребительском рынке. И даже если сделать ключевую ставку в 30% меньше инфляция не станет, а вся экономика встает. Поэтому, на мой взгляд ставку надо понижать и дальше, темпами 2% в месяц, что бы к лету вернуться на уровень ниже 10%. А бороться с перетоком денег на валютный рынок и необоснованным ростом цен на потребительском рынке надо иными способами, которые хорошо известны. Нельзя руководствоваться только давно прочитанными учебниками при определение финансовой политики страны.

Инфляционная спираль как возможный сценарий.

- 02 февраля 2015, 16:36

- |

Инфляционная спираль как возможный сценарий.

В результате свершившейся девальвации национальной валюты, мы видим рост инфляции. Девальвация валюты приводит к росту инфляции с временным лагом 3-6 месяцев, это связано с существующим затовариванием складов. По прошествии указанного периода должен следовать этап плавного снижения инфляции до уровня предыдущих лет, снижение инфляции связано со снижением спроса и поиском товаров заместителей по сниженной цене.

На этом фоне кажется удивительным высказывание ЦБ о том, что они уже видят признаки снижения спроса и ограниченного роста инфляции, буквально через полтора месяца после поднятия ставки ( среднее время удержания ключевой ставки в целях купирования девальвации и инфляции. 3-6 месяцев), особенно это странно с учетом того, что девальвация продолжилась после поднятия ставки, а соответственно продолжается давление на инфляцию.

Теперь же мы становимся свидетелями прошедшей индексации пенсий, и судя из сделанных заявлений подобные индексации будут продолжены с учетом темпов инфляции. Ход политически оправданный так как позволяет частично снять бремя девальвации с самого незащищенного и одновременно самого голосующего слоя населения. Следующий шаг исходя из этой логики – индексация зарплат силовикам и чиновникам. Таким образом власть будет стараться выводить из под удара близкие ей слои населения. Это в свою очередь приведёт к сохранению спроса с их стороны, а спрос будет приводить к тому, что инфляция не будет снижаться, мы увидим закручивающуюся спираль инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал