SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

индекс доллара

Амерские фьючерсы на МАшках - 73

- 28 декабря 2017, 04:34

- |

Сигналы/Сопровождение позиции

CL передвинул стоп на 59.36

GC передвинул стоп на 1285.9

HE передвинул стоп на 70.825

NG стоп на вход в лонг от 2.775

PL закрыли в связи с переходом на новый контракт, +270$

RB отстопился, +470$

SI передвинул стоп на 16.60

ZC отстопился, -6$

Открытые позиции +6,995$

CL лонг +1,497$, GC лонг +2,398$, HE лонг +627$, SI лонг +2,473$

Закрытые позиции +8,563$

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (~2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

CL передвинул стоп на 59.36

GC передвинул стоп на 1285.9

HE передвинул стоп на 70.825

NG стоп на вход в лонг от 2.775

PL закрыли в связи с переходом на новый контракт, +270$

RB отстопился, +470$

SI передвинул стоп на 16.60

ZC отстопился, -6$

Открытые позиции +6,995$

CL лонг +1,497$, GC лонг +2,398$, HE лонг +627$, SI лонг +2,473$

Закрытые позиции +8,563$

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (~2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

☼ Поддержи настоящих трейдеров Смарт-Лаба

— плюсуй вместе со мной ленту Торговых Сигналов ☼

- комментировать

- 22

- Комментарии ( 0 )

Амерские фьючерсы на МАшках - 72

- 27 декабря 2017, 03:44

- |

Сигналы/Сопровождение позиции

CL передвинул стоп на 58.93

GC передвинул стоп на 1278.9

HE передвинул стоп на 70.025

PL передвинул стоп на 914.9

RB передвинул стоп на 1.7717

SI передвинул стоп на 16.43

ZC передвинул стоп на 352

Открытые позиции +8,002$

CL лонг +1,586$, GC лонг +1,995$, HE лонг +827$, PL лонг +362$, RB лонг +1,280$, SI лонг +1,925$, ZC лонг +27$

Закрытые позиции +9,819$

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (~2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

CL передвинул стоп на 58.93

GC передвинул стоп на 1278.9

HE передвинул стоп на 70.025

PL передвинул стоп на 914.9

RB передвинул стоп на 1.7717

SI передвинул стоп на 16.43

ZC передвинул стоп на 352

Открытые позиции +8,002$

CL лонг +1,586$, GC лонг +1,995$, HE лонг +827$, PL лонг +362$, RB лонг +1,280$, SI лонг +1,925$, ZC лонг +27$

Закрытые позиции +9,819$

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (~2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

☼ Поддержи настоящих трейдеров Смарт-Лаба

— плюсуй вместе со мной ленту Торговых Сигналов ☼

Амерские фьючерсы на МАшках - 71

- 26 декабря 2017, 08:58

- |

Сигналы/Сопровождение позиции

CL передвинул стоп на 57.4

GC передвинул стоп на 1273.0

HE открылся в лонг, защитный стоп на 68.15

PL передвинул стоп на 908.8

RB открылся в лонг, защитный стоп на 1.716

SI передвинул стоп на 16.19

ZC открылся в лонг, защитный стоп на 346

Открытые позиции +3,776$

CL лонг +372$, GC лонг +1,565$, LH лонг +217$, PL лонг +377$, RB лонг +50$, SI лонг +1,173$, ZC лонг +22$

Закрытые позиции +9,819$ <<< новый максимум, УРА, товарищи :)

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (до 2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

CL передвинул стоп на 57.4

GC передвинул стоп на 1273.0

HE открылся в лонг, защитный стоп на 68.15

PL передвинул стоп на 908.8

RB открылся в лонг, защитный стоп на 1.716

SI передвинул стоп на 16.19

ZC открылся в лонг, защитный стоп на 346

Открытые позиции +3,776$

CL лонг +372$, GC лонг +1,565$, LH лонг +217$, PL лонг +377$, RB лонг +50$, SI лонг +1,173$, ZC лонг +22$

Закрытые позиции +9,819$ <<< новый максимум, УРА, товарищи :)

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (до 2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

☼ Поддержи настоящих трейдеров Смарт-Лаба

— плюсуй вместе со мной ленту Торговых Сигналов ☼

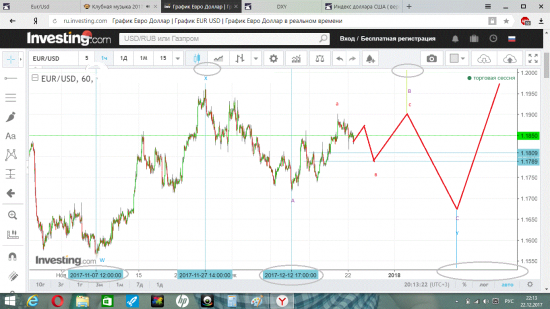

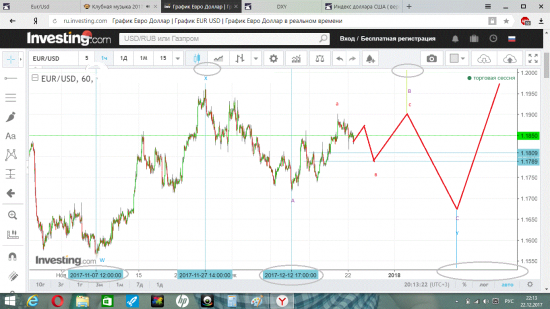

Евро/доллар волны и циклы

- 25 декабря 2017, 17:58

- |

вот волны циклов «верх — низ»

часовой график

часовой график

Re: Индекс доллара США ( верхние циклы )

торговый верх установлен 12.12.2017

окна ВЕРХОВ

— четырехлетнего цикла с 01.11.2016 по 01.03.2018

— годового цикла с 01.09.2017 по 01.05.2018

— торгового цикла с 08.01.2018 по 02.02.2018 ( чаще до 19.01.2018 )

elliottstar.com/index.php?topic=222.msg22023#new

низы торгового цикла сделали 27.11.17

окна низов

— 4 — х летнего цикла с 01.04.2017 по 01.07.2018

— годового ( недельного ) цикла с 31.07.2017 по 12.02.2018

— торгового цикла с 25.12.2017 по 15.01.2018

elliottstar.com/index.php?topic=25.msg21952#new

p.s. для пары ЕД низы цикла - это верхи индекса доллара и наоборот

все циклы здесь

elliottstar.com/index.php?board=6.0

Амерские фьючерсы на МАшках - 70

- 22 декабря 2017, 06:55

- |

Сигналы/Сопровождение позиции

CL открылся в лонг, защитный стоп на 56.2

GC передвинул стоп на 1261.8

HE стоп на вход в лонг от 69.5

ZC стоп на вход в лонг от 351 3/4

RB стоп на вход в лонг от 1.76

Открытые позиции -222$

CL лонг +12$, GC лонг +196$, PL лонг -184$, SI лонг -246$

Закрытые позиции +9,819$ <<< новый максимум, УРА, товарищи :)

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (до 2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

CL открылся в лонг, защитный стоп на 56.2

GC передвинул стоп на 1261.8

HE стоп на вход в лонг от 69.5

ZC стоп на вход в лонг от 351 3/4

RB стоп на вход в лонг от 1.76

Открытые позиции -222$

CL лонг +12$, GC лонг +196$, PL лонг -184$, SI лонг -246$

Закрытые позиции +9,819$ <<< новый максимум, УРА, товарищи :)

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (до 2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

☼ Поддержи настоящих трейдеров Смарт-Лаба

— плюсуй вместе со мной ленту Торговых Сигналов ☼

Амерские фьючерсы на МАшках - 69

- 21 декабря 2017, 08:35

- |

Сигналы/Сопровождение позиции

CL стоп на вход в лонг от 58.2

ES отстопился, +721$

GC передвинул стоп на 1257.7

HE снял ордер

RB стоп на вход в лонг от 1.76

Открытые позиции +582$

GC лонг 344$, PL лонг +118$, SI лонг +120$

Закрытые позиции +9,819$ <<< новый максимум, УРА, товарищи :)

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (до 2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

CL стоп на вход в лонг от 58.2

ES отстопился, +721$

GC передвинул стоп на 1257.7

HE снял ордер

RB стоп на вход в лонг от 1.76

Открытые позиции +582$

GC лонг 344$, PL лонг +118$, SI лонг +120$

Закрытые позиции +9,819$ <<< новый максимум, УРА, товарищи :)

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (до 2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

☼ Поддержи настоящих трейдеров Смарт-Лаба

— плюсуй вместе со мной ленту Торговых Сигналов ☼

Амерские фьючерсы на МАшках - 68

- 20 декабря 2017, 09:04

- |

Сигналы/Сопровождение позиции

ES передвинул стоп на 2682.5

GC открылся в лонг, защитный стоп на 1255.3

HE стоп на вход в шорт от 66.25

HG отстопился, +1,320$

PL открылся в лонг, защитный стоп на 904.9

RB снял ордер

SI открылся в лонг, защитный стоп на 16.0

Открытые позиции +394$

ES лонг +1,110$, GC лонг -120$, PL лонг -149$, SI лонг -447$

Закрытые позиции +9,098$

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (до 2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

ES передвинул стоп на 2682.5

GC открылся в лонг, защитный стоп на 1255.3

HE стоп на вход в шорт от 66.25

HG отстопился, +1,320$

PL открылся в лонг, защитный стоп на 904.9

RB снял ордер

SI открылся в лонг, защитный стоп на 16.0

Открытые позиции +394$

ES лонг +1,110$, GC лонг -120$, PL лонг -149$, SI лонг -447$

Закрытые позиции +9,098$

Сигналы на входы/выходы генерятся по пересечению цен и трех MAшек на дневных свечах. Сразу ставлю стоп (до 2k$), потом двигаю его вместе с ценой. Отслеживаемые фьючерсы — ES, CL, GC, SI, PA, NG, HG, RB, ZC, ZR, PL, HE, DX.

Результаты после 30 закрытых сделок здесь.

☼ Поддержи настоящих трейдеров Смарт-Лаба

— плюсуй вместе со мной ленту Торговых Сигналов ☼

Конгресс США принимает налоговую реформу

- 19 декабря 2017, 23:18

- |

Законопроект о налоговой реформе в США прошел Палату представителей (227-203), после чего состоится голосование в Сенате. Сенат проголосует «за» без проблем (у республиканцев там большинство). До конца недели документ будет подписан Трампом и станет законом.

Республиканцы считают, что налоговая реформа приведет к росту экономики и увеличит число рабочих мест. Демократы говорят, что принятие налоговой реформы приведет к увеличению госдолга на 1,5 трлн долл. в ближайшие 10 лет.

Поскольку рыночные и околорыночные круги в США симпатизируют, главным образом, демократам, то рынок будет обыгрывать именно последний пассаж. А это значит, что индекс доллара вероятнее всего пойдет вниз.

При высокой нефти, начале налогового периода и размещении ОФЗ на 45 ярдов завтра можно ждать некоторого укрепления рубля.

Не является торговым советом.

Республиканцы считают, что налоговая реформа приведет к росту экономики и увеличит число рабочих мест. Демократы говорят, что принятие налоговой реформы приведет к увеличению госдолга на 1,5 трлн долл. в ближайшие 10 лет.

Поскольку рыночные и околорыночные круги в США симпатизируют, главным образом, демократам, то рынок будет обыгрывать именно последний пассаж. А это значит, что индекс доллара вероятнее всего пойдет вниз.

При высокой нефти, начале налогового периода и размещении ОФЗ на 45 ярдов завтра можно ждать некоторого укрепления рубля.

Не является торговым советом.

Триумф доллара. Рынок Forex в будущем году

- 19 декабря 2017, 18:14

- |

Сегодня, мы начинаем серию предновогодних обзоров, в которых будем говорить о перспективах рассматриваемых нами инструментов на будущий год. Начнем с рынка Forex.Напомним, что 2016-ый год заканчивался бурным ростом индекса доллара , как объясняли эксперты: рынки поверили в доллар на фоне большого будущего “трампономики”, а тут еще ФРС заявило о повышении ставок в 2017 -ом, что обещало американской валюте новые максимумы. Сентимент тогда достиг 93% быков, настоящим символом столь оптимистичных настроений была вот эта картинка.

В этот момент мы сделали прогноз , в котором предполагали начало существенной коррекции доллара. Действительно, данный прогноз оказался очень точным не только по основному направлению, но и по уровням ( только с целями по евро ошиблись, однако походу движения вносились корректировки.). Постоянным читателям уже известно, что настроения отрабатываются от пессимизма к оптимизму и наоборот, поэтому мы писали

( Читать дальше )

В этот момент мы сделали прогноз , в котором предполагали начало существенной коррекции доллара. Действительно, данный прогноз оказался очень точным не только по основному направлению, но и по уровням ( только с целями по евро ошиблись, однако походу движения вносились корректировки.). Постоянным читателям уже известно, что настроения отрабатываются от пессимизма к оптимизму и наоборот, поэтому мы писали

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал