индекс доллара

Индекс доллара в долгосрок

- 05 сентября 2022, 16:16

- |

Кто бы мог подумать что рубль отвяжут отдоллара и только чудесами удалось выскочить в рубль именно тогда когда взаимосвязь нарушилась

какими такими индикаторами можно это было узреть? Чуйка и не более спасла мои рубли, верьте в индикаторы, главное что бы они зависели от вашей удачи.

А может всё-таки взаимосвязь все ещё существует?

- комментировать

- 236

- Комментарии ( 6 )

Игра против толпы

- 28 августа 2022, 20:06

- |

А что если сыграть наоборот?

Покупать америку наверное надо. На график пока не смотрел, я перехожу к более высшему уровеню развития — смотрю на котировки.

И что еще напишу, евробакс наверное да-да, развернулся, 0.97 отменяется, а может и будет.

Ну и главное — биток. Покупать крипту надо.

Падать теперь будет доллар.

Главное подтвержение предположений. Игра и ставка идет против того, что большинство встало в шорт на лою сиплого скорее всего.

Индекс доллара

- 21 августа 2022, 10:49

- |

#DX Фьючерс на индекс доллара.

📚Индекс доллара может служить своего рода индикатором, который позволяет предугадать смену или продолжение тенденции для очень многих инструментов.

📈 Технический анализ.

Недельный таймфрейм. О смене восходящей тенденций на нисходящую говорить пока не приходится. Доллар по прежнему растет.

Техническая картинка недельного таймфрейма достаточно простая. Все что выше 103,690 — долгосрочная тенденция восходящая. Уходим и закрепляемся ниже обозначенного уровня — тенденция поменяется на шортовую.

⁉️Индекс доллара США. Как считаете, с текущих, продолжим в рамках долгосрочной тенденции восходящее движение к уровням 120,200 или с текущих вернут в баланс 89/103 и далее к уровню 89?

Результаты голосования ЗДЕСЬ: t.me/tradingroomru/3468

Индекс доллара: взяли 5% движения вниз

- 13 августа 2022, 01:32

- |

#DXY

Таймфрейм: 1H

Казалось бы, всего 5% от прошлого прогноза https://vk.com/wall-124328009_24593, но это рынок форекс, где все приличные люди работают с плечами. Очень неплохо удалось проехаться на даунтренде. И, есть ощущение, что мы находимся только в самом его начале.

Я набираю лимитками на откатах небольшую пирамидку с суммарным риском в пределах 1.5-2% к средствам по всем валютным парам развитых стран к доллару.

Запаздывающая индикация

- 28 июля 2022, 15:50

- |

По мере роста ожиданий долговой дефляции центральные банки меняют свою повестку.

Европейский центральный банк вчера повысил учетную ставку на 50 базисных пунктов, что стало первым повышением с 2011 года и превысило ожидаемые многими 25 базисных пунктов. Президент ЕЦБ Лагард заявила на пресс-конференции: «Мы гораздо более гибкие; в том, что мы не предлагаем какую-либо опережающую индикацию». Другими словами, ЕЦБ не в курсе того, что происходит и поэтому они не хотят давать никаких прогнозов. Другие центральные банки, такие как Банк Канады, Банк Англии и Федеральная резервная система США, также отказываются от концепции перспективных указаний, поскольку в наши дни профессиональным игрокам в гольф запрещают свои туры.

Опережающая индикация в Википедии определяется как «инструмент, используемый центральным банком для осуществления своей власти в денежно-кредитной политике, чтобы влиять своими собственными прогнозами на рыночные ожидания относительно будущих уровней процентных ставок». Убеждение, что если центральный банк заранее сообщит о том, что он собирается делать и не преподнесет никаких сюрпризов, это принесет пользу экономике, потому что люди и предприятия будут учитывать это в текущих решениях.

( Читать дальше )

Прогноз по рынку … 24 июля 2022 г.

- 24 июля 2022, 03:42

- |

Всех приветствую…

Сегодня ночью планировал в печать два прогноза — два разных прогноза. Один прогноз по фондовому рынку и второй- это политический прогноз. Авторское видение будущих изменений в Российской Федерации.

Но пока выход только по рынку.

И он как всегда начнётся с первой части. В этой части размышление о жизни, о человеке, о месте человека в природе, о нас всех. И все мы разные. И так было задумано природой. Весь смысл бытия — в противоречии. Вселенское противоречие. Иначе жизнь скучна и теряет смысл, а ведь смысл в поиске того, чего ты не терял.

Вечереет- поют дрозды… Я пишу эти строки сидя на скамейке в своём саду. Вот дерево которое я посадил двадцать лет назад — на верхушке сидит дрозд и поёт… Закат солнца.

В любом случае мы оставляем после себя почерк нашей жизни на этой земле. Я вот смотрю на этого поющего дрозда и у меня вдруг возникает вопрос- а он знает где живёт? А он в курсе, что — это Российская Федерация? Меня даже улыбнуло… В этом что- то есть.

Мы воспринимаем жизнь как серьёзную штуку, мы знаем, что нет лёгких решений и любое простое решение мы усложняем по собственной воле, добавляя в свою жизнь тревогу, страх и безысходность. Дрозд в моём саду свободен. Помните изречение? — свободен как птица…

Нужно иметь смелость сбросить с себя всё, отмахнуться от своих ложных и истинных убеждений как от назойливых мух, и начать жить в свободе от своего разума. Наш разум загоняет нас в кабалу и рамки жизни. Всё это продукт воспитания семьи и общества. В Японии делали харакири и это была норма поведения. Какая норма поведения у нас здесь и сейчас…? В этом месте на планете Земля, где мы живём? На этом островке, под названием Российская Федерация?

Заход солнца, в саду темнеет, пение птиц всё тише и тише…

Может наша всеобщая проблема в том, что мы из своей жизни делаем серьёзное мероприятие, серьёзную историю не имея на это никаких оснований кроме воспитания и прочитанных книг с детства? Может всё проще? И вся наша история жизни- это просто приключение отдельного человека — песчинки вселенной? Может всё таки попроще всё?

Я подкинул себе очередные вопросы для размышления. Вот так и усложняется жизнь…

Нас постоянно со стороны пытаются поставить на место. Есть такое выражение- поставить на место. На какое место? Кто это место определил? Тот кто пытается поставить вас на место? А кто дал ему такое право определять вам место в силу своего воспитания и своего личного мировоззрения? Вот так и происходит насилие над душой свободного в понимании человека. И порой целое общество оболваненное одним индивидуумом готово сжечь на костре одного праведного. Который был прав во всём и видел будущее. Общество не право- это аксиома. Здоровое

Общество не может иметь одно мнение и одно направление. В противном случае это не думающее общество.

Для праведника — он центр вселенной. И вся его жизнь, весь мир вращается вокруг него. Каждому человеку к этому нужно стремиться- чтобы его мир вращался вокруг него. На самом деле так и происходит. И всё, что мы делаем, к чему мы проявляем интерес и к чему мы хотим дотронуться — входит в наш личный мир. И люди в том числе. Это часть нашего мира. И этот мир возник в результате нашего сознания. Нет сознания — нет мира. И ваша жизнь- это ваше сознание. Жизнь без сознания,- это не жизнь, это кома.

И когда мне говорят — не выпячивайся, имей своё место, и живи так как „живут все“, то у меня возникает на всё это отторжение. Кто вам дал право?

В нашем мире существует только то, на что мы обращаем внимание. Внимание вызывает усиление, без нашего внимания предмета нет.

Луна существует только потому, что мы на неё смотрим. Нет сознания- нет луны. И чтобы нам не внушали- если это не входит в наш мир, то для нас это не существует, и ведёт к отторжению.

Есть врата- за ними душа данная вселенной. И сознание — охранник на страже вашего мира…

Задумайтесь над этим… Чтобы не было в вашей жизни- „ а он прошёлся по душе ….“

Мы подходим к завершению первой части. Создавайте свой мир, становитесь центром вселенной, пусть всё вращается вокруг вас. Ваше сознание — охранник нетронутой души. И пока есть сознание, вы единоличный владелец этого мира.

( Читать дальше )

Индекс доллара: что дальше?

- 12 июля 2022, 21:51

- |

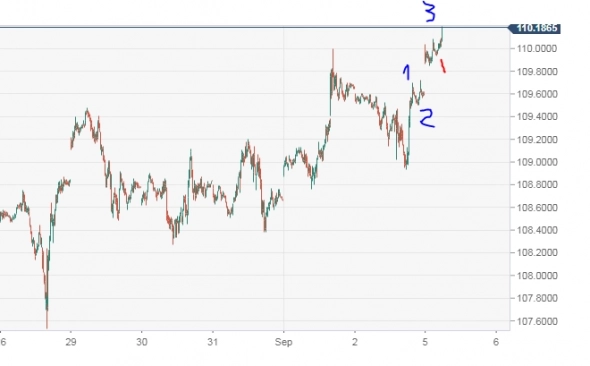

#DXY

Таймфрейм: 4H

Восходящая структура укомплектована, прогноз от прошлого месяца исполнился: https://vk.com/=wall-124328009_24399. Обратите внимание сколько пабликов и экспертов сейчас рассказали вам про паритет доллара и евро — проявление сентимента. Значит, точка смены тренда близко.

Я мог бы найти вам тысячу и один повод почему доллар продолжит дальше укрепляться, но предпочту оставить это болтологам. Эллиоттчик же думает, в первую очередь, о зарождении новых трендов, а вовсе не о кульминации старых — идея с крепким долларом уже отыграна рынком.

Молния! Экстренная встреча руководства ФРС из-за роста инфляции и падении индексов.

- 13 июня 2022, 18:16

- |

Уже сегодня здоровались, Коллеги, поэтому сразу перейдем к делам насущным.

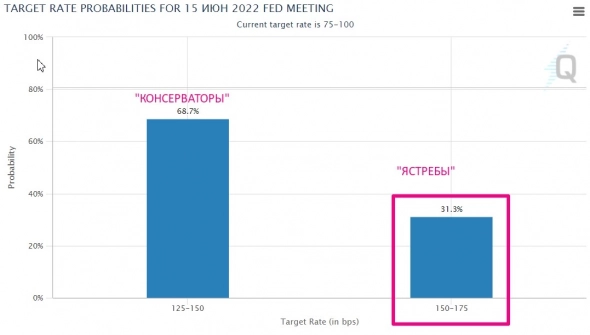

Американские фондовые рынки, крипто токены и валютные соседи перешли сегодня в свободное падение против доллара. Уже созвана срочная встреча ФРС: 🗣🇺🇸

Видимо, товарищи из ФОМС не читают наших прогнозов по доллару :(

Главный вопрос сейчас — как будут останавливать инфляцию?

Основной инструмент сейчас — это повышение ставок.

Уже в десять раз (с 3% до 30%) вырос ястребиный лагерь, ратующий за более мощное повышение ставок на заседании в среду (0,75% против консервативных 0.50%) — данные с сайте CME group. Что-то похожее на предпаническое состояние в Штатах:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал