инвестиции

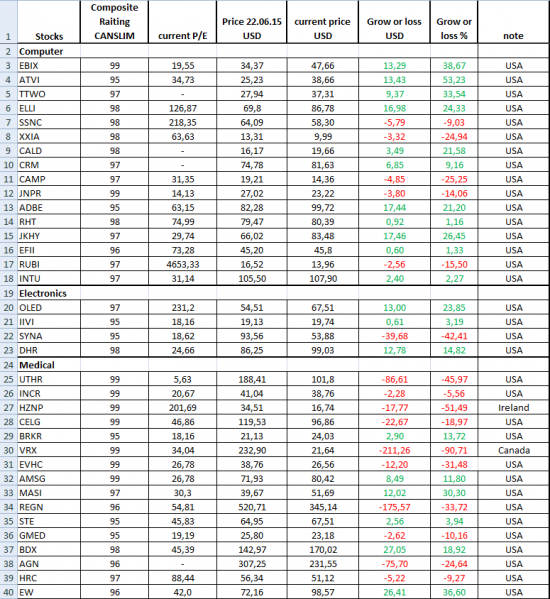

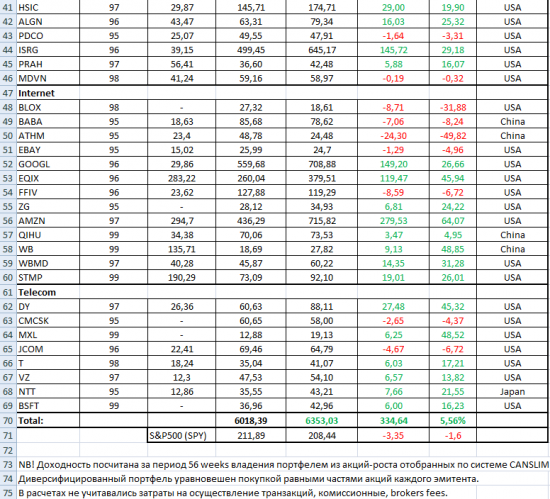

Сравнительный анализ доходности акций роста по системе CANSLIM, сведенных в диверсифицированный портфель с индексом широкого рынка S&P500 (ETF-фонд SPY).

- 23 июня 2016, 19:28

- |

Сравнительный анализ доходности акций роста по системе CANSLIM, сведенных в диверсифицированный портфель с индексом широкого рынка S&P500 (ETF-фонд SPY).

В анализе рассматривались обыкновенные акции компаний, торгующиеся на американском фондовом рынке, доступные к свободной покупке/продаже через любого профессионального участника рынка (брокер).

Как выполнялся подсчет

Кто не в курсе что такое CANSLIM (C-текущая квартальная прибыль; А-ежегодное увеличение прибыли; N-новые продукты, менеджмент; S-предложение и спрос, выпущенные акции плюс большой объем спроса; L-лидер или отстающий; I-институциональная поддержка; M-направление рынка) можно ознакомиться на сайте создателей данной системы, второго крупнейшего бизнес-издания в США Investors Business Daily http:\\investors.com

На самом деле для того, чтобы провести сравнительный анализ мне не пришлось покупать подписку на «алерты IBDs» (примерно 25$/месяц) т.к. я подписан на обычную email-рекламу этого сайта, в ежедневных письмах приходят бесплатные рекомендации с высокими composite rating компаний из ограниченного количества отраслей фондового рынка. В данном случае участвовало только 5 секторов: 16 компаний Computer & Software; 4 компании Electronics; 8 компаний Telecom; 22 компании Medical; 13 компаний Internet. Всего были отобраны 63 компании из них в секторе медиц

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Инвестидея. Сургутнефтегаз.

- 23 июня 2016, 08:59

- |

На сегодняшний день рынок оценивает «Сургутнефтегаз» в 1,5 трлн. руб. или 34 руб. за обыкновенную и 38,76 руб. за привилегированную акции.

Компания одна из немногих на рынке, чьи результаты существенно улучшились вслед за девальвацией российского рубля. Рост чистой прибыли с 2013 г. составил 173%, выручка общества увеличилась на 20%.

Рыночный мультипликатор Р/Е равен 1,98, в то время как средний показатель за последние 10 лет составлял 4,91. Компания оценена в 41% своей балансовой стоимости, ниже только Газпром.

В 2014 и 2015 гг. прибыль из расчета на 1 акцию составила в среднем 22 руб. или 70% ее стоимости.

С точки зрения платежеспособности эмитент является одним из самых надежных на рынке. Оборотный капитал компании может покрыть текущие обязательства 3,7 раз. Долгосрочный же долг составляет всего лишь 7% от собственного капитала компании.

Недоцененность

( Читать дальше )

Привет! Я Паша, мне 24 и я приспешник...

- 21 июня 2016, 00:17

- |

Вопрос про инвестиции.

Написал сюда, потому что в «Задать вопрос» не влезло.

Есть у меня хорошая работа, которая мне нравится. Эта работа генерирует определенный денежный поток которого хватает на жить и на сбережения. И задумался я о своем будущем.

Предисловие

Началось все семь месяцев назад с серии «Богатый папа», потом освежил воспоминания о «Самый богатый человек в Вавилоне». Следующим этапом было открытие брокерского счета в Финаме, успешный выход из сделок по среднесрочной торговли акциями Магнита, Норильского никеля, Черкизово и Лукойла. Потом додумался пойти на бесплатные недельные курсы в Финам для общего развития. Далее книга «Как устроена экономика». Потом брал советы человека называющего себя «Финансовый консультант». Затем открыл для себя смартлаб. Создал резервный фонд под свои риски. Еженедельно заполняю свой финансовый отчет. В неделю выделяю себе сумму на расходы. Не все гладко, но прогресс в контроле за деньгами есть.

( Читать дальше )

Записка инвесторам 19.06.2016

- 20 июня 2016, 18:26

- |

На прошлой неделе, наш фонд LDinvest Swissquote Bank — MAM показал доходность в размере +0,49%. Было совершенно 8 позиций, 7 из которых были закрыты. В целом, в нашем портфеле мы продолжаем держать открытые позиции по российскому рублю.

Прошлая торговая неделя запомнится многим инвесторам на долго. Мы были свидетелями ключевых событий, которые преподнесли сюрприз многим участникам рынков. Но увы, основное внимание стоило уделить негативным фундаментальным факторам, которые произошли в связи с приближением «Брекзита» Великобритании. Покушение и убийство депутата Либеральной партии Джо Кокс, однозначно вызвало хаотическое движение на рынках. Основная моя задача, как управляющего, выступала лишь в одном — сохранить ту прибыль, которая была заработана изначально за первый рабочий день (понедельник).

Окончание недели было на так званной «мажорной ноте». К примеру, запомнилось восстановление рынка нефти на 7% и рекордный рост британского фунта за последние года. В целом же, тенденции на валютном рынке склоняются вновь к росту спроса на рисковые активы. Но, в этот четверг, нас ждет роковое событие 2016 года — «Брекзит». Потенциальный выход Великобритании с состава ЕС несет в себе огромные риски, которые могут вызвать новый экономический кризис.

( Читать дальше )

Мысли по итогам понедельника.

- 20 июня 2016, 17:37

- |

Риски выхода Великобритании из ЕС сходят на нет.

После убийства британского депутата, ожидания относительно итогов предстоящего референдума несущественно, но изменилась. Согласно последним опросам, которые были проведены после убийства Джо Кокс, количество сторонников за членство Великобритании в ЕС выросло на 3%. А вот согласно букмекерским ставкам, вероятность выхода Британии из ЕС, снизилась с пиковой отметки в 44%, которая была до трагического события, до отметки 28%. Стало ли это убийство случайностью, или это всё ставки в большой политике, мы вряд ли узнаем, но, возможно, именно это событие предрешило дальнейшую судьбу Великобритании и всей Еврозоны.

Ещё в пятницу на всех европейских площадках мы видели существенное закрытие коротких позиций. А в понедельник, после публикации новых данных соц. опросов, практически все европейские фондовые рынки оказались во власти эйфории. Пока некоторые ещё гадают, чем закончится предстоящий референдум, фондовые рынки уже сделали однозначную ставку на позитивный исход. По итогам понедельника, европейские площадки показали рост, в пределах 3-3.5%.

( Читать дальше )

Расчет мультипликаторов P/E(EPS), P/B(BV), P/S, ROE

- 17 июня 2016, 09:29

- |

В предыдущей части Расчет мультипликаторов – часть 2: подготовка данных мы рассмотрели процесс подготовки данных для последующего расчета мультипликаторов. Теперь настало время заняться самим расчетом.

Расчет мультипликаторов P/E(EPS), P/B(BV), P/S, ROE.

Данные мультипликаторы выделены в одну группу, т.к. расчет по ним достаточно простой и состоит из одного действия.

Однако прежде, чем начать, стоит оговориться. Мультипликаторы всегда отражают годовой показатель. То есть если мы обладаем данными только за 3 квартала, нам нужно либо добавить в оценку прогнозируемый 4 квартал, либо взять данные по 4 кварталу из прошлого года и т.п. Отсюда следует, что значение мультипликатора может быть фактическим, а может быть прогнозируемым.

В нашей оценке мы будем использовать фактические значения.

- Данные о бухгалтерской отчетности публичной компании можно взять либо с ее официального сайта со страницы раскрытия информации, либо со специального сервиса, такого как http://www.e-disclosure.ru/

- Скачаем бухгалтерские отчеты по Сбербанку и РКК Энергия с данных ресурсов за последний доступный период.

3. Выписываем значения таких параметров как чистая прибыль (отчет о финансовых результатах), Пассив (балансовая стоимость кампании) – бухгалтерский баланс, раздел 3, а также размер выручки из отчета о финансовых результатах.

Рассчитаем коэффициенты (не забудьте учесть единицу измерения из бухгалтерского отчета, в нашем случае это тыс. рублей):

| Компания | Капитализация | Прибыль | Выручка | Пассив | P/E | P/S | P/B | ROE, % |

| Сбербанк | 2751067425400,00 | 218 387 307 000 | 926 706 095 000 | 2 328 152 606 000 | 12,6 | 2,97 | 1,18 | 9,38 |

| РКК Энергия | 4034205060,00 | 590 324 000 | 38 519 864 000 | 11 039 124 000 | 6,83 | 0,10 | 0,37 | 5,3 |

Отдельно вычислим EPSи рост EPSв сравнении с 2014 и 2015 годом.

| Компания | Кол-во об. акций | Прибыль 2014 | EPS 2014, руб. | Прибыль 2015 | EPS 2015, руб. | Рост EPS, % |

| Сбербанк | 21 586 948 000 | 311 212 961 000 | 14,4 | 218 387 307 000 | 10,11 | -29% |

| РКК Энергия | 1 123 734 | 1 млрд убытка | -889,89 | 590 324 000 | 525,3 | -159% |

Ну вот, основные показатели есть, осталось рассчитать последний: EV/EBITDA.

Данный показатель сложный, т.к. чтобы рассчитать его, нужно сначала вычислить сами EVи EBITDA. Помогут нам в этом все те же отчеты компаний.

| Компания | Капитализация | Долг (кр. + долг.) | Наличность | EV | Прибыль от реализации | Амортизация | EBITDA |

| Сбербанк | 2 751 067 425 400,00 | 20 378 763 487 000 | 732 789 740 000 | 22397041172400,00 | 306899927000,00 | 43 625 000 | 306943552000,00 |

| РКК Энергия | 4 034 205 060,00 | 75 198 623 000 | 11 001 503 000 | 68231325060,00 | 1 634 333 000 | 440 299 000 | 2 074 632 000 |

EV = Рын. Капитализация + долг. Долг + кратк. Долг – наличные.

EV/EBITDA(РКК) = 32,9

Долг/EBITDA(РКК) = 36,25

EV/EBITDA(Сбербанк) = 70,28

Долг/EBITDA(Сбербанк) = 66,39

По финансовым компаниям и банкам, показатель EBITDAкак правило не считается, в связи со спецификой бизнеса, и чаще индикатором оценки банков становится как раз показатель ROE. Поэтому в нашем случае расчет EBITDAзачеркнут и возможно ошибочен, т.к. в случае с банками требует более детального разбора.

Тем не менее, по РКК Энергия мы произвели полный расчет. Осталось лишь дополнить таблицу данными по компании QIWI – возьмем их с сайта finviz.com.

Получаем в итоге:

| Компания | P/E | P/S | P/B | РостEPS | EV/EBITDA | Долг/EBITDA | ROE |

| QIWI | 8,04 | 2,38 | 1,92 | -3,5% | Нет данных | Нет данных | 28,7% |

| Сбербанк | 12,60 | 2,97 | 1,18 | -29% | 70,28 | 66,39 | 9,38% |

| РКК Энергия | 6,83 | 0,10 | 0,37 | -159% | 32,89 | 36,25 | 5,35% |

На этом все! Наш расчет закончен, также к нему прилагается excel файл со всеми цифрами и формулами – скачивайте и пользуйтесь.

Ну а давать оценки по полученными нами прогнозам мы не будем, т.к. как я уже писал, по мультипликаторам нужно сравнивать компании из одних отраслей.

Успехов в инвестировании!

Титан фармрынка Merck & Co. вырос в цене

- 17 июня 2016, 08:58

- |

Вчера акции компании Merck & Co. (MRK) выросли на 2,51% (+$1,41) и закрылись на отметке $57,50. Капитализация компании составляет почти $160 млрд. Объем торгов составил 22 млн акций против средних 8,5 млн.

Merck & Co. — ведущий мировой лидер на фармацевтическом рынке, занимается производством широкого спектра рецептурных препаратов многих терапевтических классов. Штаб квартира компании находится в Нью Джерси. В штате работает 68 тысяч человек.

Рейтинги компании от IVAO:

Научный рейтинг:

Финансовый рейтинг:

Итоговый рейтинг

( Читать дальше )

Инвестиции в рублевые активы на долгосрочную перспективу

- 16 июня 2016, 13:11

- |

http://www.forbes.ru/finansy/regulirovanie/322721-...

Игра на падении: куда лучше вложить средства в эпоху низких процентных ставок

Неизбежное снижение процентной ставки Банка России на фоне продолжающегося снижения инфляции означает, что вновь должны стать интересными вложения в недвижимость и акции отечественных компанийВ прошлую пятницу Банк России впервые за последние три квартала, начиная с 3 августа 2015 года, понизил ключевую процентную ставку. На этот раз важнейший монетарный индикатор был снижен сразу на 0,5 процентных пункта, то есть два стандартных (по 0,25 п.п.) «шага», до 10,5% годовых.

Для многих участников рынка решение регулятора не стало неожиданностью. Ранее ЦБ многократно озвучивал опасения, не позволяющие ему снизить ставку: возможный разгон инфляции на фоне начавшегося небольшого ускорения темпов роста номинальных зарплат населения, эффекта «перекладывания» на динамику цен последствий ослабления рубля на фоне падения цен на нефть в первом квартале и риски, связанные с динамикой расходования средств бюджета (в том числе на пенсии) в преддверии выборов. К началу июня стало ясно, что данные опасения по большей части не подтвердились. В частности, из-за сильного отскока вверх цен на нефть и укрепления курса рубля во втором квартале, а также сохранения высокого уровня склонности населения к сберегательному потреблению.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал