инвестиции

Торговая идея $YNDX

- 09 марта 2017, 00:55

- |

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Абхазская сказка про медведя-инвестора

- 07 марта 2017, 10:47

- |

Шёл медведь весной по лесу и увидел кизиловое дерево в цвету. Сел он под ним и говорит:

— Вот я вдоволь наемся кизила, когда он созреет!

А чтобы кто-нибудь не похитил плоды, медведь устроился под деревом и стал его сторожить.

Однажды около этого дерева проходил другой медведь, еле передвигая лапы после сытной еды. Тут добровольный сторож заревел и стал отгонять сородича от кизила.

— Чего ты гонишь меня от дерева, а сам валяешься под ним? — спросил пришедший.

— Видишь ли, — ответил запасливый медведь, — вот уже кизил кое-где начинает краснеть. Почуяв, что плоды созревают, ты явился сюда и хочешь отнять их у меня и съесть. Но знай, что только через мой труп ты подберёшься к дереву. Проходи лучше сторонкой.

— Дурень ты! — сказал ему сытый медведь.

— Не первый раз я тебя здесь вижу, но раньше никак не мог понять, почему ты неотлучно торчишь под деревом. Теперь ясно, что из жадности ты лишился вкусной пищи. Пока ты здесь сидел, уже созрели смородина, фундук, вишня и другие ягоды. На что мне твой недозревший кизил! Я и так наелся до отвала и бреду к берлоге, чтобы хорошенько выспаться. А ты, небось, не только моришь себя голодом, но и глаз не смыкаешь, охраняя дерево. Скоро от тебя останутся только кожа и кости, ты сдохнешь, и ветер посыплет тебя спелым кизилом…

Сытый медведь рявкнул и пошёл дальше, грузно переваливаясь.

А запасливый медведь остался под кизиловым деревом, завидуя сытому и не зная, что ему ответить.

Сказка ложь, да в ней намек — всем инвесторам урок…

Инвестиции в IT-медицинский проект DocPromo

- 06 марта 2017, 21:24

- |

Нашел хороший проект для инвестиций, кому интересно поучаствовать деньгами или просто получить медицинские услуги со скидкой 30%, читайте описание:

DocPromo – единая медицинская карта, предоставляющая скидку 30% в клиниках Москвы.

Сайт компании: https://docpromo.ru/

Приобретая карту DocPromo клиент становится участником программы DocPromo и имеет ряд преимуществ:

- Возможность обращаться в платную клинику за получением качественной медицинской помощи на льготных условиях. (скидка 30% по карте).

- Приоритетное обслуживание в клинике.

- Получение необходимой информации по врачам, их специализациям и другой контактной информации от сервиса DocPromo.

- Заботу со стороны сервиса DocPromo, получение рассылки с полезной информацией на медицинскую тематику, запись к врачам онлайн.

Проект DocPromo, развивается и перспективен по ряду причин:

- Бизнес модель заимствована за рубежом.

- Проект работает на растущем рынке.

- Не имеет аналогов в РФ.

- Экономически эффективен.

- Является альтернативой ДМС.

( Читать дальше )

Сенсационное видео! Акции и Грааль! iPhone 7 в подарок!

- 06 марта 2017, 20:58

- |

Ростелеком - краткий обзор по итогам 2016 года.

- 06 марта 2017, 19:40

- |

Некоторые цифры и рассчитанные мультипликаторы

— Прибыль сократилась на 17% с 14.4 млрд до 12.2

— Показатель ROE 4.92%

— Показатели P/E и EV/EBITDA высокие, что говорит о перекупленности компании.

Из явных плюсов — хорошие и регулярные дивиденды.

Как итог, думаю не ошибусь, если скажу, что Ростелеком интересна исключительно из дивидендной стратегии. В этоп плане вполне неплохо иметь акции данной компании в портфеле на многие года. С точки зрения недооцененности, компания не является явно перекупленной, но и недооцененной ее также нельзя назвать.

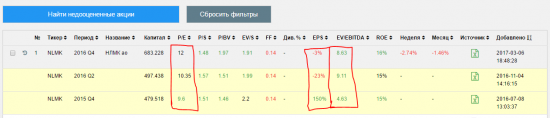

НЛМК - итоги года и интересное наблюдение от financemarker

- 06 марта 2017, 19:01

- |

Я уже расчитал по данным отчета мультипликаторы и вот какие наблюдений. В целом, если рассматривать конкретный отчет мы видим

— совсем незначительное падение прибыли -3%

— возросший собственный капитал компании (с 311 млрд. до 382 млрд.)

— и средние (скорее лучше средних) значения мультипликаторов. Неплохой показатель ROE - 16%.

Однако имея на динамику изменения мультипликаторов и их исторические показатели, вырисовывается немного иная картина.

В исторической перспективе мы видим, что такие ключевые показатели как P/E и EV/EBITDA по факту заметно ухудшились, что конечно говорит не в пользу компании. Думаю это сигнал о том, чтобы дважды подумать, прежде чем добавить акции этой компании в портфель.

Понятно, что данное изменение мультипликаторов произошло на фоне роста акций, без соответствующего роста прибыли. Другими словами можно сказать, что сейчас акции НЛМК перекуплены.

Аналитический обзор компании «Интер РАО ЕЭС»

- 05 марта 2017, 12:39

- |

О компании: Группа «Интер РАО» — диверсифицированный энергетический холдинг, управляющий активами в России, а также в странах Европы и СНГ.

Деятельность группы охватывает:

- Производство электрической и тепловой энергии

- Энергосбыт

- Международный энерготрейдинг

- Инжиниринг, экспорт энергооборудования

«Интер РАО» — единственный российский оператор экспорта-импорта электроэнергии. География поставок включает Финляндию, Белоруссию, Литву, Украину, Грузию, Азербайджан, Южную Осетию, Казахстан, Китай и Монголию.

ПАО «Интер РАО» управляет энергосбытовыми компаниями — гарантирующими поставщиками в 12 регионах России. «Интер РАО» также владеет компаниями — поставщиками электроэнергии крупным промышленным потребителям.

Стратегия «Интер РАО» направлена на создание эффективного международного диверсифицированного холдинга, присутствующего во всех ключевых конкурентных сегментах электроэнергетики. Реализация стратегии позволит «Интер РАО» к 2020 г. войти в десятку крупнейших мировых энергетических компаний.

( Читать дальше )

Прямые инвестиции - иной путь, иная логика

- 04 марта 2017, 09:35

- |

С портфельными всё предельно ясно. Вот я свои гроши инвестирую в компании, ориентируюсь на те же дивиденды, т.е. меня волнует только прибыль. Более того, крутая ТНК (транс национальная компания), к примеру, проинвестировала в российскую компанию. При этом, доля ее участия в акционерном капитале менее 10% — т.е. даже до миноритарной не доведена. Такие инвестиции так же будут считаться «портфельными» и соответственно отображаться в бухгалтерской отчётности ТНК. А теперь про ПИИ:

ПИИ уже дают возможность контролировать объект инвестирования, влиять на его деятельность. Совсем другая заинтересованность появляется. Та же иностранная компания, получив 20% в отечественной, совсем по-другому может относиться к такому активу: тут и передача технологий, и займы и прочее.

Моя идея заключается в отборе компаний, которые могут быть объектом прямых инвестиций. Если произойдёт такое событие, то капитализация отечественной компании резко вырастет, прежние уровни можно будет считать историей. Тут мы можем вспомнить оао «Калина», Вимм-Билль-Данн… Правда это уж самые шикарные примеры, когда резко менялся мажоритарный акционер.

( Читать дальше )

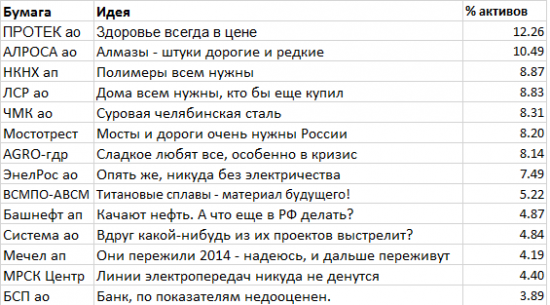

Умеренно рисковый портфель - идеи Питера Линча, дивиденды и недооцененные компании

- 03 марта 2017, 15:47

- |

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал