долг

17 признаков глобальной рецессии звучат пугающе

- 23 октября 2024, 14:10

- |

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:1) Ужесточение условий кредитования. Банки видят приближение рецессии и начинают создавать денежную подушку безопасности, накапливать ликвидность, снижать риски в портфелях (уроки Bear Sterns).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 39 )

Размещение ОФЗ провалилось

- 16 октября 2024, 00:11

- |

Сегодня Минфин России впервые в этом году не предложил на аукционе облигации с фиксированным купоном (ОФЗ-ПД). Вместо этого, инвесторам было предложено два выпуска с переменным купоном.

В итоге, один из аукционов признан несостоявшимся, а на втором привлечено лишь 5 из 100 запланированных миллиарда рублей.

Фактически, аукцион можно считать провалившемся, поскольку из-за низкого интереса инвесторов, привлечено лишь 2,5% планируемых заимствовать средств.

Могу предположить, что всё дело в том, что на фоне увеличившегося дефицитного бюджета РФ на будущий год, не утихающей инфляции, инвесторы просто уверены в продолжении ужесточения монетарной политики ЦБ.

П.С. я продолжаю не инвестировать в облигации (неоднократно писал о причинах).

Время от времени, руки сами невольно тянутся к облигациям, но я бью себя по рукам и продолжаю НЕ инвестировать в облигации (хотя ставки и кажутся весьма привлекательными… пока).

10.10.2024 Станислав Райт — Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно.

( Читать дальше )

⚡️ Европлан (LEAS) | На рынке лизинга начинаются проблемы

- 15 октября 2024, 10:53

- |

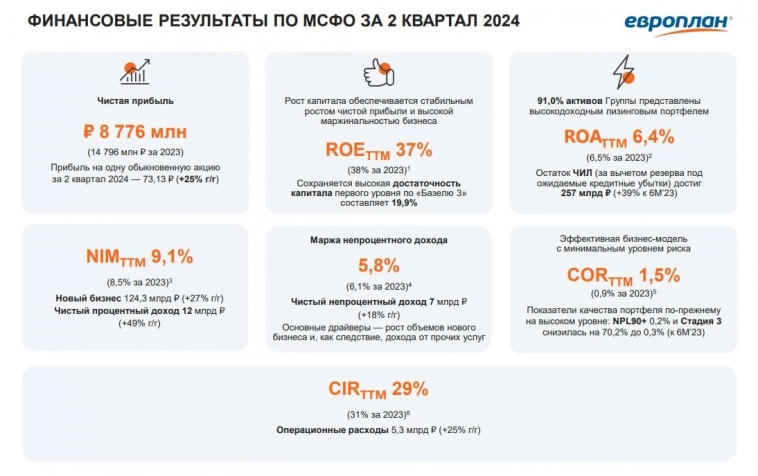

▫️Капитализация: 78,3 млрд ₽ / 652₽ за акцию

▫️Чистый % доход ТТМ: 21,6 млрд ₽

▫️Чистый непроцентный доход ТТМ:13,8 млрд ₽

▫️Чистая прибыль ТТМ:16,6 млрд ₽

▫️P/E ТТМ:4,7

▫️P/E fwd 2024:5,2

▫️P/B: 1,4

▫️fwd дивиденды 2024:8-9%

👉 Отдельно выделю результаты за 1П2024г:

▫️Чистый % доход: 12 млрд ₽ (+61,3% г/г)

▫️Чистый непроцентный доход:7 млрд ₽ (+18,4% г/г)

▫️Чистая прибыль: 8,8 млрд ₽ (+25,3% г/г)

✅ Операционные расходы за отчётный период выросли всего на 25% г/г до 5,3 млрд рублей. Соотношение операционных расходов к доходам (CIR TTM) — 29% против 31% в 2023г.

👉 Прогноз по чистой прибыли в 2024г был пересмотрен. Теперь менеджмент ожидает негативный эффект от повышения ставки по налогу на прибыль в 2,5 млрд рублей + 1,5 млрд от эффекта более продолжительного периода высоких % ставок. Соответствующие резервы необходимо будет делать во 2П2024г.

❌ Доля непроцентного дохода опустилась до 36,9%, минимум с 2020г. Маржинальность прочих доходов также сокращается: 5,8% в 1П2024г против 6,2% годом ранее. Продавать дополнительные услуги становится труднее по мере роста конкуренции при общем замедлении рынка.

( Читать дальше )

⚡️ГК Элемент | Что происходит с компанией после IPO?

- 09 октября 2024, 10:32

- |

▫️Капитализация: 80,9 млрд ₽ / 0,1723₽ за акцию

▫️Выручка ТТМ: 40,3 млрд ₽

▫️EBITDA ТТМ:9,6 млрд ₽

▫️скор. ЧП ТТМ: 4,9 млрд ₽

▫️скор. P/E ТТМ: 16,6

▫️fwd дивиденды 2024: 2-2,5%

👉 Отдельно выделю результаты за 1П 2024г:

▫️Выручка: 19,9 млрд ₽ (+29,3% г/г)

▫️EBITDA: 5,6 млрд ₽ (+20% г/г)

▫️скор. ЧП: 3,5 млрд ₽ (+24,4% г/г)

✅ После проведения IPO, объём денежных средств на балансе группы вырос до 36,4 млрд рублей (включая 22 млрд средств целевого использования). Чистый долг снизился сразу до 2,3 млрд рублей при ND/EBITDA = 0,2.

Долговая нагрузка теперь несущественная, тем более, что 51% займов имеют льготную средневзвешенную ставку 1,8%. Средняя стоимость всего долга сейчас всего 9,2%.

✅ С 2025г Элемент планирует начать выпуск компонентов базовых станций 4G и 5G. Учитывая, что с 2028г вступает запрет на использование сотовыми операторами иностранных базовых станций, новый продукт будет более чем востребован.

👆Капитальные затраты в 1П2024г выросли на 82,8% г/г до 5,2 млрд рублей. На уровне свободного денежного потока компания получила убыток в 6,8 млрд рублей. Однако, рост инвестиций ожидаемый и никаких проблем не представляет, если учитывать что он во многом покрывается льготными кредитами.

( Читать дальше )

Частный нефинансовый долг по странам мира

- 26 сентября 2024, 08:11

- |

Лидерами по долгу частного нефинансового сектора относительно ВВП среди крупных стран являются не США и Еврозона (по 149% к ВВП) и даже не Великобритания (142%) с Австралией (171%), а Китай, имеющий долговую нагрузку в рекордные 205% от ВВП, и Корея с сопоставимым долгом в 204%.

Под долгом частного сектора понимаются обязательства в кредитах и облигациях для нефинансовым компаний и населения, выраженные в нацвалюте и иностранной валюте, как среди внутренних, так и внешних кредиторов / инвесторов.

Способность нефинансового сектора (прежде всего компаний) обслуживать свои обязательства зависит от комплексного взаимодействия следующих факторов:

• Темпы роста доходов и уровень маржинальности бизнеса;

• Уровень развития финансовой системы;

• Институционализация основных инвесторов, позволяющих консолидированно; абсорбировать и удерживать избыточные финансовые потоки по приоритетной группе эмитентов;

• Доступ к международному рынку капитала;

• Структура долга (по срочности, валютной структуре и национальной принадлежности).

( Читать дальше )

Аэрофлот представил операционные результаты за август 2024 г. — идём на взлёт. На горизонте дивиденды?

- 25 сентября 2024, 09:55

- |

Ключевые результаты Группы Аэрофлот в августе 2024 г.:

✈️ Объём перевозок увеличился на 13,4% по сравнению с августом 2023 г. и составил 5,9 млн пассажиров.

✈️ На внутренних линиях перевезено 4,7 млн пассажиров, на 10,4% больше, чем в августе 2023 г.

✈️ На международных линиях перевозки выросли на 27,5%, до 1,2 млн пассажиров.

✈️ Пассажирооборот увеличился на 15,8%, предельный пассажирооборот — на 13,5%.

✈️ Процент занятости пассажирских кресел составил 93,6%, увеличившись на 1,9 п.п. год к году; на внутренних линиях показатель вырос на 1,1 п.п. и достиг 94,1%.

Низкая база 2023 г. даёт о себе знать, по сути компания «обязана» показывать результаты на десятки % лучше, чем годом ранее. В финансовом блоке это тоже отражается, компания вышла на прибыль, но благодаря разовым эффектам и помощи государства, об этом тоже не стоит забывать. Главное, что нужно знать о компании:

✈️ Эмитент зависим от государства (доля в 73,8% находится на счетах ФНБ). Аэрофлот провёл две доп. эмиссии, последнею в июле 2022г., в результате которой было размещено 1,5 млрд обыкновенных акций, как итог собственный капитал компании продолжает оставаться в отрицательной зоне и составляет -44,1₽ млрд.

( Читать дальше )

Почему инвестиции в бизнес выгоднее депозитов и облигаций?

- 18 сентября 2024, 23:06

- |

Бизнес, доля в бизнесе — это реальный актив.

Доля в публичном бизнесе выражена в акциях.

Владеешь акцией — владеешь долей в бизнесе. Владеешь долей в бизнесе — имеешь право на долю дохода от деятельности бизнеса.

Успешный бизнес по определению приносит больший доход, чем сдача в аренду недвижимости или доход от депозита или облигаций.

Вложить деньги в депозиты или в облигации — это по сути дать в долг бизнесу. В случае депозита, банк становится посредником между инвестором и бизнесом, и, конечно, неплохо на этом зарабатывает.

Даже если деньги, вложенные в депозиты или облигации, идут на потребительские и ипотечные кредиты физическим лицам, то выплата их так же зависит от успешности бизнеса. Если бизнес не успешен, то не будет зарплат, если не будет зарплат, то не будет выплат по кредитам.

Бизнес будет брать деньги в долг, арендовать недвижимость, платить зарплаты только в том случае, если он сможет получить прибыль сверх этих затрат.

Иначе, зачем бизнесу такая деятельность, которая сопряжена со сложной организацией бизнес процессов, уплатой налогов и различными рисками: коммерческими, корпоративными, инфраструктурными и т.д.?

( Читать дальше )

Почему мы внимательно следим за рынком мусорных облигаций в Европе (перевод с elliottwave com)

- 18 сентября 2024, 14:09

- |

Европейский рынок мусорных облигаций рушится. Наш августовский Global Market Perspective подробно описывает:

Европейский рынок мусорных облигаций рушится. Наш августовский Global Market Perspective подробно описывает:Европейский ажиотаж вокруг мусорных облигаций достиг своего апогея 8 января 2022 года. Именно тогда инвестиции в индекс Bloomberg European High-Yield Index достигли исторического максимума в 492 миллиона евро. Как показано ниже, 24-летний рост образовал достаточно хорошо сформированную импульсную волну, которая находилась в параллельном трендовом канале, определенном Эллиоттом. Пик 2022 года также совпал с сильным ростом доходности 10-летних облигаций Германии, которая с мая 2019 года по февраль 2022 года находилась ниже нуля. По нашему мнению, двух с половиной летняя распродажа на 20%, изображенная в правой части графика, не корректирует старый восходящий тренд, а скорее начинает новый нисходящий тренд, который в конечном итоге нанесет ущерб корпоративному долгу. Учитывая тесную связь рынка мусорных облигаций с финансовым кризисом, мы внимательно следим за этим рынком.

( Читать дальше )

Статистика, графики, новости - 18.09.2024 - цены на квартиры пошли вниз!

- 18 сентября 2024, 05:08

- |

— Как там дела с месячной инфляцией?

— Кто на свете всех богаче?

— Что не так с немецкими компаниями?

— Юра, мы всё прое

Доброе утро, всем привет!

Сегодня вечером ожидаем свежие данные по недельной инфляции в родной стране. А поэтому сейчас несколько слов об инфляции в родной стране.

По итогам августа годовая инфляция в РФ составила 9,05%.

В расчетах текущей годовой инфляции есть свои нюансы, которые надо понимать, дабы не радоваться или обёртываться в простыню раньше времени. Но об этом в другом посте.

( Читать дальше )

ТОП-5 должников на Мосбирже. Кому ХУЖЕ ВСЕХ при высоких ставках?

- 17 сентября 2024, 20:40

- |

В прошлую пятницу нам жахнули ставочку 19%, и есть вполне осязаемый риск того, что осенью мы-таки получим красивую круглую цифру 20%. Что будет дальше, в 2025-м — пока что в «тумане инфляции» (по аналогии с «туманом войны»), т.е. сложно прогнозируется.

🤔Но одна вещь неоспорима — хуже всего себя продолжат чувствовать те компании, которые успели обвешаться долгами. Давайте посмотрим, кто стремительно идёт ко дну, и от каких компаний в данный период инвестирования возможно стоит держаться подальше.

Подпишитесь на мой авторский телеграм-канал, чтобы быть в курсе самых интересных биржевых новостей и стратегий. Там все подборки, актуальная инфа и инвест-юмор.

👀На что смотрим?

Закредитованность компании можно оценивать по-разному. Можно взять для сравнения общий долг (сумму всех обязательств) или чистый долг (обязательства минус деньги и денежные эквиваленты на балансе). Можно сравнить долговую нагрузку, которая обычно считается как отношение чистого долга к EBITDA, OIBDA. Можно также использовать Debt Ratio, т.е. разделить сумму долга на размер собственных активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал