SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666

17 признаков глобальной рецессии звучат пугающе

- 23 октября 2024, 14:10

- |

Корреспондент Уилсон Р. Логан любезно поделился своим списком из 17 индикаторов глобально синхронизированной рецессии. На мой взгляд, каждый из них — это громко звенящий тревожный колокол. Как выразился Уилсон, «рецессии имеют очень четкие индикаторы. Мы все знали, что она приближается, и у всех нас было много времени, чтобы подумать об этом». Для контекста напомним, что мировая экономика — это тесно связанная, высокоинтегрированная система, что означает, что сбои в одной подсистеме быстро распространяются по всей системе. Сбои, как правило, усиливают друг друга, создавая каскадный эффект, похожий на лавину: все выглядит совершенно стабильным, пока весь склон горы не обрушится.

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:

1) Ужесточение условий кредитования. Банки видят приближение рецессии и начинают создавать денежную подушку безопасности, накапливать ликвидность, снижать риски в портфелях (уроки Bear Sterns). 2) Растет число неудачных сделок РЕПО.3) Волатильность на рынке японских векселей.4) Инверсия краткосрочного спреда.5) Сжатие спреда свопов.6) Инверсия календарного спреда срочного SOFR и EURIBOR.7) Инверсия кривой доходности 2-10.8) Падение отработанных часов, общая компенсация.9) Падение цен на нефть.10) Падение отпускных цен.11) Отрицательные настроения по опросу ISM.12) Отрицательные настроения по опросу потребителей Мичиганского университета.13) Рост задолженности по кредитным картам.14) Контанго на кривой фьючерсов WTI.15) Падение стоимости кредитов нефинансовым корпорациям (НФК) (см. 1).16) Расхождение ВВП и ВНД.17) Накопление рабочей силы.(Примечание CHS: например, в Японии, если вы хотите уйти со своей отвратительной, низкооплачиваемой работы с жестоким начальником, вам сначала придется найти замену)

Спасибо, Уилсон, за то, что поделились вашим исчерпывающим списком показателей глобальной рецессии. Для дополнительного контекста давайте обратимся к двум графикам. Первый — моя перевернутая пирамида долга и располагаемого дохода. Эта связь между стоимостью обслуживания долга и тем, сколько денег остается после оплаты основных расходов (еда, коммунальные услуги, жилье и т. д. или издержки производства), является инвариантной к масштабу, то есть она работает одинаково для отдельных лиц, домохозяйств, малого бизнеса, глобальных корпораций и национальных государств. Если доход, оставшийся после оплаты основных расходов, уменьшается, а долг и стоимость обслуживания долга растут, организация разоряется и рушится в пух и прах. Что касается домохозяйств, поскольку инфляция лишает их покупательной способности доходов, они все чаще обращаются к долгам, чтобы заполнить разрыв между наличными деньгами, которые доступны для трат, и тем, что они хотят потратить. Когда процентные ставки падают или близки к нулю, увеличение долга кажется устойчивым. Но если процентные ставки растут, долг быстро становится невыносимым. У так называемых зомби-корпораций есть один ловкий трюк, чтобы выжить, несмотря на их разлагающиеся финансовые показатели: они переводят свой долг с более высокими процентами в более крупный долг с более низкими процентами. Поскольку сумма, необходимая для обслуживания долга, остается прежней, они могут продолжать свой веселый путь, пока следующее рефинансирование не восполнит их денежный расход. Все это очень весело, пока банки не отказываются давать им больше денег, и процентные ставки не растут. Опять же, это масштабно-инвариантно: пока потребитель может воспользоваться другой кредитной картой, корпорация может пролонгировать свой долг по более низким ставкам, страны могут продавать больше казначейских облигаций, тогда все хорошо. Но как только кредит ужесточается и ставки растут, динамика меняется на противоположную, и банкротство становится единственным оставшимся «решением». Неплатежеспособность и списание всех долгов — это, конечно, решение для заемщика/должника, но катастрофа для кредитора/инвестора, который получает гроши на доллар, а остальное — полная и окончательная потеря активов/богатства.

У так называемых зомби-корпораций есть один ловкий трюк, чтобы выжить, несмотря на их разлагающиеся финансовые показатели: они переводят свой долг с более высокими процентами в более крупный долг с более низкими процентами. Поскольку сумма, необходимая для обслуживания долга, остается прежней, они могут продолжать свой веселый путь, пока следующее рефинансирование не восполнит их денежный расход. Все это очень весело, пока банки не отказываются давать им больше денег, и процентные ставки не растут. Опять же, это масштабно-инвариантно: пока потребитель может воспользоваться другой кредитной картой, корпорация может пролонгировать свой долг по более низким ставкам, страны могут продавать больше казначейских облигаций, тогда все хорошо. Но как только кредит ужесточается и ставки растут, динамика меняется на противоположную, и банкротство становится единственным оставшимся «решением». Неплатежеспособность и списание всех долгов — это, конечно, решение для заемщика/должника, но катастрофа для кредитора/инвестора, который получает гроши на доллар, а остальное — полная и окончательная потеря активов/богатства.

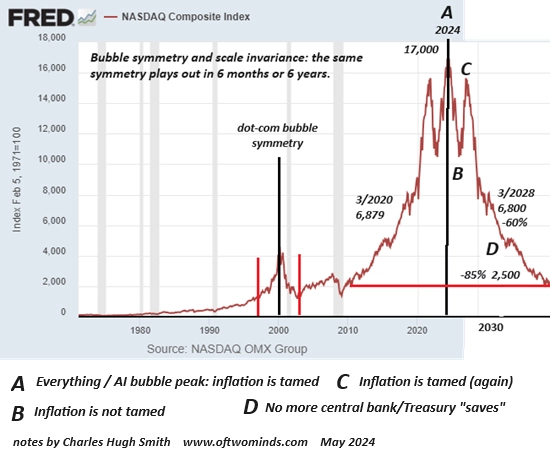

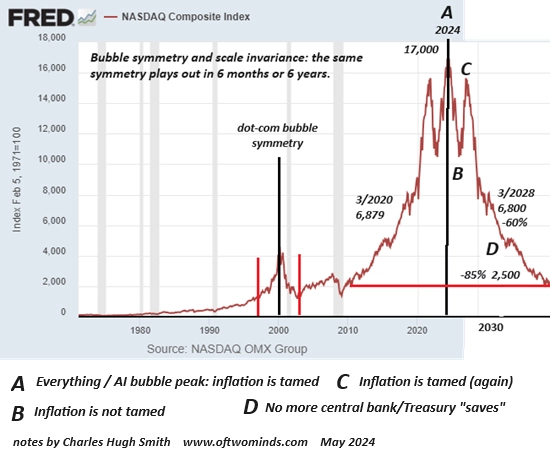

Далее, давайте обратимся к «невозможному», т. е. пузырям, лопающимся с крайними предубеждениями. Откуда мы знаем, что пузырь — это пузырь? Если дефляция пузыря объявлена «невозможной». Например, сегодняшний глобальный пузырь всего. Да, да, пузырь всего не может лопнуть с крайними предубеждениями, он будет расширяться вечно, потому что (вставьте ФРС Put, ИИ, марсианский Центральный банк quatloos и т. д.). История имеет странное, обескураживающее пренебрежение к «лайкам», мнениям и прогнозам бесконечного роста, и поэтому ясно, что все пузыри лопаются. Пузыри лопаются с жуткой симметрией, падая примерно в том же масштабе времени и с той же скоростью, что и их подъем. Таким образом, мы можем спрогнозировать крах Пузыря Всего с некоторой уверенностью. Или мы можем отмахнуться от 17 громко звенящих индикаторов и основывать нашу уверенность в вечном расширении всего на ФРС Put, ИИ или марсианском Центральном банке quatloos. Подойдет практически все; важно только, чтобы постоянно высокое плато переоценки и финансовой фантазии представлялось неизбежным. Умные деньги, конечно, продают, поскольку звенящие индикаторы — это колокола к ужину, возвещающие о том, что пир последствий подан, и Немезида не хочет, чтобы еда остыла.

Или мы можем отмахнуться от 17 громко звенящих индикаторов и основывать нашу уверенность в вечном расширении всего на ФРС Put, ИИ или марсианском Центральном банке quatloos. Подойдет практически все; важно только, чтобы постоянно высокое плато переоценки и финансовой фантазии представлялось неизбежным. Умные деньги, конечно, продают, поскольку звенящие индикаторы — это колокола к ужину, возвещающие о том, что пир последствий подан, и Немезида не хочет, чтобы еда остыла.

перевод отсюда

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:1) Ужесточение условий кредитования. Банки видят приближение рецессии и начинают создавать денежную подушку безопасности, накапливать ликвидность, снижать риски в портфелях (уроки Bear Sterns). 2) Растет число неудачных сделок РЕПО.3) Волатильность на рынке японских векселей.4) Инверсия краткосрочного спреда.5) Сжатие спреда свопов.6) Инверсия календарного спреда срочного SOFR и EURIBOR.7) Инверсия кривой доходности 2-10.8) Падение отработанных часов, общая компенсация.9) Падение цен на нефть.10) Падение отпускных цен.11) Отрицательные настроения по опросу ISM.12) Отрицательные настроения по опросу потребителей Мичиганского университета.13) Рост задолженности по кредитным картам.14) Контанго на кривой фьючерсов WTI.15) Падение стоимости кредитов нефинансовым корпорациям (НФК) (см. 1).16) Расхождение ВВП и ВНД.17) Накопление рабочей силы.(Примечание CHS: например, в Японии, если вы хотите уйти со своей отвратительной, низкооплачиваемой работы с жестоким начальником, вам сначала придется найти замену)

Спасибо, Уилсон, за то, что поделились вашим исчерпывающим списком показателей глобальной рецессии. Для дополнительного контекста давайте обратимся к двум графикам. Первый — моя перевернутая пирамида долга и располагаемого дохода. Эта связь между стоимостью обслуживания долга и тем, сколько денег остается после оплаты основных расходов (еда, коммунальные услуги, жилье и т. д. или издержки производства), является инвариантной к масштабу, то есть она работает одинаково для отдельных лиц, домохозяйств, малого бизнеса, глобальных корпораций и национальных государств. Если доход, оставшийся после оплаты основных расходов, уменьшается, а долг и стоимость обслуживания долга растут, организация разоряется и рушится в пух и прах. Что касается домохозяйств, поскольку инфляция лишает их покупательной способности доходов, они все чаще обращаются к долгам, чтобы заполнить разрыв между наличными деньгами, которые доступны для трат, и тем, что они хотят потратить. Когда процентные ставки падают или близки к нулю, увеличение долга кажется устойчивым. Но если процентные ставки растут, долг быстро становится невыносимым.

У так называемых зомби-корпораций есть один ловкий трюк, чтобы выжить, несмотря на их разлагающиеся финансовые показатели: они переводят свой долг с более высокими процентами в более крупный долг с более низкими процентами. Поскольку сумма, необходимая для обслуживания долга, остается прежней, они могут продолжать свой веселый путь, пока следующее рефинансирование не восполнит их денежный расход. Все это очень весело, пока банки не отказываются давать им больше денег, и процентные ставки не растут. Опять же, это масштабно-инвариантно: пока потребитель может воспользоваться другой кредитной картой, корпорация может пролонгировать свой долг по более низким ставкам, страны могут продавать больше казначейских облигаций, тогда все хорошо. Но как только кредит ужесточается и ставки растут, динамика меняется на противоположную, и банкротство становится единственным оставшимся «решением». Неплатежеспособность и списание всех долгов — это, конечно, решение для заемщика/должника, но катастрофа для кредитора/инвестора, который получает гроши на доллар, а остальное — полная и окончательная потеря активов/богатства.

У так называемых зомби-корпораций есть один ловкий трюк, чтобы выжить, несмотря на их разлагающиеся финансовые показатели: они переводят свой долг с более высокими процентами в более крупный долг с более низкими процентами. Поскольку сумма, необходимая для обслуживания долга, остается прежней, они могут продолжать свой веселый путь, пока следующее рефинансирование не восполнит их денежный расход. Все это очень весело, пока банки не отказываются давать им больше денег, и процентные ставки не растут. Опять же, это масштабно-инвариантно: пока потребитель может воспользоваться другой кредитной картой, корпорация может пролонгировать свой долг по более низким ставкам, страны могут продавать больше казначейских облигаций, тогда все хорошо. Но как только кредит ужесточается и ставки растут, динамика меняется на противоположную, и банкротство становится единственным оставшимся «решением». Неплатежеспособность и списание всех долгов — это, конечно, решение для заемщика/должника, но катастрофа для кредитора/инвестора, который получает гроши на доллар, а остальное — полная и окончательная потеря активов/богатства.Далее, давайте обратимся к «невозможному», т. е. пузырям, лопающимся с крайними предубеждениями. Откуда мы знаем, что пузырь — это пузырь? Если дефляция пузыря объявлена «невозможной». Например, сегодняшний глобальный пузырь всего. Да, да, пузырь всего не может лопнуть с крайними предубеждениями, он будет расширяться вечно, потому что (вставьте ФРС Put, ИИ, марсианский Центральный банк quatloos и т. д.). История имеет странное, обескураживающее пренебрежение к «лайкам», мнениям и прогнозам бесконечного роста, и поэтому ясно, что все пузыри лопаются. Пузыри лопаются с жуткой симметрией, падая примерно в том же масштабе времени и с той же скоростью, что и их подъем. Таким образом, мы можем спрогнозировать крах Пузыря Всего с некоторой уверенностью.

Или мы можем отмахнуться от 17 громко звенящих индикаторов и основывать нашу уверенность в вечном расширении всего на ФРС Put, ИИ или марсианском Центральном банке quatloos. Подойдет практически все; важно только, чтобы постоянно высокое плато переоценки и финансовой фантазии представлялось неизбежным. Умные деньги, конечно, продают, поскольку звенящие индикаторы — это колокола к ужину, возвещающие о том, что пир последствий подан, и Немезида не хочет, чтобы еда остыла.

Или мы можем отмахнуться от 17 громко звенящих индикаторов и основывать нашу уверенность в вечном расширении всего на ФРС Put, ИИ или марсианском Центральном банке quatloos. Подойдет практически все; важно только, чтобы постоянно высокое плато переоценки и финансовой фантазии представлялось неизбежным. Умные деньги, конечно, продают, поскольку звенящие индикаторы — это колокола к ужину, возвещающие о том, что пир последствий подан, и Немезида не хочет, чтобы еда остыла.перевод отсюда

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

4К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- ukraina

- WTI

- акции

- Байден

- банки

- биткоин

- Биткойн

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- газ

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- евро

- европа

- евросоюз

- ЕС

- золото

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- обзор рынка

- облигации

- обучение

- ОФЗ

- оффтоп

- политика

- природный газ

- прогноз

- протекционизм

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социальные настроения

- социономика

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- торговая война

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- центральный банк

- экономика

- экономика США

- экономический дайджест

- эллиотт

Корреспонденты уже сами у себя интервью берут. Это та самая сингулярность, о которой говорил тот шиз-талмудей из Гугла.

бесплатно-то есть даром-пользуйся)

смысл перехода в недорогой цене…

вопрос-как не попасть в эту ситуацию...

ответ Газпром-который измерятся в штуках...

а не в рублях

евро

долларах

в ведущих СМИ, таких как Bloomberg и BBC, которые на протяжении многих лет постоянно публиковали отчеты о растущих рисках рецессии, уделяя особое внимание таким факторам, как перевернутые кривые доходности, замедление потребительского спроса и рост уровня задолженности как на американском, так и на мировом рынке.

Эти отчеты часто появлялись среди самых читаемых финансовых заголовков, отражая продолжающуюся обеспокоенность по поводу неизбежного спада.

В эти годы 10 ведущих СМИ регулярно подчеркивали не менее 10–17 ключевых признаков потенциальной рецессии, начиная от всплесков безработицы и заканчивая обвалами фондового рынка.

Короче, признаков много кричат часто, а все активу у блэкрока и им подобным