SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Биткойн восстанавливается благодаря ETF-инвесторам! Приток средств превысил $300 млн

- 10 июля 2024, 11:03

- |

Похоже, инвесторы в спотовые биткоин-ETF смогли разглядеть скоординированные (одновременные переводы правительств США и Германии), как громкие единичные навесы в криптовалютах (от Mt.Gox и Silk Road), поскольку они купили по чертовски низкой цене (дважды), вернув биткоин к $58 000...

Как сообщает CoinTelegraph, на сегодняшний день правительство Германии перевело более 26 200 BTC — стоимостью $1,5 млрд по текущим ценам — на биржи и маркет-мейкеров. По данным Arkham Intelligence, на момент публикации оно все еще держит в резерве 27 460 BTC — стоимостью $1,57 млрд.

Как сообщает CoinTelegraph, на сегодняшний день правительство Германии перевело более 26 200 BTC — стоимостью $1,5 млрд по текущим ценам — на биржи и маркет-мейкеров. По данным Arkham Intelligence, на момент публикации оно все еще держит в резерве 27 460 BTC — стоимостью $1,57 млрд.

( Читать дальше )

Как сообщает CoinTelegraph, на сегодняшний день правительство Германии перевело более 26 200 BTC — стоимостью $1,5 млрд по текущим ценам — на биржи и маркет-мейкеров. По данным Arkham Intelligence, на момент публикации оно все еще держит в резерве 27 460 BTC — стоимостью $1,57 млрд.

Как сообщает CoinTelegraph, на сегодняшний день правительство Германии перевело более 26 200 BTC — стоимостью $1,5 млрд по текущим ценам — на биржи и маркет-мейкеров. По данным Arkham Intelligence, на момент публикации оно все еще держит в резерве 27 460 BTC — стоимостью $1,57 млрд.( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. ruh666 |Спотовые биткоин-ETF увидели рекордный приток средств после падения 4 июля

- 08 июля 2024, 11:05

- |

Спотовые биткоин-ETF испытали всплеск притока средств 6 июля, после недавнего Дня независимости США, когда цена биткоина упала ниже 54 000 долларов.

По данным мониторинга Farside, это самый большой чистый приток средств за месяц: в эти финансовые продукты влилось 143,1 млн долларов.

По данным мониторинга Farside, это самый большой чистый приток средств за месяц: в эти финансовые продукты влилось 143,1 млн долларов.

Сильный приток

Fidelity Bitcoin ETF (FBTC) возглавил приток средств, составивший внушительные 117 миллионов долларов, что свидетельствует о высоком доверии инвесторов к этому фонду. Вслед за FBTC чистый приток средств зафиксирован в Bitwise Bitcoin ETF (BITB) — 30,2 млн долларов, а в ARKB и HODL ETF — 11,3 млн долларов и 12,8 млн долларов, соответственно. Напротив, в фонде Grayscale Bitcoin Trust (GBTC) наблюдался чистый отток средств в размере 28,6 млн долларов, что резко контрастирует с положительной тенденцией в других спотовых биткоин-ETF.

( Читать дальше )

По данным мониторинга Farside, это самый большой чистый приток средств за месяц: в эти финансовые продукты влилось 143,1 млн долларов.

По данным мониторинга Farside, это самый большой чистый приток средств за месяц: в эти финансовые продукты влилось 143,1 млн долларов.Сильный приток

Fidelity Bitcoin ETF (FBTC) возглавил приток средств, составивший внушительные 117 миллионов долларов, что свидетельствует о высоком доверии инвесторов к этому фонду. Вслед за FBTC чистый приток средств зафиксирован в Bitwise Bitcoin ETF (BITB) — 30,2 млн долларов, а в ARKB и HODL ETF — 11,3 млн долларов и 12,8 млн долларов, соответственно. Напротив, в фонде Grayscale Bitcoin Trust (GBTC) наблюдался чистый отток средств в размере 28,6 млн долларов, что резко контрастирует с положительной тенденцией в других спотовых биткоин-ETF.

( Читать дальше )

Блог им. ruh666 |Ethereum ETF на стадии "витрины", утверждение произойдет в течение нескольких недель; Galaxy

- 05 июля 2024, 13:54

- |

Глава отдела управления активами Galaxy Digital считает, что спотовые биржевые фонды Ether будут утверждены скорее через «несколько недель», чем через несколько дней, но соглашается, что решение будет принято где-то в июле.

«Послушайте, мы уже делали это раньше. Это методично, это витрина, SEC занимается этим», — сказал Стив Курц в интервью Bloomberg TV 2 июля. Galaxy Digital — одна из восьми управляющих компаний, предлагающих спотовый ETF на Эфир, который в настоящее время находится на рассмотрении в Комиссии по ценным бумагам и биржам США. Компания сотрудничает с Invesco в создании ETF. «Мы занимаемся этим уже несколько месяцев, мы делали это с Bitcoin ETF, продукты в значительной степени похожи — мы знаем устройство, мы знаем процесс». Оценка Курца во многом совпадает с оценками других аналитиков ETF. 28 июня аналитик Bloomberg ETF Эрик Балчунас отодвинул свой прогноз на начало июля по утверждению ETF после того, как SEC потребовалось «дополнительное время» для ответа заявителям по поводу их документов S-1.

«Послушайте, мы уже делали это раньше. Это методично, это витрина, SEC занимается этим», — сказал Стив Курц в интервью Bloomberg TV 2 июля. Galaxy Digital — одна из восьми управляющих компаний, предлагающих спотовый ETF на Эфир, который в настоящее время находится на рассмотрении в Комиссии по ценным бумагам и биржам США. Компания сотрудничает с Invesco в создании ETF. «Мы занимаемся этим уже несколько месяцев, мы делали это с Bitcoin ETF, продукты в значительной степени похожи — мы знаем устройство, мы знаем процесс». Оценка Курца во многом совпадает с оценками других аналитиков ETF. 28 июня аналитик Bloomberg ETF Эрик Балчунас отодвинул свой прогноз на начало июля по утверждению ETF после того, как SEC потребовалось «дополнительное время» для ответа заявителям по поводу их документов S-1.

( Читать дальше )

«Послушайте, мы уже делали это раньше. Это методично, это витрина, SEC занимается этим», — сказал Стив Курц в интервью Bloomberg TV 2 июля. Galaxy Digital — одна из восьми управляющих компаний, предлагающих спотовый ETF на Эфир, который в настоящее время находится на рассмотрении в Комиссии по ценным бумагам и биржам США. Компания сотрудничает с Invesco в создании ETF. «Мы занимаемся этим уже несколько месяцев, мы делали это с Bitcoin ETF, продукты в значительной степени похожи — мы знаем устройство, мы знаем процесс». Оценка Курца во многом совпадает с оценками других аналитиков ETF. 28 июня аналитик Bloomberg ETF Эрик Балчунас отодвинул свой прогноз на начало июля по утверждению ETF после того, как SEC потребовалось «дополнительное время» для ответа заявителям по поводу их документов S-1.

«Послушайте, мы уже делали это раньше. Это методично, это витрина, SEC занимается этим», — сказал Стив Курц в интервью Bloomberg TV 2 июля. Galaxy Digital — одна из восьми управляющих компаний, предлагающих спотовый ETF на Эфир, который в настоящее время находится на рассмотрении в Комиссии по ценным бумагам и биржам США. Компания сотрудничает с Invesco в создании ETF. «Мы занимаемся этим уже несколько месяцев, мы делали это с Bitcoin ETF, продукты в значительной степени похожи — мы знаем устройство, мы знаем процесс». Оценка Курца во многом совпадает с оценками других аналитиков ETF. 28 июня аналитик Bloomberg ETF Эрик Балчунас отодвинул свой прогноз на начало июля по утверждению ETF после того, как SEC потребовалось «дополнительное время» для ответа заявителям по поводу их документов S-1.( Читать дальше )

Блог им. ruh666 |Инвестирование с кредитным плечом: Быстрая прибыль или быстрые потери? (перевод с elliottwave com)

- 03 июня 2024, 15:01

- |

Узнайте, какие инвестиции в 10 раз превышают уровень 10-летней давности.Одним из признаков оптимизма инвесторов является их интерес к ETF с кредитным плечом. Оправдано ли такое «бычье» настроение? Старейший рыночный индикатор в истории средних индексов Dow дает пищу для размышлений.

Инвестирование с использованием кредитного плеча может означать как более быструю прибыль, так и более быстрые потери. (На самом деле, более вероятны быстрые потери, поскольку распродажи на фондовом рынке почти всегда происходят быстрее и более жестоко, чем ралли на фондовом рынке). В наши дни все большее число инвесторов, похоже, сосредоточены только на потенциально положительных сторонах левериджа. Эти два заголовка дают представление о том, что происходит: «Розничные инвесторы скупают американские фондовые ETF с тройным плечом» (The Financial Times, 4 мая), «Индивидуальные инвесторы все активнее покупают ETF с кредитным плечом» (Marketwatch, 30 марта). Наш майский Elliott Wave Theorist показал этот график и сказал:

Инвестирование с использованием кредитного плеча может означать как более быструю прибыль, так и более быстрые потери. (На самом деле, более вероятны быстрые потери, поскольку распродажи на фондовом рынке почти всегда происходят быстрее и более жестоко, чем ралли на фондовом рынке). В наши дни все большее число инвесторов, похоже, сосредоточены только на потенциально положительных сторонах левериджа. Эти два заголовка дают представление о том, что происходит: «Розничные инвесторы скупают американские фондовые ETF с тройным плечом» (The Financial Times, 4 мая), «Индивидуальные инвесторы все активнее покупают ETF с кредитным плечом» (Marketwatch, 30 марта). Наш майский Elliott Wave Theorist показал этот график и сказал:

( Читать дальше )

Инвестирование с использованием кредитного плеча может означать как более быструю прибыль, так и более быстрые потери. (На самом деле, более вероятны быстрые потери, поскольку распродажи на фондовом рынке почти всегда происходят быстрее и более жестоко, чем ралли на фондовом рынке). В наши дни все большее число инвесторов, похоже, сосредоточены только на потенциально положительных сторонах левериджа. Эти два заголовка дают представление о том, что происходит: «Розничные инвесторы скупают американские фондовые ETF с тройным плечом» (The Financial Times, 4 мая), «Индивидуальные инвесторы все активнее покупают ETF с кредитным плечом» (Marketwatch, 30 марта). Наш майский Elliott Wave Theorist показал этот график и сказал:

Инвестирование с использованием кредитного плеча может означать как более быструю прибыль, так и более быстрые потери. (На самом деле, более вероятны быстрые потери, поскольку распродажи на фондовом рынке почти всегда происходят быстрее и более жестоко, чем ралли на фондовом рынке). В наши дни все большее число инвесторов, похоже, сосредоточены только на потенциально положительных сторонах левериджа. Эти два заголовка дают представление о том, что происходит: «Розничные инвесторы скупают американские фондовые ETF с тройным плечом» (The Financial Times, 4 мая), «Индивидуальные инвесторы все активнее покупают ETF с кредитным плечом» (Marketwatch, 30 марта). Наш майский Elliott Wave Theorist показал этот график и сказал:( Читать дальше )

Блог им. ruh666 |Биткойн-ETF пережили худший день в своей истории

- 03 мая 2024, 14:26

- |

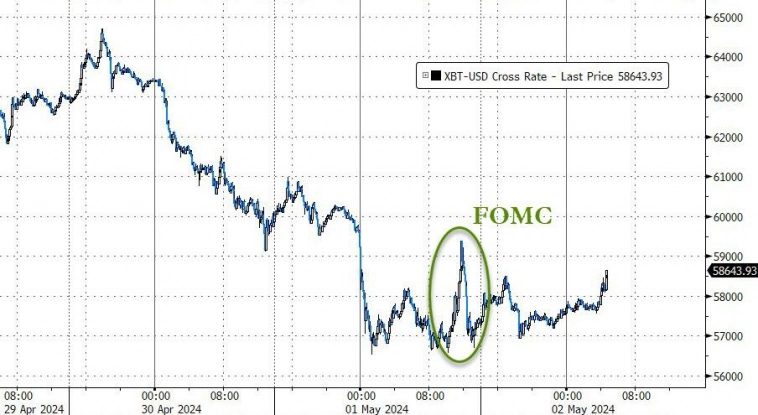

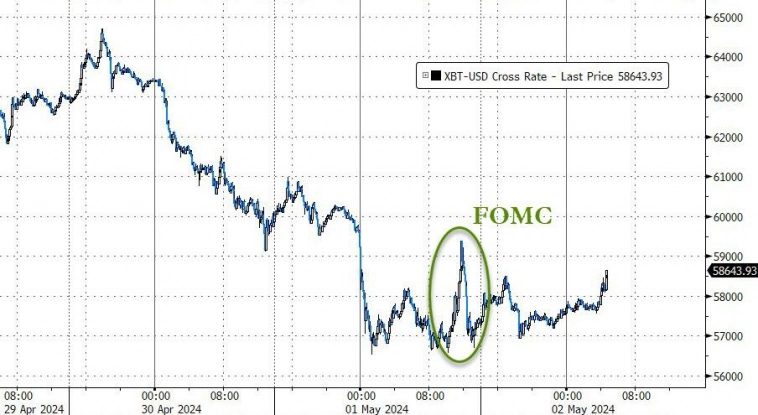

Несмотря на отсутствие тотальной резни в спотовых ценах на биткоин, вчерашний день был отвратительным (можно сказать, самым отвратительным) для новоиспеченных ETF (хотя на этой неделе биткоин упал более чем на 10%).

В частности, ETF компании BlackRock впервые столкнулся с оттоком средств в размере около 37 миллионов долларов, в то время как остальные биткоин-фонды в совокупности зафиксировали отток средств в размере 526,8 миллиона долларов.

В частности, ETF компании BlackRock впервые столкнулся с оттоком средств в размере около 37 миллионов долларов, в то время как остальные биткоин-фонды в совокупности зафиксировали отток средств в размере 526,8 миллиона долларов.

( Читать дальше )

В частности, ETF компании BlackRock впервые столкнулся с оттоком средств в размере около 37 миллионов долларов, в то время как остальные биткоин-фонды в совокупности зафиксировали отток средств в размере 526,8 миллиона долларов.

В частности, ETF компании BlackRock впервые столкнулся с оттоком средств в размере около 37 миллионов долларов, в то время как остальные биткоин-фонды в совокупности зафиксировали отток средств в размере 526,8 миллиона долларов.( Читать дальше )

Блог им. ruh666 |VanEck Gold Miners ETF (GDX) - с минимума за 1 год до максимума за 11 месяцев (перевод с elliottwave com)

- 10 апреля 2024, 15:48

- |

Ключ к разгадке того, куда движется GDX, находится не в «фундаментальных» новостях, а на графике волн Эллиотта.

В моей работе вы можете получить непрошеный совет. Но одно из самых блестящих изречений, которое я когда-либо встречал и которое продолжает приносить дивиденды, восходит к Калифорнийской золотой лихорадке 1840-х годов. Оно гласит: «Лучше продавать лопаты, чем копать золото». В точку! Когда разгорелись поиски, каждый хотел иметь лопату. Но лишь немногие старатели действительно копали золото. То же самое можно сказать и о торговле золотыми акциями сегодня. 100% трейдеров, которые осмеливаются вступить на образные холмы золотых инвестиций, хотят разбогатеть. Но статистика не меняется. В долгосрочной перспективе 85-95% всех спекулянтов на финансовых рынках теряют больше, чем получают. Причина в следующем: Все покупают лопаты. Но лишь немногие трейдеры знают, где копать. На этот счет финансовая мудрость «фундаментальных рыночных показателей» со времен Buttonwood Trees придерживается одной и той же карты, напечатанной жирным шрифтом. Она гласит: «Новости — это ключ к будущему движению цен». Давайте проанализируем это утверждение.

В моей работе вы можете получить непрошеный совет. Но одно из самых блестящих изречений, которое я когда-либо встречал и которое продолжает приносить дивиденды, восходит к Калифорнийской золотой лихорадке 1840-х годов. Оно гласит: «Лучше продавать лопаты, чем копать золото». В точку! Когда разгорелись поиски, каждый хотел иметь лопату. Но лишь немногие старатели действительно копали золото. То же самое можно сказать и о торговле золотыми акциями сегодня. 100% трейдеров, которые осмеливаются вступить на образные холмы золотых инвестиций, хотят разбогатеть. Но статистика не меняется. В долгосрочной перспективе 85-95% всех спекулянтов на финансовых рынках теряют больше, чем получают. Причина в следующем: Все покупают лопаты. Но лишь немногие трейдеры знают, где копать. На этот счет финансовая мудрость «фундаментальных рыночных показателей» со времен Buttonwood Trees придерживается одной и той же карты, напечатанной жирным шрифтом. Она гласит: «Новости — это ключ к будущему движению цен». Давайте проанализируем это утверждение.

( Читать дальше )

В моей работе вы можете получить непрошеный совет. Но одно из самых блестящих изречений, которое я когда-либо встречал и которое продолжает приносить дивиденды, восходит к Калифорнийской золотой лихорадке 1840-х годов. Оно гласит: «Лучше продавать лопаты, чем копать золото». В точку! Когда разгорелись поиски, каждый хотел иметь лопату. Но лишь немногие старатели действительно копали золото. То же самое можно сказать и о торговле золотыми акциями сегодня. 100% трейдеров, которые осмеливаются вступить на образные холмы золотых инвестиций, хотят разбогатеть. Но статистика не меняется. В долгосрочной перспективе 85-95% всех спекулянтов на финансовых рынках теряют больше, чем получают. Причина в следующем: Все покупают лопаты. Но лишь немногие трейдеры знают, где копать. На этот счет финансовая мудрость «фундаментальных рыночных показателей» со времен Buttonwood Trees придерживается одной и той же карты, напечатанной жирным шрифтом. Она гласит: «Новости — это ключ к будущему движению цен». Давайте проанализируем это утверждение.

В моей работе вы можете получить непрошеный совет. Но одно из самых блестящих изречений, которое я когда-либо встречал и которое продолжает приносить дивиденды, восходит к Калифорнийской золотой лихорадке 1840-х годов. Оно гласит: «Лучше продавать лопаты, чем копать золото». В точку! Когда разгорелись поиски, каждый хотел иметь лопату. Но лишь немногие старатели действительно копали золото. То же самое можно сказать и о торговле золотыми акциями сегодня. 100% трейдеров, которые осмеливаются вступить на образные холмы золотых инвестиций, хотят разбогатеть. Но статистика не меняется. В долгосрочной перспективе 85-95% всех спекулянтов на финансовых рынках теряют больше, чем получают. Причина в следующем: Все покупают лопаты. Но лишь немногие трейдеры знают, где копать. На этот счет финансовая мудрость «фундаментальных рыночных показателей» со времен Buttonwood Trees придерживается одной и той же карты, напечатанной жирным шрифтом. Она гласит: «Новости — это ключ к будущему движению цен». Давайте проанализируем это утверждение.( Читать дальше )

Блог им. ruh666 |Биткойну осталось 6 месяцев до "кризиса ликвидности" ETF

- 15 марта 2024, 12:37

- |

Биткойну грозит «кризис ликвидности на стороне продавца» к сентябрю, если институциональный приток продолжится, считает отраслевой аналитик. В своем сообщении на сайте X 12 марта Ки Янг Джу, основатель и генеральный директор аналитической платформы CryptoQuant, предсказал водораздел предложения BTC «в течение шести месяцев». По словам участников отрасли, биткоин как объект институциональных инвестиций только начинается, поскольку американские спотовые биржевые фонды биткоина (ETF) набирают обороты. Сейчас их объем составляет почти 30 миллиардов долларов, и они стали самыми успешными ETF в истории. Однако если тенденция сохранится, может возникнуть новое явление, когда BTC не будет хватать для удовлетворения спроса. «Медведи не смогут выиграть эту игру, пока не прекратится точечный приток средств в биткоин-ETF», — резюмировал Ки.

Он отметил, что только ETF на прошлой неделе вывели более 30 000 BTC, а с учетом 3 млн BTC в кошельках бирж и майнеров шансы на ценовой шок со стороны предложения, становятся очевидными. «На прошлой неделе в спотовых ETF наблюдался чистый приток +30 тысяч BTC. Известные структуры, такие как биржи и майнеры, держат около 3 млн BTC, в том числе 1,5 млн BTC у американских структур», — продолжил он. «При таких темпах мы увидим кризис ликвидности на стороне продавца в течение 6 месяцев».

( Читать дальше )

Он отметил, что только ETF на прошлой неделе вывели более 30 000 BTC, а с учетом 3 млн BTC в кошельках бирж и майнеров шансы на ценовой шок со стороны предложения, становятся очевидными. «На прошлой неделе в спотовых ETF наблюдался чистый приток +30 тысяч BTC. Известные структуры, такие как биржи и майнеры, держат около 3 млн BTC, в том числе 1,5 млн BTC у американских структур», — продолжил он. «При таких темпах мы увидим кризис ликвидности на стороне продавца в течение 6 месяцев».

( Читать дальше )

Блог им. ruh666 |Дефляция даёт отпор (перевод с deflation com)

- 04 октября 2021, 12:38

- |

Интересная разработка в сфере ETF. Я люблю ирландцев и их знаменитую логику. Когда я был молодым парнем в университете, у моего друга-ирландца (Энди) был роман с девушкой другого друга (Ника). Энди и Ник договорились встретиться в пабе, чтобы «поговорить». При встрече никто не сказал ни слова, и Энди (обидевшая сторона) сразу же ударил Ника правым хуком. Когда последовавшая драка в баре закончилась, я спросил Энди, почему он сразу ударил Ника, когда виноват был он сам. Со своим ирландским акцентом он сказал: «Видите ли, я хотел сначала нанести ответный удар».

Это воспоминание пришло мне в голову после того, как я прочитал, что только что был запущен торгуемый на бирже фонд (ETF), который стремится извлечь выгоду именно из дефляционных условий. Насколько нам известно, это первый ETF, ориентированный на дефляцию и имеющий отношение к экономике США. The Quadratic Deflation ETF (тикер BNDD) — это «ETF на фиксированный доход ESG, который стремится извлечь выгоду из более низкого роста, дефляции, более низких или отрицательных долгосрочных процентных ставок и/или сокращения спреда между краткосрочными и долгосрочными процентными ставками на инвестирование в казначейские облигации и опционы США», — говорится на сайте KFA Funds. (С нашей точки зрения, лучшей стратегией при дефляции был бы шорт акций и бросовых облигаций, когда придет время?). Нэнси Дэвис из Quadratic Capital LLC, которая будет управлять фондом, добилась успеха, запустив в 2019 году Quadratic Interest Rate Volatility and Inflation Hedge ETF (тикер IVOL). Поскольку она в основном инвестировала в казначейские ценные бумаги, защищенные от инфляции (TIPS), доходность была звездной по сравнению с отраслью, хотя на самом деле они почти ничего не сделали бы, чтобы защитить ее от повсеместного скачка цен. Но в институциональном мире нормально терять деньги, если ваш сосед теряет больше. Но я отвлекся. Так почему такой разворот?

( Читать дальше )

Это воспоминание пришло мне в голову после того, как я прочитал, что только что был запущен торгуемый на бирже фонд (ETF), который стремится извлечь выгоду именно из дефляционных условий. Насколько нам известно, это первый ETF, ориентированный на дефляцию и имеющий отношение к экономике США. The Quadratic Deflation ETF (тикер BNDD) — это «ETF на фиксированный доход ESG, который стремится извлечь выгоду из более низкого роста, дефляции, более низких или отрицательных долгосрочных процентных ставок и/или сокращения спреда между краткосрочными и долгосрочными процентными ставками на инвестирование в казначейские облигации и опционы США», — говорится на сайте KFA Funds. (С нашей точки зрения, лучшей стратегией при дефляции был бы шорт акций и бросовых облигаций, когда придет время?). Нэнси Дэвис из Quadratic Capital LLC, которая будет управлять фондом, добилась успеха, запустив в 2019 году Quadratic Interest Rate Volatility and Inflation Hedge ETF (тикер IVOL). Поскольку она в основном инвестировала в казначейские ценные бумаги, защищенные от инфляции (TIPS), доходность была звездной по сравнению с отраслью, хотя на самом деле они почти ничего не сделали бы, чтобы защитить ее от повсеместного скачка цен. Но в институциональном мире нормально терять деньги, если ваш сосед теряет больше. Но я отвлекся. Так почему такой разворот?

( Читать дальше )

Блог им. ruh666 |Этот новый ETF направлен на защиту от дефляции (перевод с deflation com)

- 28 сентября 2021, 15:32

- |

Вы опасаетесь, что США движутся к дефляционному сценарию, подобному тому, через что прошла Япония? Если так, как говорится, «для этого есть ETF». Вот отрывок из статьи Bloomberg от 21 сентября, озаглавленной «Нэнси Дэвис переходит к дефляции в новом ETF после 3 миллиардов долларов»:

Нэнси Дэвис привлекла миллиарды в свой ETF для защиты от инфляции. Теперь она хочет повторить этот успех, сделав ставку на продукт с другой стороны. Ее фирма, Quadratic Capital Management LLC, запускает биржевой фонд Quadratic Deflation (тикер BNDD), говорится в заявлении во вторник. Новый продукт будет стремиться получить прибыль в экономической обстановке падающих цен, слабого роста и отрицательных долгосрочных процентных ставок. Как и ее давний брат с противоположным мандатом — ETF с квадратичной волатильностью процентной ставки и хеджированием инфляции (IVOL) — стратегия направлена на достижение путем торговли сочетанием казначейских облигаций и опционов. «Некоторые инвесторы выразили обеспокоенность по поводу того, что США столкнутся с окружающей средой, аналогичной Японии, учитывая рост долга и рынок труда», — говорится в заявлении Дэвис, которая сама будет управлять новой стратегией. «Для инвесторов разумно иметь доступные инструменты, чтобы они были готовы к широкому спектру экономических результатов и условий». Рынки беспокоились об инфляции в течение нескольких месяцев из-за риска того, что ценовое давление может оказаться менее временным, чем ожидает Федеральная резервная система. Тем не менее, по мере того, как ключевые меры смягчения рефляции с многолетних максимумов, Quadratic делает ставку на то, что внимание инвесторов вернется к долгосрочным дефляционным силам в мире перед пандемией.

( Читать дальше )

Нэнси Дэвис привлекла миллиарды в свой ETF для защиты от инфляции. Теперь она хочет повторить этот успех, сделав ставку на продукт с другой стороны. Ее фирма, Quadratic Capital Management LLC, запускает биржевой фонд Quadratic Deflation (тикер BNDD), говорится в заявлении во вторник. Новый продукт будет стремиться получить прибыль в экономической обстановке падающих цен, слабого роста и отрицательных долгосрочных процентных ставок. Как и ее давний брат с противоположным мандатом — ETF с квадратичной волатильностью процентной ставки и хеджированием инфляции (IVOL) — стратегия направлена на достижение путем торговли сочетанием казначейских облигаций и опционов. «Некоторые инвесторы выразили обеспокоенность по поводу того, что США столкнутся с окружающей средой, аналогичной Японии, учитывая рост долга и рынок труда», — говорится в заявлении Дэвис, которая сама будет управлять новой стратегией. «Для инвесторов разумно иметь доступные инструменты, чтобы они были готовы к широкому спектру экономических результатов и условий». Рынки беспокоились об инфляции в течение нескольких месяцев из-за риска того, что ценовое давление может оказаться менее временным, чем ожидает Федеральная резервная система. Тем не менее, по мере того, как ключевые меры смягчения рефляции с многолетних максимумов, Quadratic делает ставку на то, что внимание инвесторов вернется к долгосрочным дефляционным силам в мире перед пандемией.

( Читать дальше )

Блог им. ruh666 |Почему «убытки - это норма» на фондовом рынке (перевод с elliottwave com)

- 24 сентября 2021, 15:45

- |

«Я могу измерить движения тел, но я не могу измерить человеческое безумие».

Знаете ли вы, что сэр Исаак Ньютон «остался без штанов» в пузыре Южных морей 1720-х годов? Этот великий ученый и математик потерял более миллиона долларов в эквиваленте долларов 2021 года. Вот краткое описание инвестиционных действий Ньютона из знаменитой книги Роберта Пректера Социономическая теория финансов: "[Сэр Исаак Ньютон] инвестировал немного раньше в тренде и «мудро» получил небольшую прибыль. Наблюдая за продолжением тренда, он, наконец, сделал крупную ставку и «мудро» продержался в долгосрочной перспективе. В конце концов он продался с почти полной потерей".

Знаете ли вы, что сэр Исаак Ньютон «остался без штанов» в пузыре Южных морей 1720-х годов? Этот великий ученый и математик потерял более миллиона долларов в эквиваленте долларов 2021 года. Вот краткое описание инвестиционных действий Ньютона из знаменитой книги Роберта Пректера Социономическая теория финансов: "[Сэр Исаак Ньютон] инвестировал немного раньше в тренде и «мудро» получил небольшую прибыль. Наблюдая за продолжением тренда, он, наконец, сделал крупную ставку и «мудро» продержался в долгосрочной перспективе. В конце концов он продался с почти полной потерей".

После этой финансовой потери Ньютон сказал: «Я могу измерить движения тел, но я не могу измерить человеческое безумие».

Неудачная инвестиционная история Ньютона поучительна, потому что она резюмирует, почему потери на фондовом рынке были нормой среди инвесторов после полного рыночного цикла. Другими словами, инвесторы обычно являются «робкими трейдерами в начале бычьего рынка и уверенными долгосрочными держателями на пике». Чтобы доказать это более четко, давайте посмотрим, как инвесторы находились в паевом инвестиционном фонде за 10-летний период по сравнению с доходностью фонда за тот же период времени.

( Читать дальше )

Знаете ли вы, что сэр Исаак Ньютон «остался без штанов» в пузыре Южных морей 1720-х годов? Этот великий ученый и математик потерял более миллиона долларов в эквиваленте долларов 2021 года. Вот краткое описание инвестиционных действий Ньютона из знаменитой книги Роберта Пректера Социономическая теория финансов: "[Сэр Исаак Ньютон] инвестировал немного раньше в тренде и «мудро» получил небольшую прибыль. Наблюдая за продолжением тренда, он, наконец, сделал крупную ставку и «мудро» продержался в долгосрочной перспективе. В конце концов он продался с почти полной потерей".

Знаете ли вы, что сэр Исаак Ньютон «остался без штанов» в пузыре Южных морей 1720-х годов? Этот великий ученый и математик потерял более миллиона долларов в эквиваленте долларов 2021 года. Вот краткое описание инвестиционных действий Ньютона из знаменитой книги Роберта Пректера Социономическая теория финансов: "[Сэр Исаак Ньютон] инвестировал немного раньше в тренде и «мудро» получил небольшую прибыль. Наблюдая за продолжением тренда, он, наконец, сделал крупную ставку и «мудро» продержался в долгосрочной перспективе. В конце концов он продался с почти полной потерей".После этой финансовой потери Ньютон сказал: «Я могу измерить движения тел, но я не могу измерить человеческое безумие».

Неудачная инвестиционная история Ньютона поучительна, потому что она резюмирует, почему потери на фондовом рынке были нормой среди инвесторов после полного рыночного цикла. Другими словами, инвесторы обычно являются «робкими трейдерами в начале бычьего рынка и уверенными долгосрочными держателями на пике». Чтобы доказать это более четко, давайте посмотрим, как инвесторы находились в паевом инвестиционном фонде за 10-летний период по сравнению с доходностью фонда за тот же период времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс