SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666

Дефляция даёт отпор (перевод с deflation com)

- 04 октября 2021, 12:38

- |

Интересная разработка в сфере ETF. Я люблю ирландцев и их знаменитую логику. Когда я был молодым парнем в университете, у моего друга-ирландца (Энди) был роман с девушкой другого друга (Ника). Энди и Ник договорились встретиться в пабе, чтобы «поговорить». При встрече никто не сказал ни слова, и Энди (обидевшая сторона) сразу же ударил Ника правым хуком. Когда последовавшая драка в баре закончилась, я спросил Энди, почему он сразу ударил Ника, когда виноват был он сам. Со своим ирландским акцентом он сказал: «Видите ли, я хотел сначала нанести ответный удар».

Это воспоминание пришло мне в голову после того, как я прочитал, что только что был запущен торгуемый на бирже фонд (ETF), который стремится извлечь выгоду именно из дефляционных условий. Насколько нам известно, это первый ETF, ориентированный на дефляцию и имеющий отношение к экономике США. The Quadratic Deflation ETF (тикер BNDD) — это «ETF на фиксированный доход ESG, который стремится извлечь выгоду из более низкого роста, дефляции, более низких или отрицательных долгосрочных процентных ставок и/или сокращения спреда между краткосрочными и долгосрочными процентными ставками на инвестирование в казначейские облигации и опционы США», — говорится на сайте KFA Funds. (С нашей точки зрения, лучшей стратегией при дефляции был бы шорт акций и бросовых облигаций, когда придет время?). Нэнси Дэвис из Quadratic Capital LLC, которая будет управлять фондом, добилась успеха, запустив в 2019 году Quadratic Interest Rate Volatility and Inflation Hedge ETF (тикер IVOL). Поскольку она в основном инвестировала в казначейские ценные бумаги, защищенные от инфляции (TIPS), доходность была звездной по сравнению с отраслью, хотя на самом деле они почти ничего не сделали бы, чтобы защитить ее от повсеместного скачка цен. Но в институциональном мире нормально терять деньги, если ваш сосед теряет больше. Но я отвлекся. Так почему такой разворот?

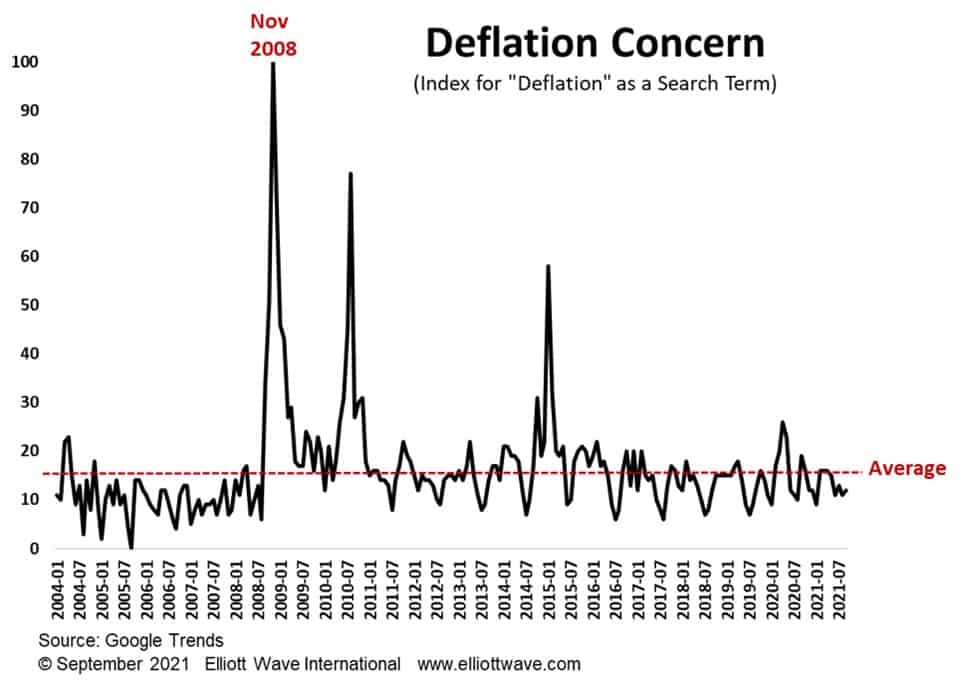

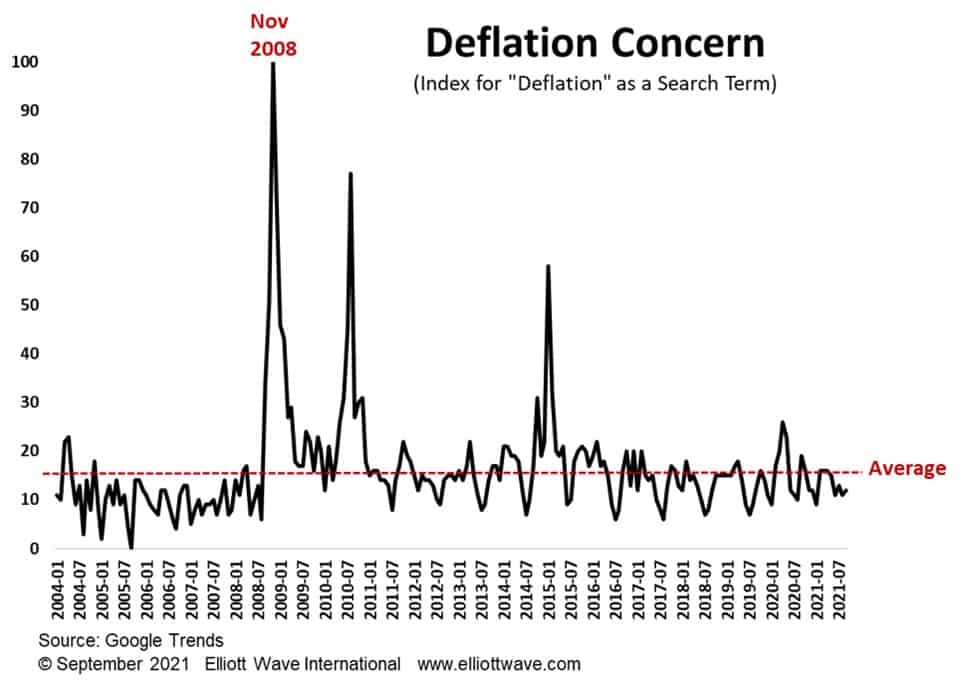

Что ж, ничего не запускается, если не будет хотя бы некоторого спроса и если новый дефляционный ETF не привлечет 3 миллиарда долларов. В рекламном ролике говорится о том, что экономика США становится похожей на Японию, и о том, что огромная долговая гора станет бременем для экономического роста. Конечно, с точки зрения управляющего фондом, наличие дефляционного механизма рядом с инфляционным механизмом имеет бизнес-смысл. Однако, как социономистов, нас всегда заинтриговало время появления новостей и событий. Это то, что делает запуск BNDD интригующим, потому что дефляция, безусловно, не является текущим духом времени на финансовых рынках. Используя ежемесячные данные за 2004 год, Google Trends показывает, что поисковый термин «дефляция» в настоящее время находится на уровне индекса 12 (от 0 до 100). Для сравнения: среднее значение составляло 16,2 и максимальное значение — 100 в ноябре 2008 года, 77 в 2010 году и 58 в 2015 году. Черт возьми, даже исторический крах фондового рынка в марте 2020 года не смог поднять этот индекс выше 26. Итак, что мы должны делать с этим интересным событием? Возможно, растет понимание дефляции, которая назревает, но еще не превратилась в тенденцию, потому что все сосредоточены на инфляции. В этом смысле дефляционный ETF может быть сродни ответному удару заранее. Нам будет очень интересно посмотреть, насколько популярным станет BNDD.

Итак, что мы должны делать с этим интересным событием? Возможно, растет понимание дефляции, которая назревает, но еще не превратилась в тенденцию, потому что все сосредоточены на инфляции. В этом смысле дефляционный ETF может быть сродни ответному удару заранее. Нам будет очень интересно посмотреть, насколько популярным станет BNDD.

перевод отсюда

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Это воспоминание пришло мне в голову после того, как я прочитал, что только что был запущен торгуемый на бирже фонд (ETF), который стремится извлечь выгоду именно из дефляционных условий. Насколько нам известно, это первый ETF, ориентированный на дефляцию и имеющий отношение к экономике США. The Quadratic Deflation ETF (тикер BNDD) — это «ETF на фиксированный доход ESG, который стремится извлечь выгоду из более низкого роста, дефляции, более низких или отрицательных долгосрочных процентных ставок и/или сокращения спреда между краткосрочными и долгосрочными процентными ставками на инвестирование в казначейские облигации и опционы США», — говорится на сайте KFA Funds. (С нашей точки зрения, лучшей стратегией при дефляции был бы шорт акций и бросовых облигаций, когда придет время?). Нэнси Дэвис из Quadratic Capital LLC, которая будет управлять фондом, добилась успеха, запустив в 2019 году Quadratic Interest Rate Volatility and Inflation Hedge ETF (тикер IVOL). Поскольку она в основном инвестировала в казначейские ценные бумаги, защищенные от инфляции (TIPS), доходность была звездной по сравнению с отраслью, хотя на самом деле они почти ничего не сделали бы, чтобы защитить ее от повсеместного скачка цен. Но в институциональном мире нормально терять деньги, если ваш сосед теряет больше. Но я отвлекся. Так почему такой разворот?

Что ж, ничего не запускается, если не будет хотя бы некоторого спроса и если новый дефляционный ETF не привлечет 3 миллиарда долларов. В рекламном ролике говорится о том, что экономика США становится похожей на Японию, и о том, что огромная долговая гора станет бременем для экономического роста. Конечно, с точки зрения управляющего фондом, наличие дефляционного механизма рядом с инфляционным механизмом имеет бизнес-смысл. Однако, как социономистов, нас всегда заинтриговало время появления новостей и событий. Это то, что делает запуск BNDD интригующим, потому что дефляция, безусловно, не является текущим духом времени на финансовых рынках. Используя ежемесячные данные за 2004 год, Google Trends показывает, что поисковый термин «дефляция» в настоящее время находится на уровне индекса 12 (от 0 до 100). Для сравнения: среднее значение составляло 16,2 и максимальное значение — 100 в ноябре 2008 года, 77 в 2010 году и 58 в 2015 году. Черт возьми, даже исторический крах фондового рынка в марте 2020 года не смог поднять этот индекс выше 26.

Итак, что мы должны делать с этим интересным событием? Возможно, растет понимание дефляции, которая назревает, но еще не превратилась в тенденцию, потому что все сосредоточены на инфляции. В этом смысле дефляционный ETF может быть сродни ответному удару заранее. Нам будет очень интересно посмотреть, насколько популярным станет BNDD.

Итак, что мы должны делать с этим интересным событием? Возможно, растет понимание дефляции, которая назревает, но еще не превратилась в тенденцию, потому что все сосредоточены на инфляции. В этом смысле дефляционный ETF может быть сродни ответному удару заранее. Нам будет очень интересно посмотреть, насколько популярным станет BNDD.перевод отсюда

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

3.2К |

Читайте на SMART-LAB:

Тамбовэнергосбыт и Саратовэнерго. Отчет РСБУ. Сколько заработали дочки Интер РАО за 25г.?

Компания Тамбовэнергосбыт (сокр. ТЭСК) опубликовала финансовый отчет за Q4 и за весь 2025г. по РСБУ: 👉Прибыль от продаж — 0,110 млрд...

15:58

Займер: интерес россиян к кредитной истории растет 🔥

Как часто граждане интересуются своей кредитной историей? Делимся результатами исследования , которое мы провели для РИА Новости. 📝 4 из 10...

14:20

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- gold

- goldman sachs

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- ukraina

- WTI

- акции

- Байден

- банки

- биткоин

- Биткойн

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- газ

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- евро

- европа

- евросоюз

- ЕС

- золото

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Иран

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- обзор рынка

- облигации

- обучение

- ОФЗ

- оффтоп

- политика

- природный газ

- прогноз

- протекционизм

- процентная ставка

- процентные ставки

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социальные настроения

- социономика

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- торговая война

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- центральный банк

- экономика

- экономика США

- экономический дайджест

- эллиотт

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Три видео о товарных рынках (хлопок, соя, нефть) - бесплатный доступ на elliottwave com

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»