дивиденды

Почему такая разница в данных о дивидендных эмитентах между инфой от БКС и МосБиржей ?

- 02 сентября 2015, 14:33

- |

- ответить

- Ответы ( 5 )

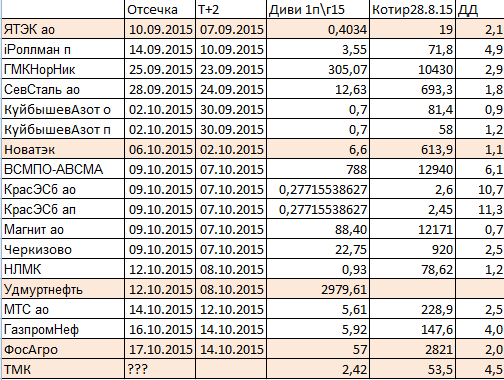

Промежуточные дивиденды за 1П2015: развитие событий.

- 30 августа 2015, 22:49

- |

Советы директоров эмитентов продолжают рекомендовать начислить дивиденды по итогам 1П2015.

Табличка сделана на основе таблички из предыдущего обзора с учетом изменения котировок и, соответственно, див доходностей по состоянию на вечер пятницы 28.08.15.

Бежевым цветом выделены эмитенты, по которым обьявлены дивиденды на прошлой неделе и их не было в предыдущей табличке.

ТМК- пока не видела даты отсечки под дивиденды

В табличке нет дивидендов Полиметалл. Цитирую:

Polymetal International plc (LSE, Московская биржа: POLY, АДР: AUCOY) (совместно со своими дочерними компаниями, далее именуемая “Полиметалл”, “Компания” или “Группа”) сообщает, что Совет директоров Компании принял решение выплатить промежуточные дивиденды в размере US$0.08 на акцию по результатам шести месяцев, завершившихся 30 июня 2015 года.

( Читать дальше )

Дивидендный сезон подошел к концу. Готовимся к следующему!

- 19 августа 2015, 13:21

- |

Топ-5 дивидендных фишек российского рынка. Что дальше?

1. Сургутнефтегаз ап (дивидендная доходность 21%)

Абсолютным лидером по дивидендной доходности в этом сезоне стали привилегированные бумаги Сургутнефтегаза. 15 мая совет директоров компании рекомендовал выплатить дивиденды за 2014 год в размере 8,21 рубля на одну привилегированную акцию и 0,65 рубля на одну обыкновенную. Дивиденды по «префам» стали самыми большими в истории компании, а доходность на дату отсечки превысила 20%. Столь внушительный результат компания смогла показать благодаря девальвации российской валюты: рост курса доллара оказывает положительный эффект на чистую прибыль компании (денежные средства Сургутнефтегаз хранит на депозитах в американской валюте), что, соответственно, повышает уровень дивидендных выплат.

( Читать дальше )

О чем надо помнить, покупая дивидендные акции

- 18 августа 2015, 17:59

- |

Дивидендная доходность акции (dividend yield) – это соотношение годового дивиденда к текущей цене акции.

Дивидендная стратегия весьма популярна среди инвесторов, особенно для тех, кому нужен дополнительный доход. Принято считать, что компания, которая стабильно платит дивиденды, повышая их время от времени, считается менее рискованной. Как правило, это зрелые компании с более-менее стабильными денежными потоками.

Вместе с тем, при выборе дивидендных акций не стоит ориентироваться только на дивидендную доходность. Если она выше по рынку в несколько раз, то вполне возможно это результат резкого падения акций на фоне проблем компании или отрасли.

Несколько лет назад некоторые акции европейских банков торговались с ожидаемой дивидендной доходностью около 10%, но в итоге инвесторы не получили ничего, поскольку доходы банков упали, и то, что раньше шло инвесторам, теперь понадобилось самим банкам на докапитализацию. Поэтому при выборе дивидендных акций стоит также учитывать финансовую стабильность компании, в частности, долговую нагрузку.

( Читать дальше )

Жить на дивиденды американских компаний (скачивайте)

- 10 августа 2015, 19:24

- |

НО может и не быть того самого кошелька, а есть лишь желание и знание, как консервативно начать хоть что-то получать от бизнеса, который ведут другие. Речь об американском бизнесе и американских компаниях.

Насколько это реально? Да, реально.

Насколько реально, начав с малой суммы поднять себе настроение в денежном выражении в недалеком будущем? Да, реально. Не сразу, не вчера, ни даже завтра, но реально.

Взять в портфель правильные компании, запастись немного терпением и оно течет. Тупо, прямоленейно и без нервов. 4-5-10-20% годовых НЕ в рублях. Для навороченных дэй-трейдеров все это покажется слишком мелким, но если сравнить их результативность за 10 лет и консервативную дивидендную результативность, то итог не впользу первых… Без обид, тупо статистика.

( Читать дальше )

Поступили дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !

- 07 августа 2015, 17:59

- |

дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !" title="Поступили дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !" />

дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !" title="Поступили дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !" />Самым интересным из надёжных инструментов для покупки можно считать ОФЗ-52001-ИН — облигации федерального займа c номиналом ежедневно индексируемым на величину инфляции, взятую с трехмесячным лагом. Покупки доступны для физ.лиц. При текущей котировке на уровне 94,5 доходность составляет около 12% годовых.

Дивиденды: прощайте и снова здравствуйте :)

- 04 августа 2015, 22:01

- |

Ещё не все эмитенты и брокеры перечислили дивиденды своим акционерам, а уже Советы Директоров начали принимать решения о выплате промежуточных дивидендов.

Роллман объявил о созыве внеочередного общего собрания акционеров. Собрание назначено на 02 сентября 2015 года. 11 августа 2015 года назначено датой составления списка лиц, имеющих право на участие в собрании. В повестку дня вошел вопрос об утверждении выплат дивидендов по результатам II квартала 2015 года по привилегированным акциям типа «А».

Интриги нет. Размер дивиденда известен 3,55 рубля. Мелочь, а приятно.

ГМК Норникель

Совет директоров рекомендует ВОСА утвердить промежуточные дивиденды по результатам шести месяцев 2015 финансового года в размере 305,07 рублей (около 5,1 долларов США по курсу ЦБ РФ на 03.08.15) на одну обыкновенную акцию.Общий размер денежных средств, которые планируется направить на выплату промежуточных дивидендов, составит около 800 млн долларов США.Первый вице-президент – Исполнительный директор Павел Федоров прокомментировал рекомендацию по промежуточным дивидендам: «Размер промежуточных дивидендов был определен, исходя из требований консервативного управления ликвидностью и с учетом текущей конъюнктуры на товарных рынках. В то же время хочется напомнить, что целевой показатель для расчета совокупных дивидендных выплат за год составляет 50% от EBITDA, рассчитанного по МСФО за отчетный год, но должен быть не менее чем 2 млрд долл. США. Таким образом, по итогам 2015 финансового года менеджмент планирует предложить на рассмотрение совета директоров годовой дивиденд, который будет рассчитан с учетом разницы между целевым показателем для годовых дивидендных выплат и промежуточными дивидендами, выплаченными за 2015 год.

( Читать дальше )

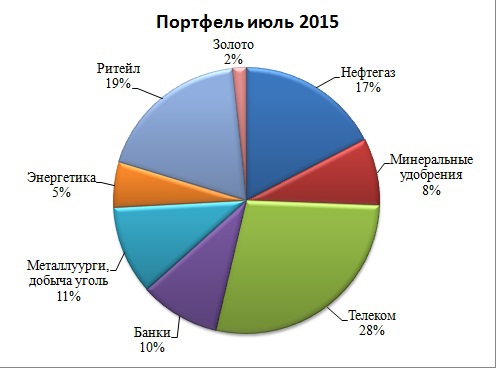

Итоги 1 полугодия 2015 года по личному портфелю.

- 30 июля 2015, 13:50

- |

Прошли отсечки всех эмитентов из портфеля с дивидендами за 14 год.

С учетом того, что в начале года я набрал пакет акций на будущее, по которым я не получил дивидендов (мечел, распадская, огк-2, аэрофлот) на весь портфель доходность с дивидентов получилась небольшая, но это и не страшно, ведь пока хороший стабильный доход дает депозит. Но с учетом того, что через год такого процента на депозит мне уже не получить, надо будет задуматься над ребалансировкой портфеля в начале след. года. Вобщем, это будет видно в будущем.

Итак, дивидендная доходность по портфелю составила около 7%. К тому же пока не дошли деньги от Татнефти и Газпрома.

С другой стороны, такие компании, как МТС, ФОСАГРО, Газпромнефть, Акрон, Лензолото-п могут выплатить промежуточные дивы за 1 полгодие 2015 г. Так что, я расчитываю на продолжение постепенного поступления денег на свой счет от акций в течение года.

На полученные средства я докупил, на падении в начале недели, акции Ростелекома, Газпрома. А целиком продал только выросший ММК.

Всего же, подводя итоги, с начала 2015 года мой портфель вырос на 22%.

Инвест. идея - М.Видео

- 26 июля 2015, 14:56

- |

Обзор можно прочитать по ссылке с гугл диска.

https://drive.google.com/file/d/0B5ifC4bm1gWLYXJSWU5wTTJwLUk/view?usp=sharing

Вопрос дня.

- 23 июля 2015, 14:32

- |

(СР)15.07.15г. Позиция была закрыта.

(ЧТ)16.07.15г. Дата закрытия реестра акционеров.

(ПТ)17.07.15г. С брокерского счета сняли средства в размере выплачиваемых дивидентов эмитентом.

Впопрос. Есть ли возможность избежать снятия средств со счета, как это было 17.07. ?

Что будет если я выведу все средства со счета сразу после закрытие позиций, чтобы не выплачивать дивидентную сумму? А если радикально, то вообще закрою брокерский счет?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал