госдолг США

Ленивые депутаты-стесняши, монетка на триллион долларов, а также красный диплом для нейросети

- 30 января 2023, 08:28

- |

Не смотрите на депутатов, они стесняются

С 2023 года российским депутатам и сенаторам хотят разрешить не публиковать декларации о доходах и имуществе. Вроде бы, согласно старой задумке, такое публичное декларирование финансов «народных избранников» должно было бы несколько усложнять для них участие в коррупционных схемах – но, видимо, в списке текущих приоритетов России такая задача не слишком актуальна.

Впрочем, автор поправки (депутат Единой России Павел Крашенинников) дал несколько другое объяснение: видите ли, депутаты не хотят ничего декларировать, потому что

( Читать дальше )

- комментировать

- 5.1К | ★4

- Комментарии ( 11 )

Дефолт США Неизбежен? Ждем Крах Доллара и Падение Фондового рынка в 2023 году? / Госдолг США

- 24 января 2023, 18:47

- |

Друзья, сегодня мы обсудим ситуацию на долговом рынке США, взглянем на статистику за последние годы, а также ответим на вопрос, стоит ли ждать краха долларовой системы и падения Фондового рынка США в 2023 году? Приятного просмотра! Успехов!

( Читать дальше )

Госдолг США и ВВП:

- 23 января 2023, 18:12

- |

Республиканцы хотят привязать госдолг США к ВВП.

Представители Республиканской партии США выступили с инициативой пересмотреть политику страны в вопросе собственного госдолга. По словам конгрессмена от значимого и электорально колеблющегося штата Пенсильвания Брайана Фитцпатрика, пора переходить к политике привязки объемов государственного долга к размеру экономики страны. Это может обернуться полным пересмотром расходов бюджета, а также привести к обнулению какой-либо материальной помощи Украине.

На данный момент госдолг США подобрался к колоссальной отметке в $31,4 трлн. Для понимания: экономика штатов в принципе в 2022 имела размер в $25 трлн. Долги федерального правительства на 26% больше размеров американской экономики, и это без учета займов региональных властей, корпораций и простого населения. В 2008 году отношение госдолга к экономике было в три раза меньше — 40% ВВП. Уже 15 лет развитие Штатов зиждется на безумном по своей интенсивности накоплении долгов.

( Читать дальше )

Всероссийский Телеграм-Банк, школа злословия для ChatGPT, а также арест Гэндальфа за крипту

- 23 января 2023, 08:27

- |

Женя решил накьюарить МТС Банк – но оказалось, что есть нюанс

В декабре МТС Банк объявил акцию «Накьюарь на миллион» с призом в 1 млн рублей клиенту, который совершит наибольшее количество оплат через систему быстрых платежей по QR-кодам за месяц.

«Легкие бабки!» – подумал чувак по имени Женя, и запулил 11 тысяч отдельных платежей по 10 рублей на счет букмекерской конторы. Для этого всего-то пришлось нон-стоп отправлять по платежу в минуту 15 часов в день две недели подряд.

( Читать дальше )

⚡️ Массовые забастовки во Франции, госдолг США снова штурмует потолок, у ФРС заканчиваются ястребы и многое другое (Актуальные финансовые новости на 20.01.23)

- 20 января 2023, 09:24

- |

В США подступает новые кризис - крах ликвидности Treasuries

- 31 октября 2022, 13:22

- |

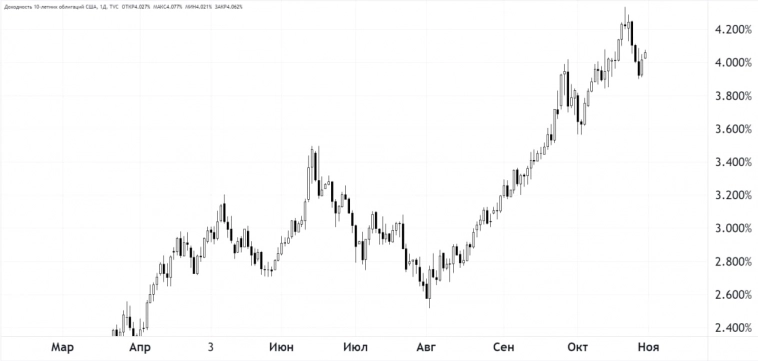

US Treasury market оцениваемые в $24 трнл. начинает штормить, поскольку повышение ставок ФРС приводит к росту доходности облигаций и снижению их стоимости. Особую чувствительность от волатильности на рынке облигаций испытывают акции. По мнению аналитиков, потрясения на рынке США могут привести к падению акций на 25% и нанести ущерб всей мировой системе.

Масла в огонь подливает политика ЦБ Японии. На фоне слабеющей йены Банк Японии сбрасывает Treasuries. Напомню, что исторически именно Япония является главным держателем госдолга США. На этой неделе йена продолжит испытывать давление на фоне приближающегося заседания ФРС 1-2 ноября. Остается гадать продолжит ли ЦБ Японии интервенции для поддержания курса нац валюты. (PS: ДА).

А пока ФРС США сокращает баланс, доходности 10-леток уже превышают 4% годовых — максимум с 2008 г.

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

- 05 октября 2022, 12:03

- |

#BONDS #US10Y

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

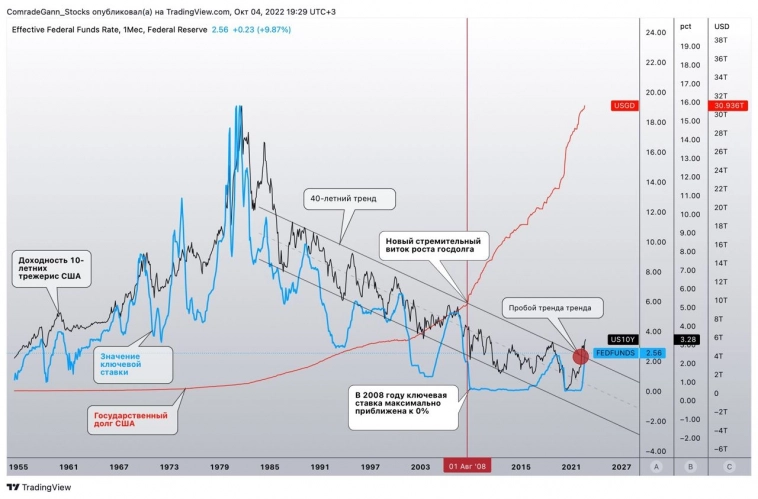

Коллеги, добрый день! Вновь вернемся к графику 10-летних казначейских облигаций США. Неоднократно писали, что слом 40-летнего нисходящего тренда является, в своем роде, сменой действующей экономической парадигмы. Но сейчас хотел бы остановиться на одном факторе, и с его помощью интерпретировать происходящее — это долг.

На представленном графике есть три составляющих:

⬛ Черный — линия доходности 10-летних казначейских облигаций США;

🟦 Синий — значение ключевой ставки ФРС;

🟥 Красный — государственный долг США.

Из простых закономерностей, которые сразу можно выделить:

📍Начало 40-летнего нисходящего тренда в доходности 10-летних трежерей в 80-х годах прошлого века;

📍Начало 40-летнего цикла снижения ставки ФРС;

( Читать дальше )

Мировые новости 05.10.2022

- 05 октября 2022, 11:33

- |

- Государственный долг США впервые превысил $31 трлн. из-за роста процентных ставок и политики Байдена, которая увеличивает дефицит федерального бюджета.

- Объем торгов на фондовом рынке Мосбиржи в сентябре увеличился на 33.9% и составил 2.5 трлн. рублей.

Яков и партнеры*: Затраты Евросоюза на борьбу с энергетическим кризисом могут превысить €1 трлн в 2023 году (* бывшее подразделение McKinsey).

SberCIB: Рынок акций может поддержать выплата дивидендов российскими компаниями в октябре. Ожидаем индекс Мосбиржи* на уровне 2300 пунктов в конце года (* IMOEX = 2046 сейчас).

CEO Shell: Для оказания помощи наиболее уязвимым категориям населения стран Евросоюза следует не вводить потолок цен на газ, а поднимать налоги для богатых людей.

Bloomberg: США могут избежать серьёзного экономического спада, тогда как Европу неминуемо ждёт рецессия на фоне энергокризиса.

- Маск повторно предлагает купить Twitter* за $44 млрд., стремясь избежать судебного разбирательства (* TWTR + 20% after-hours).

- S&P 500* продолжил рост второй день подряд (5.7% за два дня) — это сильнейшее двухдневное ралли с марта 2020 года (* S&P 500 = 3790 сейчас).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал