Блог им. AntonStupin

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

- 05 октября 2022, 12:03

- |

#BONDS #US10Y

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

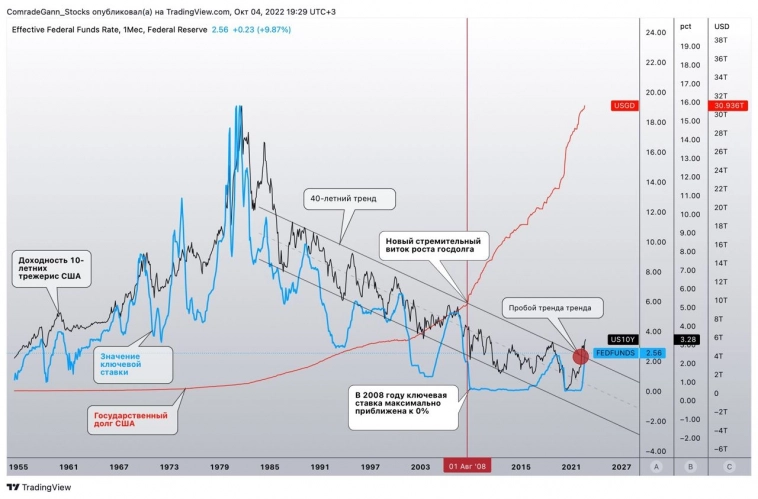

Коллеги, добрый день! Вновь вернемся к графику 10-летних казначейских облигаций США. Неоднократно писали, что слом 40-летнего нисходящего тренда является, в своем роде, сменой действующей экономической парадигмы. Но сейчас хотел бы остановиться на одном факторе, и с его помощью интерпретировать происходящее — это долг.

На представленном графике есть три составляющих:

⬛ Черный — линия доходности 10-летних казначейских облигаций США;

🟦 Синий — значение ключевой ставки ФРС;

🟥 Красный — государственный долг США.

Из простых закономерностей, которые сразу можно выделить:

📍Начало 40-летнего нисходящего тренда в доходности 10-летних трежерей в 80-х годах прошлого века;

📍Начало 40-летнего цикла снижения ставки ФРС;

📍Первые значимые увеличения государственного долга США в аналогичный период (в период 80-90-х годов госдолг США вырос с 908 млрд$ до 3200 млрд$. Рост более, чем в 350%).

Так, можно отметить, что в 1971 г. был отказ от золотого стандарта Р. Никоном (т.е прекращение гарантийной конвертируемости доллара в золото).

Собственно, с этого момента начался «последний» и крайне успешный забег существующей экономической системы.

Почему я связываю эти три составляющие? Здесь как раз скрывается ответ на тот самый фактор, который я обозначил в начале заметки — долг. Переход к системе, в которой нет привязки к реальному активу, и идет постоянное снижение ключевой процентной ставки, которое дает доступ к постоянному наращиванию долга за счет рефинансирования.

Основная идея рефинансирования проста: механизм работает за счет постоянного снижения стоимости кредита (снижения ключевой ставки) с последующим рефинансированием своих долгов (т.е брать новый кредит, который дешевле существующего, «гасить» старый и продолжать жить). Если грубо, то за счет постоянного удешевления кредита может расти его объем, но, при этом, стоимость его обслуживания будет сокращаться/оставаться такой же.

Вновь обращаясь к графику, мы видим, что такая система и такая парадигма экономической системы существовала последние 40 лет. Но возникает вопрос, если такая система конечна (т.е наступает момент, когда нет возможности перефинансировать под более низкую ставку), то что происходит дальше? Ответ на данный вопрос, наверное, не нашего поля ягода😁 Но начало этого процесса мы можем наблюдать с 2008 года.

В 2008 г.:

📍Ключевая процентная ставка ФРС максимально приблизилась к значению 0%;

📍Мировой финансовый кризис 2008 года;

📍Новый экспоненциальный виток роста государственного долга США;

📍Получила широкое распространение программа QE (Quantitative Easing).

Повторюсь, что даже не буду сейчас затрагивать вопрос о дальнейшем развитии экономической системы. Но данной заметкой хотел показать логику развития экономики США в этот 40-летний цикл, и понять, почему появилась такая паника в этом году при пробое доходности 10-летних трежерис своего 40-летнего нисходящего тренда. Также, возможно, что текущие состояния экономической системы берут свои начала не в 2008 годах, а в далеких 80-х.

Нужно что-то делать и решение может быть совсем нетривиальным! Как, к примеру, кризис банковской системы 1907-1908 гг., когда в США проблему решил проведением взаимозачёта между всеми крупными банками, а недостающую сумму денег добавил из своих собственных средств J.P. Morgan.

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

теги блога Антон Ступин

- Aalibaba Group

- Alibaba

- Alibaba Group

- BABA

- Bonds

- FAANG

- gazp

- GAZP Газпром

- Gazprom

- Hang Seng

- Hang Seng Index

- IMOEX

- NASDAQ

- NVTK

- RGBI

- RTSI

- S&P500

- Sber

- sberbank

- spx

- SPX 500

- VTBR

- Xiaomi

- Xiaomi Inc

- акции

- Акции РФ

- акции США

- алибаба

- аналитика

- банки

- бонды

- Бонды США

- газ

- Газпром

- Ганн

- германия

- гонконгская биржа

- гособлигации

- гособлигации РФ

- гособлигации США

- дивидендная политика

- ЕС

- ЕЦБ

- ЕЦБ гособлигации

- золото

- Илон Маск

- инверсия

- инверсия кривой доходности

- индекс RTSI

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс РТС

- Индекс ртс прогноз

- инфляция

- инфляция в США

- Китай

- китайские акции

- Китайский фондовый рынок

- кризис

- Маск

- металлурги

- металлургический сектор

- ММВБ

- ММВБ Акции

- МосБиржа

- насдак

- Новатэк

- Облигации

- облигации США

- офз

- полюс

- Полюс Золото

- рецессия

- Рецессия в США

- Россия

- РТС

- РФ

- санкции

- сбер

- сбер преф

- сбербанк

- Сбербанк преф

- Северсталь

- сша

- твиттер

- технический анализ

- технологические компании

- тинькофф банк

- торговые сигналы

- трежериз

- трежерис

- трежерис США

- трейдинг

- форекс

- фьючерс mix

- фьючерс ртс

- Яндекс

Хозяин кабинета собрал несколько крупных кредиторов и сказал. Я тебе должен. И тебя я должен. И тебе тоже. Ну так проведите между собой взаимозачет.

На самом деле взаимозачет тогда использовался примерно активно. Допустим, у крупного плательщика бюджета были должники, которым был должен бюджет. Выстраивалась цепочка должник кредитор. После этого шли в казначейство, первый вносил в бюджет вексель, который прямо в этом кабинете проходил по цепочке долгов и возвращался к эмитенту. В итоге всем хорошо, но денег в бюджете больше не стало.

В 2008 году после банкротства Леман бразерс ФРС проводило похожие операции, расшивая взаимные долги и спасая крупнейших должников, типа Ситибанка.

Госдолг США вырос до 31000 млрд долларов, те 3400 %

usdebtclock.org