волатильность

Волатильность.

- 13 сентября 2016, 14:02

- |

- комментировать

- 32 | ★1

- Комментарии ( 3 )

Крупнейший банк Норвегии делает ставку на обвал биржи США

- 08 сентября 2016, 01:52

- |

Крупнейший банк Норвегии, DNB, делает ставку на обвал рынка акций США и на растущую волатильность в мировой финансовой системе. Инвестиционный фонд банка, размером 56 миллиарда евро, впервые купил контракты VIX-Index, который показывает ожидаемые турбуленции американского индекса S&P 500. Размер активов в акциях и облигациях был уменьшен.

Блумберг приводит цитату начальника инвестиционного фонда DNB.

Банк считает что рынок слишком уязвим, и что становится все меньше позитивных сигналов.

Также фонд увеличил долю наличных денег в своем портфолио, и теперь держит порядка 8% капитала в наличности. Таким образом, вместе со ставкой на возможные турбуленции на рынке банк занимает оборонительную позицию. Обоснованием служит то, что экспансивная денежная политика центральных банков привела к раздутию курсов акций и снижению процентов по облигациям.

Особенно скептически DNB смотрит на американский рынок акций, и в особенности электроэнергетические компании, телекомы, фирмы выпускающие продукты питания.

Выяснилось, что некоторые компании влезли в долги, чтобы выплачивать высокие дивиденды. Сейчас выплата высоких дивидендов заложена в цене акций, и если фирмы будут вынуждены сменить свою дивидендную политику — это повлечет за собой последствия.

Че по золоту? Лето.

- 24 августа 2016, 09:48

- |

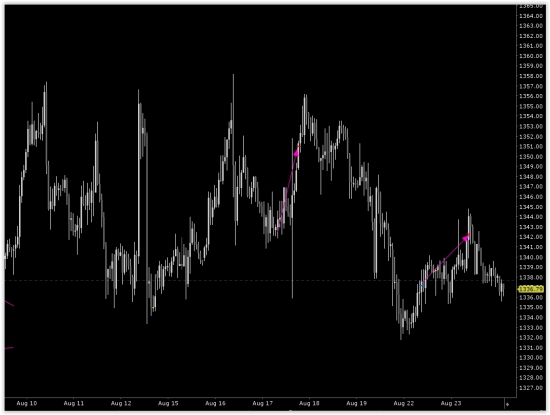

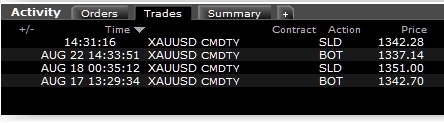

Трейдинг в августе такой — стопы нужны широкие, а тейки узкие. Иначе будете только платить. А можно просто забить.

Последние две сделки по золоту.

( Читать дальше )

Страдания по волатильности и Книга "Finding Alpha"

- 23 августа 2016, 10:43

- |

Потом и вправду был отскок по волатильности, удалось подзаработать роботами. Но дальше кривая волатильности опять пошла на спад.

Клёва нет, роботы сливают, в голове тоже ни одной смутной идеи. Зарабатывать на рынке не получается. Ищу причины. К сожалению это не просто, т.к. экономического образования нет. Фундаментал в голове отсуствует напрочь. Поход за прибылью — как бег по полю в темноте с большой острой шашкой в руке — опасно и результат не очевиден. Т.е. не разоряюсь, при своих. Но взрывного профита нет. Хотя в планах было чуть ли не по 20% в месяц. Но чего-то не хватает. По-моему чего-то совсем крошечного.

Читаю Finding Alpha Эрика Фалькенштейна. Очень забавный мужик! Чего стоит его пост про разоблачение надутых физиков?

falkenblog.blogspot.ru/2009/03/economists-arent-more-stupid-than-other_11.html

И очень очень умный. (умный это тот, кто думает похожим с вами образом, да-да) Он был аспирантом у Хаймана Минского. Спорит с нобелевскими лауреатами в своей книге. Книга идёт тяжело. Английский же. Даже не дошел до середины. Раз-два-три за страницу лажу в словарь, хотя английский знаю хорошо. Но надо изучать что думают по настоящему умные люди.

( Читать дальше )

волатильность

- 17 августа 2016, 21:53

- |

Волатильность (VIX) на 2-х летнем минимуме - развязка близка.

- 16 августа 2016, 16:55

- |

Кто-то тарит $ — они с каждым днем все дешевле :), кто посмелее шортит SP500.

Ждать не долго осталось!

Пора присматриваться к VIX (волатильность). Нефть - промежуточные цели достигнуты. [Стрим]

- 15 августа 2016, 20:35

- |

Делают деньги не отходя от кассы (их нравы).

- 05 августа 2016, 10:09

- |

Забавная история о самом лучшем дейтрейдере из Конгресса США.

В США часто ходят слухи, что некоторые члены Конгресса — сильные любители внутридневной торговли на бирже. Но публике никогда не доводилось видеть их торговлю в действии. До сих пор.

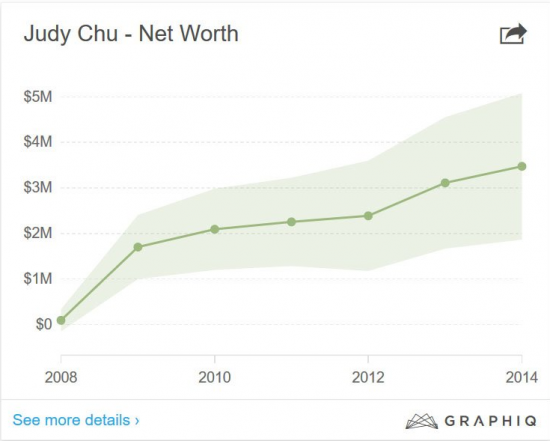

Конгрессмен США, демократ, Джуди Чу публично подала ежемесячный отчет о своих операциях на бирже. Что интересно, так это размер сделок — от $1000 и $15000 и инструменты типа фьючерсов на волатильность. То есть Джуди совсем не новичок в трейдинге.

Согласно представленным сделкам, конгрессмен за 6 лет заработала на бирже $3,5 млн. чистой прибыли. Это делает ее 103-м самым богатым членом Конгресса (в двух палатах заседает 535 человек).

Результаты Джуди просто фантастические. Выглядит достаточно странно, что бывший профессор психологии, начавший карьеру в Конгрессе США практически с нулевым банковским счетом, в течение следующих 5 лет создала собственный капитал в размере более $3 млн.

Инсайдерская торговля?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал