вдо

«Ламбумиз» наращивает прибыль и сокращает оборотный цикл

- 25 сентября 2019, 11:18

- |

Ключевые тезисы:

- Компания располагает производственными линиями, размещенными на собственной площадке. Рыночная стоимость всех активов оценивается в 2 млрд руб.

- Ключевым драйвером роста для сегмента молочной упаковки является шестицветная упаковка. Ее доля с 2013 г. выросла с 10% до 43,9% на конец июня 2019 г.

- Во втором квартале 2019 г. «Ламбумиз» продолжил работу над повышением эффективности: валовая рентабельность в сравнении с 2018 г. выросла на 1,6%, до 15,3%, операционная рентабельность — на 0,8%, до 3,2%.

- Долговая нагрузка сокращается: долг в выручке держится ниже уровня 40%, долг/EBIT снизился до 10,6х. Относительно оборотного капитала долг показывает положительную динамику: он покрывается ликвидным капиталом на 150%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 25.09.2019

- 25 сентября 2019, 08:32

- |

- Московская биржа зарегистрировала выпуск облигаций «Ай-теко», размещение запланировано на 26 сентября;

- «Обувь России» установила ставку купона на весь срок обращения, размещение выпуска пройдет 26 сентября;

- «Держава-Платформа» тоже 26 сентября проведет сбор заявок на допвыпуск облигаций серии БО-01Р-01;

- «Завод КриалЭнергоСтрой» (Завод КЭС) зарегистрировал программу облигаций до 2 млрд рублей;

- Дебютный выпуск облигаций «Моторных технологий» сегодня размещается на бирже;

- «СамараТрансНефть-Терминал» допустили очередной дефолт по выплате купона;

- ПАО «Инград» сообщил о заключенном договоре поручительства;

- «ЧТПЗ» выдало процентный займ на сумму более 24,76 млрд рублей подконтрольной организации;

- Арбитражный суд Кемеровской области принял заявление о признании банкротом ПАО «Южный Кузбасс»

Подробнее о ключевых событиях на boomin.ru

( Читать дальше )

Что делать с ВДО, если ты станешь неквалом по новой версии ЦБ?

- 25 сентября 2019, 08:28

- |

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 25 сентября 2019, 08:24

- |

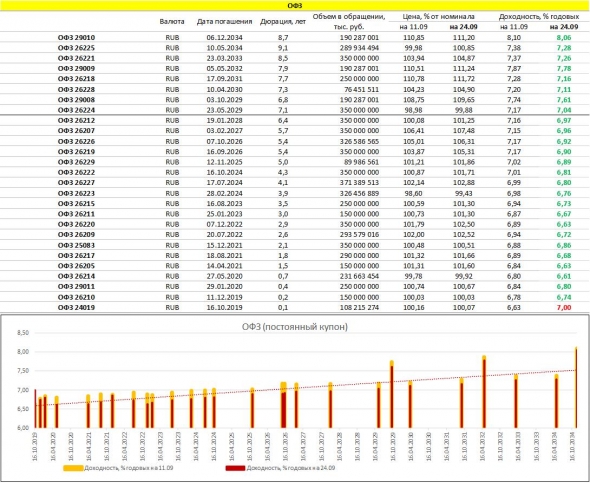

ОФЗ. Хотите вложить деньги в госдолг под ключевую ставку? Придется покупать 10-летние и еще более длинные бумаги. Все что короче, дает менее 7% годовых. Российский госдолг ценится все выше. До инверсии кривой доходности еще далеко. Она отражала бы полную веру инвесторов в качество гособлигаций, а заодно – готовность бумаг к заметной коррекции. Аналогичная ситуация сложилась весной 2018 года и привела рынок к 10%-ной просадке. Но сейчас мы имеем хоть и высоко оцененные облигации, но облигации пока не перегретые. Покупать ОФЗ с отдаленными сроками погашения в надежде заработать на росте их тела уже, скорее всего, нецелесообразно. Даже в ожидании снижения ключевой ставки. Однако и риски подобных покупок нельзя назвать высокими. ОФЗ в нынешнем состоянии – строго консервативный инструмент, с минимальной спекулятивной составляющей. И, соответственно, пользоваться им лучше по назначению, покупая низковолатильные и относительно короткие бумаги с целью обычного сохранения денег.

( Читать дальше )

«ГрузовичкоФ-Центр» выплатит 18-й купон

- 24 сентября 2019, 14:22

- |

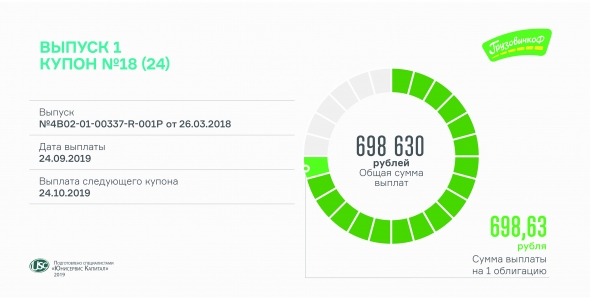

Купонный платеж составляет почти 700 тыс. рублей. Размер начисленных доходов по одной облигации — 698,63 рубля. Выплаты осуществляются каждые 30 дней по ставке 17% годовых. Перечисление средств за 18-й купонный период ожидается сегодня.

Двухлетний выпуск облигаций объемом 50 млн рублей в рамках программы на 300 млн рублей «ГрузовичкоФ-Центр» разместил в апреле 2018 г. Всего в обращении 1 тыс. ценных бумаг серии БО-П01 номинальной стоимостью 50 тыс. рублей. Международный код идентификации бондов (ISIN) — RU000A0ZZ0R3.

Оборот облигаций первого выпуска «ГрузовичкоФ-Центр» в августе превысил 5,8 млн рублей (111 бумаг). Средневзвешенная цена составила 104,8% от номинала.

Несмотря на то, что по облигациям 1-й серии установлена самая высокая среди трех выпусков компании купонная ставка, наибольшей популярностью по количеству сделок на вторичном рынке пользуются бонды серии БО-П03, выпущенные 3 месяца назад.

Поставщик бумаги «ИТЦ-Трейд» разместил облигации

- 24 сентября 2019, 09:27

- |

Торги в процессе размещения выпуска объемом 50 млн рублей начались 23 сентября. Владельцами биржевых облигаций на первичном рынке стали 66 частных инвесторов.

Максимальные вложения одного инвестора составили почти 20 млн рублей (1987 ценных бумаг). Объем самой популярной заявки — 50 тыс. рублей.

Всего за вчерашний день было реализовано 5 тыс. ценных бумаг по номинальной стоимости каждой 10 тыс. рублей. Их обладатели будут получать купонный доход раз в месяц по ставке 14,5% годовых.

На вторичных торгах 23 сентября совершено 36 сделок на 2,9 млн рублей по цене 101,81-102,5% от номинала.

Срок обращения выпуска составляет 4 года, купонная ставка установлена на весь период. Через 1, 2 или 3 года компания может объявить оферту и выкупить облигации, о чем обязуется сообщить за 2 недели до даты погашения. Также установлен график амортизации, согласно которому за 10 месяцев до окончания обращения выпуска «ИТЦ-Трейд» начнет досрочное частичное погашение по 10% от номинала. В торговых системах выпуск можно найти по ISIN коду RU000A100UP0.

( Читать дальше )

Коротко о главном на 24.09.2019

- 24 сентября 2019, 08:43

- |

- «Моторные технологии» установило ставку купона на весь срок обращения на уровне 15% годовых;

- «ИТЦ-Трейд» подвел итоги размещения и первого дня торгов;

- «Атомстройкомплекс-Строительство» установило ориентир ставки купона — 11,75% годовых;

- Московская биржа зарегистрировала программу биржевых облигаций нового эмитента — ООО «Ультра»;

- «ТЕХНО Лизинг» завершил размещение второго выпуска;

- «ДелоПортс» сообщил о совершении крупной сделки подконтрольной организацией;

- Совет директоров «ЧТПЗ» утвердил реализацию инвестиционного проекта на 783,3 млн рублей;

- «Силовые машины» досрочно погасили выпуски БО-03 и БО-04 в общем объеме 10 млрд рублей

Подробнее о ключевых событиях на Boomin.ru

ВДОграф и рейтинги бумаг по итогам дня по ссылке

Средневзвешенная доходность за прошедший день составила 13,95%, суммарный объем торгов — 92,28 млн рублей.

( Читать дальше )

Коротко о главном на 23.09.2019

- 23 сентября 2019, 09:36

- |

- «Моторные технологии» определились с датой размещения — 25 сентября;

- Сегодня начинаются торги облигациями «ИТЦ-Трейд»;

- Санкт-Петербургская биржа зарегистрировала программу до 200 млн рублей нового эмитента из Владивостока;

- Облигации «О1 Груп Финанс» с 20 декабря прекратят торговаться на бирже;

- «ОК-Финанс» увеличило долю в уставном капитале АПРИ «Флай Пленинг»;

- «Легенда» сообщила о получении права распоряжаться голосами кипрской компании;

- Совет директоров «ЧТПЗ» одобрил решении об открытии аккредитивов и заключении договора выдачи банковских гарантий с Газпромбанком;

- «ЮАИЗ» выступил поручителем по трем договорам лизинга

ВДОграф претерпел изменения и стал еще информативнее — по ссылке дневные рейтинги ВДО.

Средневзвешенная доходность за 20 сентября составила 13,39%, суммарный объем торгов — 95,71 млн рублей.

( Читать дальше )

Соломенский лесозавод: причины краха

- 20 сентября 2019, 12:30

- |

Продолжаем исследовать эмитентов. Учиться на чужих ошибках всегда лучше, чем на своих, поэтому еще раз расскажем, да и покажем, как разглядеть в отчетности потенциальное банкротство. Сегодняшний эмитент когда-то являлся достаточно крупной компанией, даже публиковал отчетность по МСФО. Был интересен инвесторам, но не был прост.

8 октября 2014 года ПАО «Соломенский лесозавод» разместил дебютный облигационный выпуск — общество заняло на семь лет три млрд рублей с полугодовой выплатой купона по ставке 10% годовых. Андеррайтером и организатором выступила ИК «Паллада-Капитал».

Компания являлась крупнейшим деревоперерабатывающим предприятием в Карелии, занимаясь не только вырубкой и продажей (в том числе на экспорт) древесины, но и деревообработкой и производством.

Уже через полтора года, 6 апреля 2016 года — эмитент допустил первый технический дефолт по выпуску, когда не выплатил в срок третий купон. Однако техдефолт не перешел в реальный — компания смогла исполнить обязательства, выплатив 13 апреля 149,6 млн рублей процентов по купону.

( Читать дальше )

Коротко о главном на 20.09.2019

- 20 сентября 2019, 10:44

- |

- «ИТЦ-Трейд» предусмотрел возможность досрочного погашения готовящегося выпуска;

- «Ай-теко» начнет размещение выпуска на 800 млн рублей 26 сентября;

- «Левенгук» принял решение уменьшить объем выпуска вдвое;

- МФК «КарМани» понизило ставку купона по выпуску БО-002;

- «Голдман Групп» продолжает процесс реорганизации

ВДОграф подводит итоги вчерашнего дня торгов: средневзвешенная доходность день составила 13,73%, суммарный объем торгов по 71 бумаге 85,6 млн руб.

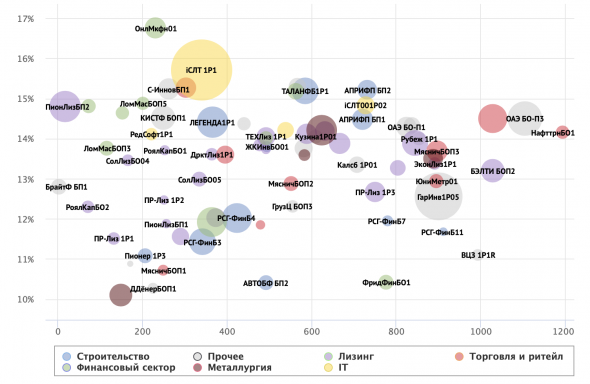

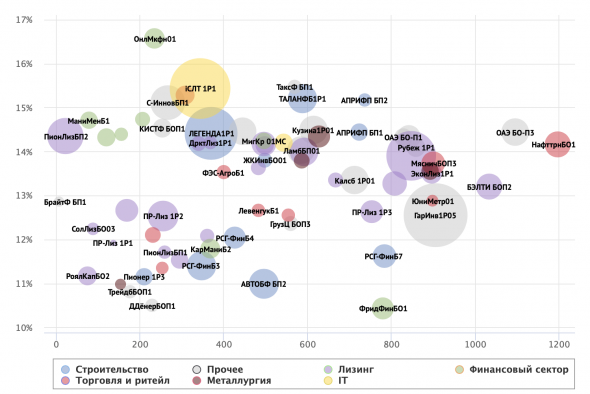

к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

На интерактивном графике все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал