анализ

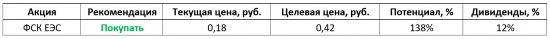

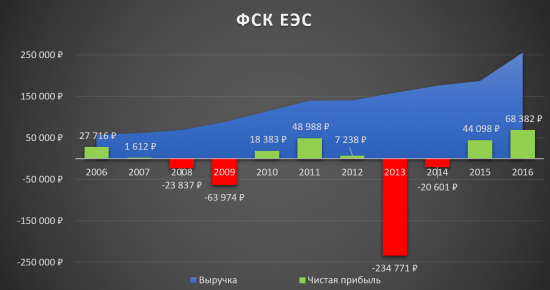

Инвестиционная идея «ФСК ЕЭС» - сохраняется!

- 24 марта 2017, 13:16

- |

О компании: «Федеральная сетевая компания Единой энергетической системы» (ОАО «ФСК ЕЭС») создано в соответствии с программой реформирования электроэнергетики Российской Федерации как организация по управлению Единой национальной (общероссийской) электрической сетью (ЕНЭС).

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб за 10 лет. Начну анализ традиционно, с выручки и чистой прибыли компании.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Что главное в анализе цены!?

- 23 марта 2017, 15:04

- |

Никогда не делайте как я!

- 22 марта 2017, 21:07

- |

После моих супер покупок на хаях ММВБ и последующего за этим падения (коррекции) данного индекса, я начал осознавать, что сильно сглупил. Практически все свои деньги вложил в акции с декабря по начало февраля. Конечно тогда я был заражен оптимизмом большинства людей, находящихся на этом сайте. В заголовках только и читалось как мы быстро и сильно растем и какие впереди нас ждут перспективы (Трамп, отмена санкций, рост экономики и т.д.) Но как это обычно и бывает, что-то пошло не так...

Пока конечно не особо мне больно и страшно, всего около минус 10% от счета. И очень помогает мне то, что я выбрал для себя с самого начала стратегию инвестирования на длительный срок — это сейчас как-то успокаивает.

За то время, пока тут не писал, я проанализировал финансовую отчетность нескольких компаний, прочитал несколько книг по фундаментальному анализу.И на Российском рынке пока нашел только одну компанию, которую можно сейчас покупать по котировкам на данный момент с расчетом на хороший доход в будущем.

Были мысли торговать на американском рынке, но сейчас мне страшно, кажется рынок высоко и у них… Прикупил немного долларов на случай заманчивых предложений. И вообще думаю, что в будущем буду торговать на два рынка как минимум, все-таки в РФ много крадут и компании контролируются Правительством, поэтому уверенности в будущем нет.

На данный момент владею акциями ( процентное соотношение в моем портфеле):

— Россети 27.24% ( цена покупки 1,2458 ) - цель: конечно чем выше тем лучше, но в реальности рассчитываю на 2.5 в 2017-2018 году

— Газпром 11,77% ( цена покупки 146,51 ) — цель: продам если цена в этом году будет выше 165, кажется рост Газпрома возможен через год, а может и больше, но вероятность роста будет меняться в зависимости от политики компании

— РусГидро 8,55% ( цена покупки 1,0669 ) — цель: 1.5 в 2017-2018 году

— ВТБ 1,60 % ( цена покупки 0,0743 ) — цель: Компании нужна стабильная прибыль 1-2 года, будем ждать ...

— БСП 5,37 % (цена покупки 70,45 ) — цель: Если честно покупал данную бумагу без особого анализа, через какое-то время понял, что не купил бы, но дело уже было сделано. Буду держать, по отчетам банк более менее растет

— Ленэнерго п 39,39% ( цена покупки 53,6 ) — цель: ждем высоких дивидендов, и надеемся на высокую прибыль компании в 2017 году

— Московская биржа 6,09 % ( цена покупки 112,77 ) — цель: дивиденды 6,7 %, + моя огромная уверенность в компании, я делал ее анализ и рекомендую покупать акции по цене до 120 рублей/шт. При условии, что прирост прибыли и ROE компании останется на прежнем уровне, гарантирован высокий ежегодный доход.

P.S.

Если бы меня спросили будет индекс ММВБ падать или расти в ближайшие 3-6 месяцев, то я бы отдал бы 65 % на падение. Надеюсь я ошибаюсь...

Русал - Алюминиевая пушка?

- 22 марта 2017, 19:13

- |

Аналитический обзор компании «Русал»

О компании: Объединенная компания РУСАЛ – крупнейший в мире производитель алюминия. Основную часть продукции компании составляют первичный алюминий, алюминиевые сплавы, фольга и глинозем. Активы ОК РУСАЛ включают в себя весь комплекс предприятий, задействованных в цепочке производства конечного продукта, – от горнодобывающих комбинатов до алюминиевых и фольгопрокатных заводов. Это позволяет компании контролировать все этапы производственного процесса, обеспечивая высокое качество продукции.

Заводы и представительства РУСАЛа находятся в 19 странах на пяти континентах. При этом основные производственные мощности РУСАЛа расположены в Сибири, что дает компании два важных преимущества: доступ к возобновляемой и экологически чистой гидроэлектроэнергии и близость к самому перспективному мировому рынку – Китаю.

Фундаментальный анализ:Данные были взяты из отчётов МФСО и переведены в млн. руб. Начну анализ традиционно, с выручки и чистой прибыли компании.

( Читать дальше )

Сбер. Итоги утра понедельника.

- 20 марта 2017, 12:29

- |

Итак Утро понедельника, подведем некоторые итоги. На закрытии пятницы мы имели пробой уровня 160.

Утром открывшись выше, мы подтвердили пробой.

Общая картина. Покупатель тройного дна, проявил себя. Данное тройное дно на 155.5 оборвало развитие 1. большого нисходящего канала АА.

2. Развитие нисходящего канала ВВ- более агрессивного и на вариант нисходящего каскадного падения, о котором я ранее немного писал. Мало того канал ВВ пробит сегодня вверх и 3. мы тестируем важный уровень 163.36 на нем же локальная линия тренда от двух последних вершин.

Точка интересная, на 163-163,5 я закрыл лонги. Будем посмотреть.

Пока я остаюсь в концепции широкого запила 165 — 155.

График, который работает.

- 20 марта 2017, 12:03

- |

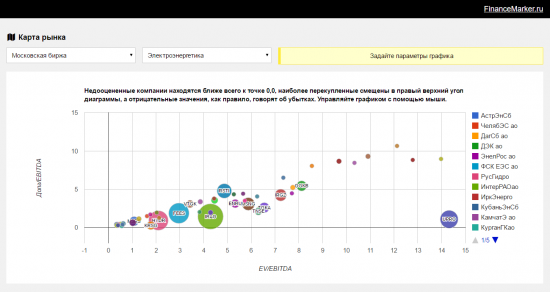

Идея все та же — находить недооцененые компании. Графически такие смещаются к точке начала координат 0,0.

В правом верхнем углу наоборот наиболее перекупленные компании.

Такой анализ сразу становится наглядным и на примере энергетики хорошо становится видно, как много здесь недооцененных компаний с отличным потенциалом роста.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал