SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Татнефть

Улучшившаяся рыночная конъюнктура не в полной мере учтена в нефтегазовых котировках - Sberbank CIB

- 23 марта 2021, 15:15

- |

Нефтегазовый сектор: доходность снова выше 10%. Несмотря на впечатляющий рост акций российского нефтегазового сектора (на 60% за последние 12 месяцев), мы по-прежнему считаем их оценку очень привлекательной, т. к. улучшившаяся рыночная конъюнктура не в полной мере учтена в котировках. Мы повышаем целевые цены в среднем на 18% (наш прогноз цен на нефть пересмотрен в сторону повышения) и подтверждаем рекомендацию ПОКУПАТЬ по всем акциям, которые мы освещаем.

Ожидающееся восстановление спроса на нефть и неожиданно жесткое соблюдение дисциплины участниками ОПЕК+ обеспечивают импульс для роста цен на нефть. Мы повысили прогноз средней цены Brent на 2021 и 2022 годы до $65/барр., но не изменили допущения по курсу рубля к доллару. Мы прогнозируем, что EBITDA и свободные денежные потоки нефтяных компаний в этом году вырастут соответственно на 77% и 133%, а если учесть и газодобывающие компании, то соответствующие показатели для сектора в целом увеличатся на 66% и 325%.

Теперь мы ожидаем, что доходность свободных денежных потоков сектора увеличится до 11% в 2021 году и превысит 13% — в 2022, а средняя дивидендная доходность в следующем году (с учетом выплаченных дивидендов) снова будет двузначной (12%).

Российский нефтегазовый сектор сейчас один из самых привлекательных на мировом рынке в целом и в сегменте развивающихся рынков в частности. Доходность по этим бумагам намного выше при более низких потенциальных рисках.

По нашим оценкам, несмотря на хорошую динамику с начала года и за последние 12 месяцев, в котировках российских нефтегазовых компаний заложено восстановление цен на нефть не более чем до $45-50/барр. Таким образом, имеется значительный потенциал для роста, т. к. сейчас спотовая цена Brent близка к $65/барр.

Sberbank CIB

Ожидающееся восстановление спроса на нефть и неожиданно жесткое соблюдение дисциплины участниками ОПЕК+ обеспечивают импульс для роста цен на нефть. Мы повысили прогноз средней цены Brent на 2021 и 2022 годы до $65/барр., но не изменили допущения по курсу рубля к доллару. Мы прогнозируем, что EBITDA и свободные денежные потоки нефтяных компаний в этом году вырастут соответственно на 77% и 133%, а если учесть и газодобывающие компании, то соответствующие показатели для сектора в целом увеличатся на 66% и 325%.

Теперь мы ожидаем, что доходность свободных денежных потоков сектора увеличится до 11% в 2021 году и превысит 13% — в 2022, а средняя дивидендная доходность в следующем году (с учетом выплаченных дивидендов) снова будет двузначной (12%).

Российский нефтегазовый сектор сейчас один из самых привлекательных на мировом рынке в целом и в сегменте развивающихся рынков в частности. Доходность по этим бумагам намного выше при более низких потенциальных рисках.

По нашим оценкам, несмотря на хорошую динамику с начала года и за последние 12 месяцев, в котировках российских нефтегазовых компаний заложено восстановление цен на нефть не более чем до $45-50/барр. Таким образом, имеется значительный потенциал для роста, т. к. сейчас спотовая цена Brent близка к $65/барр.

Мы подтверждаем рекомендацию ПОКУПАТЬ для всех освещаемых нами компаний, но по-прежнему отдаем предпочтение Татнефти, у которой самая привлекательная доходность свободных денежных потоков и дивидендная доходность. При этом, на наш взгляд, акции Роснефти могут больше других выиграть от сочетания высоких цен на нефть и относительно слабого рубля, а у бумаг Газпрома наибольший потенциал роста относительно текущих котировок.Котельникова Анна

Sberbank CIB

- комментировать

- Комментарии ( 0 )

Татнефть рассмотрит дивиденды в апреле, ожидает роста добычи в ОПЕК+, увеличит свою добычу на 2%

- 19 марта 2021, 13:13

- |

Глава Татнефти Наиль Маганов, отвечая на вопрос, когда совет директоров компании планирует дать рекомендации о выплате дивидендов:

Традиционно, когда получим все отчеты за три месяца… Будем стараться, чтобы в апреле такие рекомендации уже былиОПЕК+

Рынок не кажется перегретым, цены отражают действительно настроения и понимание всей ситуации, которая идёт в нефтяной отрасли, и обозначают некий дефицит. Мы считаем, что в рамках сделки ОПЕК+ постепенно договаривающиеся стороны будут повышать, повышать уровень добычиНужно продолжать повышать добычу?:

Да. В соответствии с договоренностями и с ситуацией

О добыче Татнефти

Прошлый год – 26 миллионов тонн. Пока у нас формальная цифра (на этот год – ред.) – 26,5 миллиона тонн, но мы отслеживаем ситуацию буквально каждый день и «играем» с добычей каждый день. Насколько это возможно, мы добываем

Потенциал добычи компании – 30 миллионов тонн нефти — итоги 2019 года.

И мы готовы вернуться к этому потенциалу, как только мы получим разрешение

источник

источник

источник

Татнефть надеется уже добывать первые тонны нефти в Ливии, увеличит переработку нефти - руководитель

- 19 марта 2021, 10:51

- |

Генеральный директор Татнефть Наиль Маганов:

Татнефть проводит все необходимые подготовительные работы.

Переработка нефти

источник

источник

В планах продолжить проекты в Ливии, приостановленные в связи с форсмажорными обстоятельствами в этой стране. Мы надеемся, что в этом году мы закончим там бурение тех скважин, которые остановили после революции ливийской, и начнем уже добывать первые тонны нефти

Татнефть проводит все необходимые подготовительные работы.

Наши коллеги сегодня активно занимаются этой программой, и сегодня они уже находятся либо в Ливии, либо в Москве, либо близко к Ливии, начинают производство

Переработка нефти

В этом году мы планируем переработку довести до 14,5 млн тонн нефти

источник

источник

Изменение формулы демпфера будет выгодно для российских нефтеперерабатывающих компаний - Газпромбанк

- 18 марта 2021, 14:35

- |

Правительство рассматривает изменения формулы демпфера для бензина и дизельного топлива на фоне роста цен на нефть

Согласно последним сообщениям СМИ, правительство России рассматривает поправки к формуле демпфера на моторное топливо. Механизм демпфера был введен в 2019 г. для сдерживания повышения внутренних цен на бензин и дизельное топливо в условиях растущих цен на нефть.

В начале текущего года российские нефтяные компании обратились к правительству с просьбой изменить формулу демпфера. Более высокие цены на нефть вкупе со слабым рублем привели к повышению внутренних оптовых цен на топливо, оказывая давление на рентабельность розничного бизнеса.

Бахтин Кирилл

«Газпромбанк»

( Читать дальше )

Согласно последним сообщениям СМИ, правительство России рассматривает поправки к формуле демпфера на моторное топливо. Механизм демпфера был введен в 2019 г. для сдерживания повышения внутренних цен на бензин и дизельное топливо в условиях растущих цен на нефть.

В начале текущего года российские нефтяные компании обратились к правительству с просьбой изменить формулу демпфера. Более высокие цены на нефть вкупе со слабым рублем привели к повышению внутренних оптовых цен на топливо, оказывая давление на рентабельность розничного бизнеса.

Предлагаемые изменения должны быть выгодны российским нефтеперерабатывающим компаниям: при прочих равных корректировки, по нашим оценкам, могут увеличить налоговые субсидии сектора на 42 млрд руб. в 2021 г. и на 116 млрд руб. в 2022 г. Самый существенный выигрыш получат компании с большой долей переработки (в % от нефтедобычи) и значительными поставками топлива на внутренний рынок, в частности Газпром нефть.Дышлюк Евгения

Бахтин Кирилл

«Газпромбанк»

( Читать дальше )

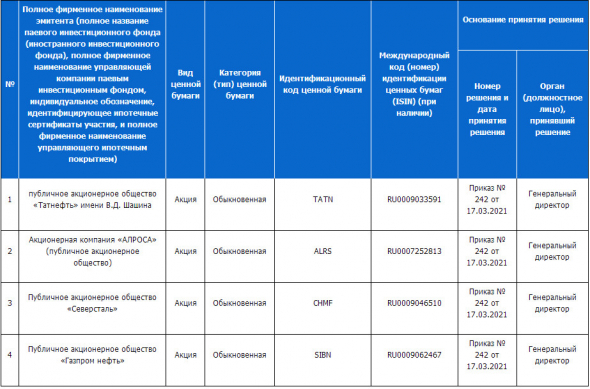

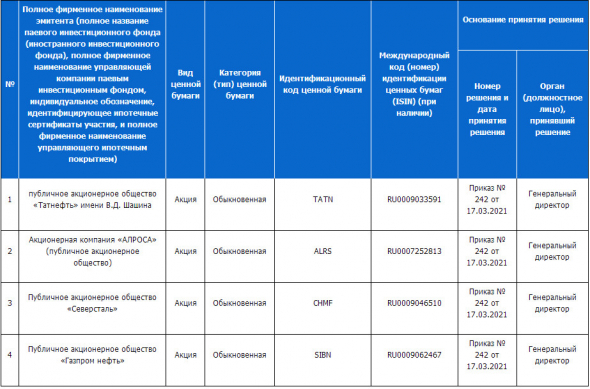

С 18 марта TATN, ALRS, CHMF, SIBN включаются в Некотировальную часть списка ценных бумаг, допущенных к торгам на Санкт-Петербургской бирже

- 17 марта 2021, 19:07

- |

Санкт-Петербургская биржа решила включить с 18 марта 2021 года в Некотировальную часть списка ценных бумаг, допущенных к торгам, следующие бумаги:

сообщение

сообщение

Ожидания по прибыли ряда российских нефтяных компаний могут быть пересмотрены в случае изменения налогового режима - Альфа-Банк

- 17 марта 2021, 19:06

- |

По итогам «круглого стола» с нефтяными компаниями, проведенного вице-премьером А. Новаком в начале этой недели, на котором обсуждался вопрос дополнительной настройки налогообложения сверхвязких и высоко-обводненных нефтяных месторождений, комитет Госдумы по энергетике дал ряд конкретных рекомендаций отдельным государственным ведомствам, включая Минэнерго и Минфин.

Как сообщает агентство «Интерфакс», Госдума предложила ввести кратковременный налоговый вычет для отдельных добывающих проектов, чтобы стимулировать инвестиции в 2021-2022гг., в то время как на 2022 г. запланированы масштабные изменения в налоговый кодекс в части налога на дополнительный доход (НДД), с выделением месторождений сверхвязкой нефти в отдельную подгруппу. Это позволит ряду нефтяных компаний компенсировать потери, предусмотренные пересмотром налогового законодательства в октябре 2020 г., которые привели к отмене большинства налоговых льгот (специальные ставки экспортной пошлины и НДПИ для месторождений высоковязкой нефти) начиная с 2021г.

Если изменения будут приняты, мы видим определенный потенциал переоценки ожиданий по показателю EBITDA на 2021 г. для ряда нефтяных компаний. В частности, мы видим потенциал роста оценок примерно на 5% и 7,5% для «ЛУКОЙЛа» и «Татнефти» соответственно (исключая позитивный эффект от налогового вычета в размере 12 млрд руб., предоставленного последней в конце 2020), в то время как эффект на EBITDA «Газпромнефти» и «Роснефти» будет чуть более 1% в 2021 г.

«Альфа-Банк»

Как сообщает агентство «Интерфакс», Госдума предложила ввести кратковременный налоговый вычет для отдельных добывающих проектов, чтобы стимулировать инвестиции в 2021-2022гг., в то время как на 2022 г. запланированы масштабные изменения в налоговый кодекс в части налога на дополнительный доход (НДД), с выделением месторождений сверхвязкой нефти в отдельную подгруппу. Это позволит ряду нефтяных компаний компенсировать потери, предусмотренные пересмотром налогового законодательства в октябре 2020 г., которые привели к отмене большинства налоговых льгот (специальные ставки экспортной пошлины и НДПИ для месторождений высоковязкой нефти) начиная с 2021г.

Если изменения будут приняты, мы видим определенный потенциал переоценки ожиданий по показателю EBITDA на 2021 г. для ряда нефтяных компаний. В частности, мы видим потенциал роста оценок примерно на 5% и 7,5% для «ЛУКОЙЛа» и «Татнефти» соответственно (исключая позитивный эффект от налогового вычета в размере 12 млрд руб., предоставленного последней в конце 2020), в то время как эффект на EBITDA «Газпромнефти» и «Роснефти» будет чуть более 1% в 2021 г.

Хотя на фоне поддержки президента перспективы пересмотра налогового режима высоки, мы ожидаем, что Минфин может настоять на выполнении дополнительных условий для включения месторождений в режим НДД, что может несколько сгладить позитивный эффект на доходы компаний. В целом, мы считаем новость ПОЗИТИВНОЙ на данном этапе — сообщения указывают на изменение риторики российского правительства, общий вектор которой, в свою очередь, может стать предвестником более масштабного пересмотра налогового законодательства в кратко-и среднесрочной перспективе.Блохин Никита

«Альфа-Банк»

Татнефть хочет более ранней выработки параметров НДД сверхвязкой нефти для инвест планирования

- 16 марта 2021, 13:32

- |

заместитель генерального директора, директор представительства Татнефти в Москве Азат Ягафаров:

источник

Наша позиция известна. Для того, чтобы вернуться к разработке запасов сверхвязких нефтей необходимо выделить отдельную группу НДД, которая бы позволила сделать разработку такой нефти снова рентабельной. В принципе это решение уже принято, [новые параметры будут введены] с 2024 г. Спасибо большое за это. Но в нефтянке процесс инвестиционного планирования достаточно продолжительный. В связи с этим необходимо заранее, уже в этом году, выработать параметры для того, чтобы мы, основываясь на них, могли с 2024 г. планировать свои инвестиции в разработку сверхвязкой нефти

источник

Самая высокая дивидендная доходность в нефтегазовом секторе ожидается по префам Сургутнефтегаза - АК Барс Финанс"

- 15 марта 2021, 15:29

- |

В преддверии дивидендного сезона. Внимание инвесторов в предстоящие дни на внутреннем рынке также привлекут рекомендации по дивидендам. Набсовет «Сбербанка» 18 марта рассмотрит вопрос выплаты дивидендов. Как заранее анонсировал Герман Греф, руководство банка намерено предложить наблюдательному совету тот же самый размер дивидендов на акцию, который Сбербанк выплатил по итогам 2019 г. – 18,7 руб./а. Это будет означать выплату около 56% чистой прибыли Сбербанка по МСФО. Дивидендная доходность может составить 6,5% на а.о.

На прошедшей неделе высокий размер дивидендов несколько неожиданно объявила ТМК. Совет директоров ТМК рекомендовал выплатить дивиденды по результатам 2020 г. в размере 9,67 руб. на акцию на общую сумму почти 10 млрд руб. Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано установить 26 апреля. Объявление столь крупного дивиденда неожиданно в свете предстоящей сделки по покупке ЧТПЗ, о которой было объявлено на прошлой неделе. ТМК планирует закрыть сделку по покупке 86,5%-й доли Андрея Комарова в ЧТПЗ в ближайшее время. Сумма сделки составит 84,2 млрд руб., а с учетом долга ТМК оценивает ЧТПЗ в 158 млрд руб., по информации ТМК, большая часть суммы будет профинансирована за счет собственных средств ТМК, компания так же недавно разместила рублевые облигации.

Расчетные финальные дивиденды «ЛУКОЙЛа» за 2020 г. могут составить 213 руб. на акцию, сообщается в презентации компании. Таким образом, квартальная дивидендная доходность составит порядка 3,4%. За январь-сентябрь 2020 г. компания выплатила по 46 руб. на акцию. Всего за год выходит 259 руб. на акцию.

В последние недели марта еще ряд компаний опубликуют свои результаты за прошлый год, что позволит более точно подсчитать ожидаемые дивиденды.В последние несколько лет «Татнефть» направляет на выплату дивидендов порядка 100% чистой прибыли по РСБУ. По нашим оценкам, чистая прибыль «Татнефти» по РСБУ в 2020 г. составит 83 млрд руб. Размер дивидендов по итогам II полугодия 2020 г. может составить 25,7 руб./а (полугодовая дивидендная доходность 4,2%). Рекомендацию по дивидендам Татнефть может объявить в конце апреля, судя по практике прошлых лет.

На прошедшей неделе высокий размер дивидендов несколько неожиданно объявила ТМК. Совет директоров ТМК рекомендовал выплатить дивиденды по результатам 2020 г. в размере 9,67 руб. на акцию на общую сумму почти 10 млрд руб. Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано установить 26 апреля. Объявление столь крупного дивиденда неожиданно в свете предстоящей сделки по покупке ЧТПЗ, о которой было объявлено на прошлой неделе. ТМК планирует закрыть сделку по покупке 86,5%-й доли Андрея Комарова в ЧТПЗ в ближайшее время. Сумма сделки составит 84,2 млрд руб., а с учетом долга ТМК оценивает ЧТПЗ в 158 млрд руб., по информации ТМК, большая часть суммы будет профинансирована за счет собственных средств ТМК, компания так же недавно разместила рублевые облигации.

Расчетные финальные дивиденды «ЛУКОЙЛа» за 2020 г. могут составить 213 руб. на акцию, сообщается в презентации компании. Таким образом, квартальная дивидендная доходность составит порядка 3,4%. За январь-сентябрь 2020 г. компания выплатила по 46 руб. на акцию. Всего за год выходит 259 руб. на акцию.

В последние недели марта еще ряд компаний опубликуют свои результаты за прошлый год, что позволит более точно подсчитать ожидаемые дивиденды.В последние несколько лет «Татнефть» направляет на выплату дивидендов порядка 100% чистой прибыли по РСБУ. По нашим оценкам, чистая прибыль «Татнефти» по РСБУ в 2020 г. составит 83 млрд руб. Размер дивидендов по итогам II полугодия 2020 г. может составить 25,7 руб./а (полугодовая дивидендная доходность 4,2%). Рекомендацию по дивидендам Татнефть может объявить в конце апреля, судя по практике прошлых лет.

Самая высокая дивидендная доходность в нефтегазовом секторе по итогам прошлого года ожидается по префам «Сургутнефтегаза». Мы полагаем, что по итогам 2020 г. дивиденды могут составить 6,5-6,7 руб./ап (годовая дивидендная доходность ~16,3%).ИК «АК БАРС Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал