Северсталь

Северсталь - Дивы за 9 мес 2018г. 44,39 руб. Отсечка 04.12.2018г

- 18 октября 2018, 19:18

- |

ПАО «Северсталь»

Решения совета директоров (наблюдательного совета)

10.Результаты голосования: по итогам голосования решение принято.

Принятое решение:

Утвердить рекомендации внеочередному общему собранию акционеров ПАО «Северсталь» о выплате (объявлении) дивидендов по результатам девяти месяцев 2018 года в размере 44 рубля 39 копеек на одну обыкновенную именную акцию.

Предложить 4 декабря 2018 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов по результатам девяти месяцев 2018 года.

e-disclosure.ru/portal/event.aspx?EventId=z3-CosOdHQUeH8trYzY-CJDQ-B-B

- комментировать

- ★1

- Комментарии ( 0 )

Цикл в стальном секторе достиг своего пика - Атон

- 18 октября 2018, 17:59

- |

Что важнее всего?

На Дне инвестора стального сектора, организованном АТОНом, мы провели встречи для более 32 инвесторов с Северсталью (в лице Евгения Белова), ТМК (Владимир Шматович, Игорь Барышников, Ирина Яроцкая), ММК (Андрей Серов) и Evraz (Алексей Эберенц, Ирина Бахтурина). Основными темами обсуждения стали циклы стального сектора, прогнозы по капзатратам в связи с инициативами Белоусова, прогнозы по ценам на сырье, а также по спросу и предложению на ключевых рынках.АТОН

Цикл в секторе достиг пика, рентабельность EBITDA нормализуется до 20-23%

Компании поделились позитивными краткосрочными прогнозами, но согласны с тем, что цикл в стальном секторе достиг своего пика, и поэтому рентабельность EBITDA вряд ли удержится на уровне 30% в долгосрочной перспективе. Снижение FCF и рост капзатрат должны неизбежно оказать давление на дивиденды – основное конкурентное преимущество сектора. Это поддерживает нашу рекомендацию ДЕРЖАТЬ по сектору и предпочтение дешевым (MMK) и защитным (Северсталь) бумагам. Мы также выделяем ТМК, которая должна временно выиграть от снижения производственных затрат.

( Читать дальше )

У бумаг Северстали нет потенциала роста - КИТ Финанс Брокер

- 18 октября 2018, 16:54

- |

Несмотря на ожидаемые сильные финансовые результаты металлурга, мы рекомендуем фиксировать прибыль и продавать акции «Северстали» в связи с отсутствием потенциала роста и возможным снижением цен на сталь. Торговые войны не способствуют ни росту китайской экономики, ни маржинальности экспорта стальной продукции в США и на развитые рынки. Это уже спровоцировало ухудшение прогнозов ВВП Китая ведущими инвестдомами и рейтинговыми агентствами. Учитывая совокупность рисков для мирового экономического роста, а также динамику иных сырьевых рынков, мы предполагаем, что цены на сталь достигли как минимум локального предела роста, после чего последует коррекция.Баженов Дмитрий

В данный момент металлурги направляют на дивидендные выплаты от 50 до 100% свободного денежного потока. Это возможно благодаря практически нулевой долговой нагрузке. В ближайшее время мы ожидаем новый инвестиционный цикл, который заберёт часть FCF, что в свою очередь приведёт к снижению дивидендной доходности и отрицательной коррекции металлургов.

«КИТ Финанс Брокер»

Выручка Северстали в 3 квартале снизится на 7% - Альфа-Банк

- 18 октября 2018, 13:30

- |

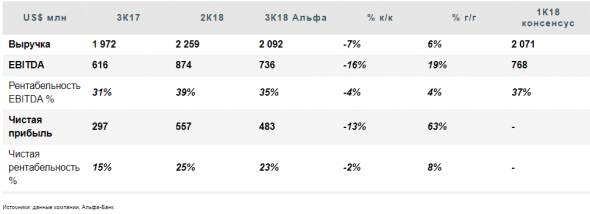

По нашему прогнозу, выручка снизится на 7% к/к до $2 092 млн.Красноженов Борис

Ожидаемое замедление роста выручки связано со снижением совокупных объемов реализации на 5% к/к и снижением цен реализации на 4-8% к/к. По нашей оценке, EBITDA за 3К18 составит $736 млн, что на 16% ниже к/к.

Тем не менее, фактические показатели могут оказаться выше, так как ослабление рубля могло позитивно повлиять на затраты горнодобывающих активов «Северстали». Чистая прибыль должна составить $483 млн, без учета разовых статей расходов. Компания планирует сегодня после закрытия рынка объявить дивиденды за 3К18.

Мы ожидаем, что «Северсталь» продолжит направлять на дивиденды 100% СДП, хотя не исключаем, что выплаты за 3 квартал могут быть выше полного объема СДП, исходя из результатов за 3К18 и учитывая близкий к нулевому коэффициент «чистый долг/LTM EBITDA». По нашей оценке, СДП (свободный денежный поток) за 3К18 составит $428 млн, однако он может оказаться и выше в случае снижения объемов оборотного капитала.

По нашим расчетам, размер дивидендов за 3К18 составит $0,51 на акцию даже при коэффициенте дивидендных выплат на уровне 100% СДП, генерируя дивидендную доходность 3,1% (примерно 12,5% на годовой основе). В целом мы по-прежнему позитивно смотрим на российских интегрированных производителей стали, так как бенчмарки на твердый коксующийся уголь (HCC) сохраняются на уровне $215-220/т, FOB, Австралия, а бенчмарки на руду превышают $70/т, CFR, Китай.

С другой стороны, по мере приближения зимнего сезона российские сталелитейные компании могут сталкиваться с замедлением спроса. Слухи на рынке об ослаблении юаня до 7,30-7,40 USD/CNY могут вызвать в ближайшие месяц снижение цен на коксующийся уголь, руду и сталь.

«Альфа-Банк»

Северсталь отчитается завтра, 19 октября - АТОН

- 18 октября 2018, 10:58

- |

Северсталь завтра должна опубликовать свои результаты за 3К18 по МСФО. Мы ожидаем, что они окажутся слабее по сравнению с рекордным 2К18, но считаем, что рентабельность должна остаться высокой и близкой к многолетним максимумам. Выручка должна снизиться на 8% кв/кв до $2 084 млн за счет снижения продаж готовой продукции на 5% кв/кв и падения цен на сталь. EBITDA прогнозируется ниже на 11% кв/кв на уровне $777 млн, отражая снижение выручки, но при высокой рентабельности 37%, поддержанной ослаблением рубля (6% кв/кв), улучшением ассортимента (доля продукции с высокой добавленной стоимостью выросла на 2 пп кв/кв) и продолжающимся ростом операционной эффективности. Чистая прибыль должна упасть на 7% кв/кв до $518 млн. FCF отразит снижение EBITDA и упадет до $464 млн (-22% кв/кв) из-за накопления запасов, связанного со снижением продаж и ростом производства кв/кв. Мы ожидаем, что размер капзатрат будет сравнимым со 2К18 ($160 млн). Учитывая коэффициент выплат 100% FCF, квартальные дивиденды должны составить $0.55/GDR, что предполагает неплохую доходность 3.4%. На телеконференции, намеченной на 15:00 по Москве в тот же день (13:00 по Лондону) мы сфокусируемся на прогнозах по ценам и объемам в 4К18, информации по новой стратегии (которая будет представлена на Дне инвестора 7 ноября), инициативе Белоусова и потенциальным инвестпроектам. Номера для набора: +7 495 646 9190 (Россия), +44 330 336 9411 (Великобритания); ID конференции: 7885363.

Цены на сталь – пахнет жареным

- 17 октября 2018, 00:16

- |

На днях прочитал очередной доклад аналитиков Ренессанс капитала о перспективах цен на сталь и делюсь с вами выводами аналитиков. В долгосрочном периоде аналитики видят много негативных факторов, которые должны будут снизить мировые цены:

1) Высокая маржинальность производства. Текущие спотовые цены на сталь не поддерживаются затратами (см. картинку). «Average cash costs» это все операционные затраты плюс минимальные необходимые капитальные затраты на единицу продукции. Как мы видим, абсолютно все производители сегодня работают c хорошей прибылью. «Incentive price» – это цена на сталь, при которой будет выгодно строить новые производства (критерий: IRR>10%). Таким образом, риска строительства новых заводов нет, однако уровень загрузки мощностей в мире итак низкий (72% по итогам 2017 года).

( Читать дальше )

Рубль снова радует

- 15 октября 2018, 18:25

- |

Ну что же рубль здорово укрепляется ко всем валютам, совсем чуть-чуть и войдем в диапазон 63-65, а ведь еще даже налоговый период не начался и нефть неплохо так снизилась. Также в этом видео расскажу об интересных инвест идеях на нашем рынке.

( Читать дальше )

Подведение промежуточных итогов прогноза по акциям ПАО «Северсталь» на октябрь.

- 15 октября 2018, 11:34

- |

Бурное снижение американского рынка, немного подпортило картинку на нашем фондовом рынке, но относительно акций «Северсталь» имеем следующее:

Максимальное значение за период с 01 по 14 октября — 1 118,6 руб., минимальное значение – 1 050,2 руб… Значения находятся в рамках прогноза.

Отчет по операционным результатам за 3 кв.особого сюрприза не принес, большого отличия от предыдущего отчета нет, а снижение продаж компенсируется ослаблением рубля. Поэтому очень вероятно, что 19.10 будут объявлены дивиденды, по своему размеру сопоставимые с предыдущими.

Всего дивидендных выплат за 2018 год было: 1 кв. 38.32 руб., 2 кв. 45.94 руб., и если за 3 кв. выплатят 55,3 руб. (как я предполагал ранее), то получается итого 139,56 руб. при текущей цене 1 060 руб., что составит 13,2% за 9 месяцев 2018 года (годовых еще больше), а ведь еще возможны и годовые дивиденды! Что называется – все факты на лицо!

Цель в районе 1 300 руб. пока никто не отменял, тренд растущий, ждем объявления дивидендов и дальнейшего развития событий!

Если текст сочтете полезным, то не забываем ставить ПЛЮСИКИ!!!!

EBITDA Северстали в 3 квартале должна упасть на 7% - АТОН

- 12 октября 2018, 11:34

- |

Продажи стальной продукции упали на 5% кв/кв до 2 722 тыс т, несмотря на рост производства стали (+2% кв/кв до 3 064 тыс т), в основном из-за ремонтных работ на прокатных мощностях, которые привели к снижению выпуска проката (горячий прокат -2% кв/кв до 947 тыс т, холодный прокат -13% кв/кв до 280 тыс т). Это было несколько компенсировано ростом продаж труб большого диаметра на 49% кв/кв Ижорским трубным заводом (до 128 тыс т) на фоне роста производства благодаря недавно подписанному контракту с Газпромом на поставки в 2018-19. В целом, доля продукции с высокой добавленной стоимостью составила 48% (+2 пп кв/кв), в то время как доля внутренних продаж осталась на высоком уровне 65% (+1 пп кв/кв). Продажи железорудной продукции упали на 11% кв/кв до 3 978 тыс т, в то время как отгрузка концентрата коксующегося угля выросла на 27% кв/кв (до 953 тыс т) из-за эффекта низкой базы 2К18.

Объемы продаж оказались ниже кв/кв из-за ремонтных работ — в целом, НЕЙТРАЛЬНО для акций, на наш взгляд. Тем не менее поскольку продажи упали на 5% кв/кв, а цены реализации снизились (горячий прокат -8% кв/кв, холодный прокат -7% кв/кв), отражая динамику мировых бенчмарков, по нашим предварительным оценкам, EBITDA Северстали в 3К18 должна упасть на 7% кв/кв (до $810 млн). Несмотря на это, мы считаем, что рентабельность должна остаться на высоких уровнях 2К18 (39%) на фоне ослабления рубля (-6% кв/кв).АТОН

Акции компаний Р.Ф. Волновой анализ.

- 12 октября 2018, 06:19

- |

Похоже что волна С треугольника приняла вид двойного зигзага и началось снижение в рамках волны D.

Роснефть.

Выход из треугольника скорей всего был двойной зигзаг в котором волна (W)=(Y). Возможно развивается конечная диагональ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал