SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОФЗ

Рынок ликвидности + ОФЗ (графики) (небольшая заметка)

- 13 апреля 2012, 13:41

- |

http://smoketrader.livejournal.com/47013.html

http://smoketrader.livejournal.com/46832.html

Неделя выдалась «объемной» => на аукционах предлагали хоть и не рекордные деньги, но стабильно:

В понедельник ЦБР «зажал» с целью «переложить» рынок в «длинные деньги»- предложив 10 млрд. на овер и 500 млрд. на год. (даже кто-то взял под 7,75% — вероятно под выдачу кредитов или кредиты по «пластику», а-ля Связной, Тинькофф).

Во вторник ЦБР продолжил попытку «перекладывать рынок в длинные» — 10 млрд. на овер и 270 млрд. на недельное РЕПО.

Среда — один аукцион => 140 млрд.

Четверг — 130 млрд.

Пятница — 170 млрд.

Утром свопы были 5,44% (Евро) и 5,55% (Доллар)

РЕПО в районе 6-6,25%

МБК — 5,8-6%

В целом видно, что ЦБР дает ликвидность рынку при снижении котировок на «фонде», однако объемы «привлечения от ЦБР» пока не позволяют игрокам направлять все средства «в рынок» — участники рынка предпочитают решать этими деньгами «текущие проблемы».

Вероятно, если ЦБР начнет регулярно предлагать рынку 400-500 млрд. на овер можно ожидать «вынос» к новым вершинам. Пока же настрой умеренный (зеленая линия — ММВБ; красным цветом недельное РЕПО; синим — овернайт):

( Читать дальше )

http://smoketrader.livejournal.com/46832.html

Неделя выдалась «объемной» => на аукционах предлагали хоть и не рекордные деньги, но стабильно:

В понедельник ЦБР «зажал» с целью «переложить» рынок в «длинные деньги»- предложив 10 млрд. на овер и 500 млрд. на год. (даже кто-то взял под 7,75% — вероятно под выдачу кредитов или кредиты по «пластику», а-ля Связной, Тинькофф).

Во вторник ЦБР продолжил попытку «перекладывать рынок в длинные» — 10 млрд. на овер и 270 млрд. на недельное РЕПО.

Среда — один аукцион => 140 млрд.

Четверг — 130 млрд.

Пятница — 170 млрд.

Утром свопы были 5,44% (Евро) и 5,55% (Доллар)

РЕПО в районе 6-6,25%

МБК — 5,8-6%

В целом видно, что ЦБР дает ликвидность рынку при снижении котировок на «фонде», однако объемы «привлечения от ЦБР» пока не позволяют игрокам направлять все средства «в рынок» — участники рынка предпочитают решать этими деньгами «текущие проблемы».

Вероятно, если ЦБР начнет регулярно предлагать рынку 400-500 млрд. на овер можно ожидать «вынос» к новым вершинам. Пока же настрой умеренный (зеленая линия — ММВБ; красным цветом недельное РЕПО; синим — овернайт):

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 8 )

итоги размещения ОФЗ

- 05 апреля 2012, 09:54

- |

Размещение 15-летних ОФЗ прошло успешно. Решение Минфина предложить на вчерашнем аукционе по размещению 15-летних ОФЗ более высокую премию полностью себя оправдало. Из общего объема в 20 млрд руб. эмитент разместил бумаг на 17.9 млрд руб. по средневзвешенной ставке 8.19%. Спрос на аукционе составил 39.5 млрд руб. Интересно, что размещение увенчалось успехом, несмотря на не самую лучшую ситуацию на мировых рынках и относительный дефицит рублевой ликвидности. В общей сложности было зарегистрировано 130 сделок, из которых лишь одна оказалась очень крупной (2.5 млрд руб.), что говорит о большом интересе самого широкого круга участников рынка. В результате вчерашнего аукциона объем находящихся в обращении 15-летних ОФЗ увеличился до 27.72 млрд руб. В следующий раз Минфин предложит рынку 15-летние бумаги (на те же 20 млрд руб.) в начале июня. Во второй половине вчерашней сессии средне- и долгосрочные ОФЗ оказались под давлением, котировки наиболее ликвидных инструментов снизились на 0.15-0.20 п.п. 15-летние ОФЗ, после объявления результатов аукциона подорожавшие до 101.30 (доходность – 8.16%), закрылись на отметке 101.0 (8.19%).

ВТБ-кап

ВТБ-кап

размещение ОФЗ сегодня - уралсиб

- 04 апреля 2012, 12:22

- |

На сегодняшнем аукционе Минфин предложит инвесторам

пятнадцатилетний выпуск ОФЗ 26207 (YTM 8,13%), объем предложения будет довольно существенным и составит 20

млрд руб. Предыдущий аукцион по выпуску в конце февраля стал дебютом бумаги на рынке, который прошел довольно

успешно: при пятикратном спросе удалось разместить практически всю запланированную сумму, а именно 9,8 млрд руб.

из 10 млрд руб. Доходность выпуска при первичном размещении сложилась на уровне 8,33%, с того момента ОФЗ

26207 подорожали и вчера сделки совершались в диапазоне 8,10–8,15%. Минфин опубликовал ориентир, который

составляет 8,1–8,2%, то есть финансовое ведомство готово предоставить инвесторам небольшую премию ко

вторичному рынку. Мы считаем предоставление премии на сегодняшнем аукционе весьма вероятным – это поддержит

спрос: во-первых, выпуск длинный, во-вторых, ликвидность только начала восстанавливаться после уплаты налогов, в-

третьих, выпуск является неликвидным. ОФЗ 26207 предлагают премию к кривой ОФЗ

порядка 20 б.п., а их премия к кривой рублевых свопов составляет около 60 б.п. Мы считаем выпуск интересным, однако

явным недостатком бумаги является низкая ликвидность. Тем не менее, мы рекомендуем инвесторам принимать участие

в аукционе, так как по мере доразмещения ОФЗ 26207 на рынке их ликвидность увеличится. Важность сегодняшнего

аукциона для рынка заключается в том, что по его итогам можно будет судить об отношении инвесторов к длинной

дюрации. К тому же ликвидность в сегменте госбумаг должна заметно вырасти по мере либерализации рынка, так, вчера

глава долгового департамента Минфина Константин Вышковский оценил потенциал роста доли нерезидентов на

внутреннем рынке до 25% с нынешних 3%. Вчера цены на рынке выросли в среднем на 10 б.п., однако ОФЗ 26207 (YTM

8,13%) стали единственным аутсайдером и подешевели на 22 б.п.

пятнадцатилетний выпуск ОФЗ 26207 (YTM 8,13%), объем предложения будет довольно существенным и составит 20

млрд руб. Предыдущий аукцион по выпуску в конце февраля стал дебютом бумаги на рынке, который прошел довольно

успешно: при пятикратном спросе удалось разместить практически всю запланированную сумму, а именно 9,8 млрд руб.

из 10 млрд руб. Доходность выпуска при первичном размещении сложилась на уровне 8,33%, с того момента ОФЗ

26207 подорожали и вчера сделки совершались в диапазоне 8,10–8,15%. Минфин опубликовал ориентир, который

составляет 8,1–8,2%, то есть финансовое ведомство готово предоставить инвесторам небольшую премию ко

вторичному рынку. Мы считаем предоставление премии на сегодняшнем аукционе весьма вероятным – это поддержит

спрос: во-первых, выпуск длинный, во-вторых, ликвидность только начала восстанавливаться после уплаты налогов, в-

третьих, выпуск является неликвидным. ОФЗ 26207 предлагают премию к кривой ОФЗ

порядка 20 б.п., а их премия к кривой рублевых свопов составляет около 60 б.п. Мы считаем выпуск интересным, однако

явным недостатком бумаги является низкая ликвидность. Тем не менее, мы рекомендуем инвесторам принимать участие

в аукционе, так как по мере доразмещения ОФЗ 26207 на рынке их ликвидность увеличится. Важность сегодняшнего

аукциона для рынка заключается в том, что по его итогам можно будет судить об отношении инвесторов к длинной

дюрации. К тому же ликвидность в сегменте госбумаг должна заметно вырасти по мере либерализации рынка, так, вчера

глава долгового департамента Минфина Константин Вышковский оценил потенциал роста доли нерезидентов на

внутреннем рынке до 25% с нынешних 3%. Вчера цены на рынке выросли в среднем на 10 б.п., однако ОФЗ 26207 (YTM

8,13%) стали единственным аутсайдером и подешевели на 22 б.п.

Фьючерс на ОФЗ - новая фишка Смартлаба?

- 21 марта 2012, 13:37

- |

По мотивам встречи Смартлаба 17 марта.

Как уже всем известно, одним из докладов на этой встрече был доклад Вадима Закройщикова про фьючерсы на корзину ОФЗ на Фортсе.

Не буду углублять в специфику контрактов — кто хочет может заглянуть на страничку сайта РТС www.rts.ru/ru/forts/equity/bonds/

там подробная спецификация, презентации и т.д.

Вкратце, фьючерсов таких 3 — OFZ2, OFZ4, OFZ6 — соответственно представляют из себя корзины на 2,4,6 летние ОФЗ (срок от даты исполнения фьючерса до даты погашения облигаций находится в диапазоне от 1 до 3 лет (для «двухлетней» корзины), от 3 до 5 лет (для «четырехлетней» корзины) и от 5 до 7 лет (для «шестилетней» корзины).

В каждом фьюче — 10 облигаций, ГО — 3-4,5% (т.е. плечи макс огромны), контракты поставочные.

По словам докладчика там огромная ликвидность. В целом да, формально так сказать можно, по обоим сторонам стоят гигантские заявки от маркетмейкеров с довольно узким спредом (хотя маркеты там утречком не всегда быстро просыпаются)

( Читать дальше )

Как уже всем известно, одним из докладов на этой встрече был доклад Вадима Закройщикова про фьючерсы на корзину ОФЗ на Фортсе.

Не буду углублять в специфику контрактов — кто хочет может заглянуть на страничку сайта РТС www.rts.ru/ru/forts/equity/bonds/

там подробная спецификация, презентации и т.д.

Вкратце, фьючерсов таких 3 — OFZ2, OFZ4, OFZ6 — соответственно представляют из себя корзины на 2,4,6 летние ОФЗ (срок от даты исполнения фьючерса до даты погашения облигаций находится в диапазоне от 1 до 3 лет (для «двухлетней» корзины), от 3 до 5 лет (для «четырехлетней» корзины) и от 5 до 7 лет (для «шестилетней» корзины).

В каждом фьюче — 10 облигаций, ГО — 3-4,5% (т.е. плечи макс огромны), контракты поставочные.

По словам докладчика там огромная ликвидность. В целом да, формально так сказать можно, по обоим сторонам стоят гигантские заявки от маркетмейкеров с довольно узким спредом (хотя маркеты там утречком не всегда быстро просыпаются)

( Читать дальше )

Спрос на 7-летние гособлигации РФ составил 9,1 млрд рублей при предложении в 45 млрд рублей

- 07 марта 2012, 14:24

- |

Объем спроса на ОФЗ-ПД 26208 на сегодняшнем аукционе составил 9,126 млрд. рублей при предложении в 45 млрд. рублей, говорится в материалах Минфина РФ. Размещенный объем выпуска составил 8,009 млрд. рублей, выручка от размещения составила 7,966 млрд. рублей.

Цена отсечения облигаций была установлена на уровне 99,4166% от номинала, средневзвешенная цена — 99,4640% от номинала. Доходность по цене отсечения и по средневзвешенной цене составила 7,75% годовых.

Предполагаемый интервал доходности ОФЗ на сегодняшнем аукционе был объявлен Минфином РФ вчера в диапазоне от 7,65% до 7,75%.

Дата погашения займа — 27 февраля 2019 года. Ставка купонного дохода установлена на весь срок обращения ценных бумаг на уровне 7,5% годовых.

Вывод только один — наши ОФЗ толком никому не нужны

Цена отсечения облигаций была установлена на уровне 99,4166% от номинала, средневзвешенная цена — 99,4640% от номинала. Доходность по цене отсечения и по средневзвешенной цене составила 7,75% годовых.

Предполагаемый интервал доходности ОФЗ на сегодняшнем аукционе был объявлен Минфином РФ вчера в диапазоне от 7,65% до 7,75%.

Дата погашения займа — 27 февраля 2019 года. Ставка купонного дохода установлена на весь срок обращения ценных бумаг на уровне 7,5% годовых.

Вывод только один — наши ОФЗ толком никому не нужны

Российский рынок бондов - заметки с деска

- 02 марта 2012, 12:24

- |

Российский рынок: заметки с деска

После встреч с клиентами и общения с нашим облигационным деском мы хотим отметить некоторые особенности поведения российского рынка

облигаций в последние несколько недель.

· Рынок ОФЗ стоит практически на месте после недавней небольшой коррекции (в среднем на полфигуры по цене), чему предшествовал

активный рост в январефеврале.

· Ралли в сегменте ОФЗ привело к расширению спредов длинных корпоративных облигаций к суверенной кривой. Это послужило стимулом к

покупке подобного рода бондов, особенно в первом эшелоне. В частности мы наблюдали покупки в таких именах как РЖД, ФСК ЕЭС и ВЭБ.

· Облигации недавних размещений выходят на вторичный рынок без премии, и, как это ни странно, в итоге выигрывают ранее размещенные

выпуски. Это происходит потому, что новые бумаги задают новые ориентиры по доходности для эмитентов на дюрации 2-3

года и таким

образом “давят” на доходности старых бумаг. Хорошим примером такого рода размещений может быть недавнее размещение ЕАБР.

Получается, что устоявшаяся модель поведения на рынке, которую можно сформулировать как “продавай старые бонды – покупай новые с

премией”, плохо работает в текущих условиях. Как следствие, более привлекательной стратегией может быть покупка дебютных облигаций:

например, маркетируемый сейчас выпуск Металлоинвеста, ориентиры доходности которого нам кажутся вполне привлекательными в текущих

условиях на рынкне.

· На рынке евробондов многие бумаги стоят возле своих максимумов и активность начинает смещаться в бумаги третьего эшелона (примером

могут служить облигации Кокса).

· Некоторые инвесторы сочли последние события основанием для определенной коррекции. И, по нашему мнению, с такой позицией сложно не согласиться.

Атон

После встреч с клиентами и общения с нашим облигационным деском мы хотим отметить некоторые особенности поведения российского рынка

облигаций в последние несколько недель.

· Рынок ОФЗ стоит практически на месте после недавней небольшой коррекции (в среднем на полфигуры по цене), чему предшествовал

активный рост в январефеврале.

· Ралли в сегменте ОФЗ привело к расширению спредов длинных корпоративных облигаций к суверенной кривой. Это послужило стимулом к

покупке подобного рода бондов, особенно в первом эшелоне. В частности мы наблюдали покупки в таких именах как РЖД, ФСК ЕЭС и ВЭБ.

· Облигации недавних размещений выходят на вторичный рынок без премии, и, как это ни странно, в итоге выигрывают ранее размещенные

выпуски. Это происходит потому, что новые бумаги задают новые ориентиры по доходности для эмитентов на дюрации 2-3

года и таким

образом “давят” на доходности старых бумаг. Хорошим примером такого рода размещений может быть недавнее размещение ЕАБР.

Получается, что устоявшаяся модель поведения на рынке, которую можно сформулировать как “продавай старые бонды – покупай новые с

премией”, плохо работает в текущих условиях. Как следствие, более привлекательной стратегией может быть покупка дебютных облигаций:

например, маркетируемый сейчас выпуск Металлоинвеста, ориентиры доходности которого нам кажутся вполне привлекательными в текущих

условиях на рынкне.

· На рынке евробондов многие бумаги стоят возле своих максимумов и активность начинает смещаться в бумаги третьего эшелона (примером

могут служить облигации Кокса).

· Некоторые инвесторы сочли последние события основанием для определенной коррекции. И, по нашему мнению, с такой позицией сложно не согласиться.

Атон

торговые системы на бондах, теперь рублевые облигации

- 24 февраля 2012, 12:05

- |

Протестировал торговую системку на RUSSIAN GOVT BOND INDEX (RGBI is the real-time cap-weighted Russian government bond index calculated by MICEX as a clean price index. It comprises most liquid ruble bonds issued by Russian Ministry of finance. The RGBI data goes back to December, 31, 2002 (base value is 100). )

Результат порадовал.....

но все это на индексе… надо реализовывать либо на фьючах либо на активах (офз), НО есть проблема в адекватности данных (для системы необходимы корректные данные OHLC), а их нет. Есть два решения: 1) «Чистить» данные ручками 2) Переписывать систему. На это в данный момент нет времени и желания. Систему в данном виде можно использовать для среднесрочного входа/выхода в рублевые бонды вообще.

Собственно цель была:

— Показать, что торговые системы работают и на бондах.

— Система работает на разных классах активов.

ч.т.д.

Результат порадовал.....

но все это на индексе… надо реализовывать либо на фьючах либо на активах (офз), НО есть проблема в адекватности данных (для системы необходимы корректные данные OHLC), а их нет. Есть два решения: 1) «Чистить» данные ручками 2) Переписывать систему. На это в данный момент нет времени и желания. Систему в данном виде можно использовать для среднесрочного входа/выхода в рублевые бонды вообще.

Собственно цель была:

— Показать, что торговые системы работают и на бондах.

— Система работает на разных классах активов.

ч.т.д.

О процедуре допуска ОФЗ к торгам в ФБ ММВБ

- 08 февраля 2012, 11:41

- |

С 13 февраля 2012 года на Фондовой бирже ММВБ станет возможным заключение сделок купли-продажи и сделок РЕПО с Облигациями федерального займа (ОФЗ) и еврооблигациями Минфина России.

В результате допуска ОФЗ к торгам на Фондовой бирже ММВБ существенно расширяется количество участников торгов: с 304 участников в Секции государственных ценных бумаг ОАО ММВБ-РТС до 640 на Фондовой бирже ММВБ

Тарифы по сделкам

В результате допуска ОФЗ к торгам на Фондовой бирже ММВБ существенно расширяется количество участников торгов: с 304 участников в Секции государственных ценных бумаг ОАО ММВБ-РТС до 640 на Фондовой бирже ММВБ

Тарифы по сделкам

Рынок FIX. ОФЗ. Январь 2012.

- 15 января 2012, 18:08

- |

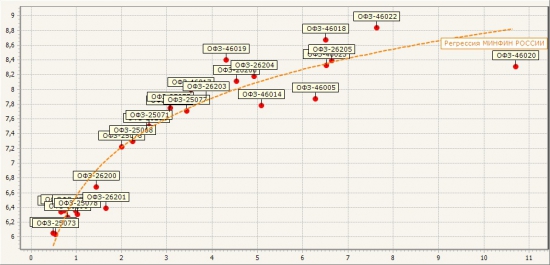

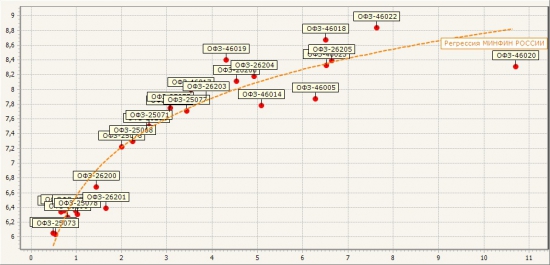

Итак, сейчас январь, пока «достойных кандидатов» на покупку не наблюдается (как в секторе госбумаг, так и в корпоративном и муниципальном секторах):

Кривая доходности ОФЗ достаточно «активна», хоть и рынок «fix» не так резко колеблется как акции, все же изменения носят достаточно ощутимый характер. Думаю не лишним будет сказать, что большие части инвестиционных портфелей построены именно на облигациях, и лишь существенно меньшая доля находится в акциях. Поэтому любое снижение цен на рынке fix может принести существенные убытки банкам и инвест-домам...

Сейчас «старт» кривой (первые точки) начинается в «районе» 6%, что, фактически, повторяет уровни середины осени. Ставки довольно высоки и это достигается в основном тем, что облигации упали в цене.

Динамика роста «начала» кривой такова:

Январь 2012 — 6%

Конец октября 2011 — 5-6%

20-е числа сентября — 4-4,5%

10-е числа сентября — 3,5-4%

20-е числа августа — 3,25-3,5%

Как видите динамика роста ставок на лицо. Пока изменений не видно. Говоря медицинскими терминами «ситуация стабильна». Сейчас как и на рынке акций «переломный» момент — либо рост доходности и ухудшение ситуации — снижение цен облигаций — закрытие портфелей облигаций — снижение рынка, либо «смягчение» и снижение к уровням сентября. Как бы то ни было — время покажет, пока же — ждем.

Кривая доходности ОФЗ достаточно «активна», хоть и рынок «fix» не так резко колеблется как акции, все же изменения носят достаточно ощутимый характер. Думаю не лишним будет сказать, что большие части инвестиционных портфелей построены именно на облигациях, и лишь существенно меньшая доля находится в акциях. Поэтому любое снижение цен на рынке fix может принести существенные убытки банкам и инвест-домам...

Сейчас «старт» кривой (первые точки) начинается в «районе» 6%, что, фактически, повторяет уровни середины осени. Ставки довольно высоки и это достигается в основном тем, что облигации упали в цене.

Динамика роста «начала» кривой такова:

Январь 2012 — 6%

Конец октября 2011 — 5-6%

20-е числа сентября — 4-4,5%

10-е числа сентября — 3,5-4%

20-е числа августа — 3,25-3,5%

Как видите динамика роста ставок на лицо. Пока изменений не видно. Говоря медицинскими терминами «ситуация стабильна». Сейчас как и на рынке акций «переломный» момент — либо рост доходности и ухудшение ситуации — снижение цен облигаций — закрытие портфелей облигаций — снижение рынка, либо «смягчение» и снижение к уровням сентября. Как бы то ни было — время покажет, пока же — ждем.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал