Магнит

Кризис в рознице докатился и до X5

- 27 апреля 2018, 10:32

- |

Кризис в рознице докатился и до лидера отрасли, компании X5. Темпы роста выручки X5 в 1-м квартале замедлились до 19.9% гг – минимум за последние 15 кварталов. EBITDA упала на 4% гг — такое снижение наблюдается вообще впервые за многие годы. Чистая прибыль X5 обвалилась в 1-м кв. на 32.6% гг – наиболее серьёзное сокращение с конца 2014 г.

Для акций, у которых двузначные мультипликаторы P/E, динамика роста критически важна. На примере Магнита мы уже видели, что может происходить с такими акциями, когда рост замедляется, а ожидания по росту меняются. Отчётность X5, конечно, не столь драматичная, как была у Магнита осенью, но хорошего тоже мало.

Х5 торгуется с 19% премией к Магниту по P/E. Скорее всего, эта премия сократится. На мой взгляд, акции обеих сетей не представляют сейчас большого интереса для инвесторов, которым лучше сфокусироваться на экспортёрах.

Более подробно об отчётностях и макроэкономике в канале MMI — Macro Markets Inside: https://t.me/russianmacro

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Российский рубль, нефть, геоплитика и рынки акций.

- 26 апреля 2018, 20:50

- |

Красноярск – 16 мая в 19:00 в отеле Хилтон, конференц-зал «Енисей»: https://www.finam.ru/education/seminars007FB/

Иркутск – 19 мая в 11:00 в Мариотте для всех: https://www.finam.ru/education/seminars007F8/

Иркутск – 19 мая в 16:00 в Мариотте для продвинутых: https://www.finam.ru/education/seminars007F9/

( Читать дальше )

Возможно охлаждение инвесторов к бумагам сегмента продуктового ритейла

- 26 апреля 2018, 15:58

- |

Торговая динамика на фондовом рынке смешанная вследствие спокойного внешнего фона. Среди аутсайдеров — акции Х5, которые падают шестой день подряд. Если вчера бумаги снижались на новости об отставке директора сети «Пятерочка», то сегодня поводом послужила финансовая отчетность за 1-й квартал. Неприятным сюрпризом стало снижение показателей EBITDA и прибыли, несмотря на рост продаж на 19,9% в годовом выражении. Компания объясняет снижение валовой рентабельности проблемами в операционной деятельности и обещает принять меры по исправлению ситуации. Опережающими темпами к выручке увеличились затраты на аренду, персонал, коммунальные расходы и прочие значимые статьи. Долговая нагрузка поднялась до 1,88х EBITDA. Прибыль компании сократилась на 32%.

Негативная реакция инвесторов на отчетность понятна. Падение рентабельности прибыли за год почти вдвое, до 1,6%, заставляет их вспомнить истории «ДИКСИ» и «Магнита». Но, я полагаю, что паники не будет: финансовое положение Х5 устойчиво. Однако охлаждение инвесторов к бумагам сегмента продуктового ритейла на два-три месяца возможно. Для роста бумаг необходимы прежде всего такие драйверы, как хорошие финансовые результаты, а они могут появиться во 2-м полугодии.Ващенко Георгий

ИК «Фридом Финанс»

Магнит- рост

- 25 апреля 2018, 13:16

- |

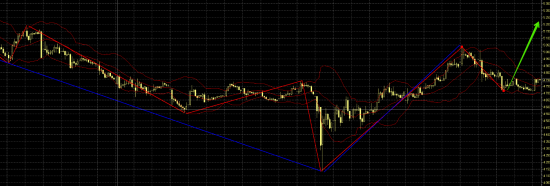

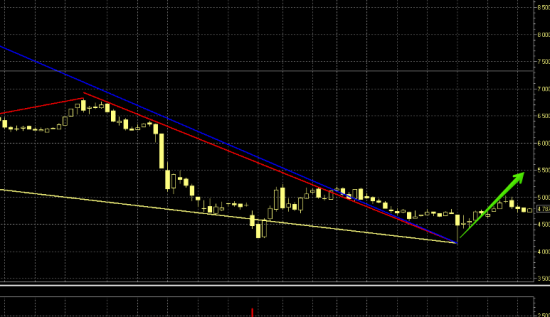

Смотрим 60-минутный график. Мы только что образовали более старшую синюю волну вверх, но она является неполноценной, т.к. состоит всего лишь из 2х красных младших волн, т.е. ждем третью волну вверх красного цвета и продолжение синей вверх.

Дневка:

Тут идет консолидация, и т.к. старшая синяя и младшая красная направлены вниз, то следующую красную мы должны ждать вверх, т.к. движение уже затянулось.

( Читать дальше )

Результаты Магнита за 1 квартал 2018 года не разочаровали

- 23 апреля 2018, 13:36

- |

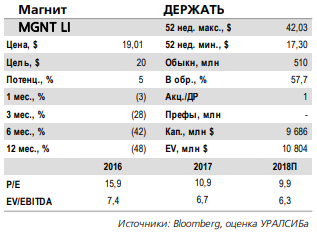

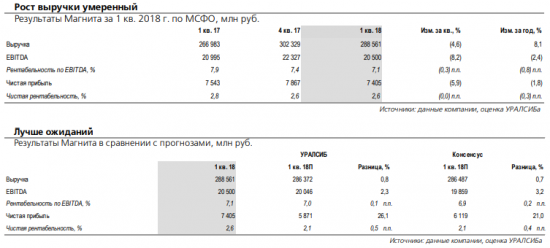

Выручка возросла на 8% год к году. Отчетность Магнита за 1 кв. 2018 г. по МСФО, опубликованная в пятницу, оказалась несколько лучше ожиданий, которые, в свою очередь, были достаточно осторожными. В частности, выручка увеличилась на 8% (здесь и далее – год к году) до 289 млрд руб. (3,9 млрд долл.), что на 1% выше нашего и консенсусного прогнозов, но предполагает значительно более медленные темпы роста, чем у X5 Retail Group или Ленты. EBITDA сократилась на 2% до 20,5 млрд руб. (275 млн долл.), что лучше наших и рыночных оценок на 2% и 3% соответственно и предполагает рентабельность по EBITDA на уровне 7,1% (снижение на 0,8 п.п.) против ожидавшихся рынком 6,9%.

Сопоставимые продажи сократились на 3,7%. Сопоставимые продажи Магнита в отчетном периоде уменьшились на 3,7%, практически полностью из-за падения трафика при стабильном среднем чеке. Это также существенно хуже, чем у X5 (рост на 0,5%) и у Ленты (рост на 6,1%). Так же как и в предыдущем квартале, падение рентабельности Магнита в 1 кв. нынешнего года преимущественно было обусловлено снижением валовой маржи – на 1,3 п.п. до 24,9%. Сеть магазинов Магнита за 1 кв. 2018 г. выросла на 275 до 16 625, в том числе 12 283 магазина шаговой доступности, 242 гипермаркета, 210 магазинов «Магнит Семейный» и 3 890 косметических магазинов. Общая торговая площадь увеличилась на 13% до 5 829 000 кв. м.

( Читать дальше )

Магнит - финансовые результаты заметно лучше рынка

- 23 апреля 2018, 12:56

- |

Чистая прибыль ритейлера Магнит по МСФО в I квартале 2018 года сократилась на 1,8% по сравнению с I кварталом 2017 года, до 7,405 млрд рублей, сообщила компания. Выручка ритейлера выросла на 8,1%, до 288,561 млрд рублей. EBITDA Магнита сократилась на 2,4%, до 20,5 млрд рублей, рентабельность EBITDA составила 7,1% против 7,9% годом ранее.

Несмотря на относительно слабую динамику показателей Магнита, его финансовые результаты оказались заметно лучше рынка. В целом, рост выручки компании был обеспечен исключительно новыми открытиями, т.к. сопоставимые продажи упали на 3,65% на фоне снижения трафика на 3,64% и среднего чека на 0,01%. Негативным моментом является также падение EBITDA, при росте выручке. Правда, Магниту удалось удержать рентабельность по этому показателю выше 7%.Промсвязьбанк

Ситуация с продажами Магнита остается сложной

- 23 апреля 2018, 12:13

- |

Результаты Магнита за 1К18 оказались выше ожиданий. Выручка выросла на 8,1% г/г и достигла 288,6 млрд руб. — в рамках консенсус-прогноза. Магнит открыл 275 магазинов нетто (против 250 в 1К17). Большинство новых магазинов были открыты в формате магазинов «у дома» (+158) и косметики и бытовой химии (+116). Общие торговые площади в конце 1К18 достигли 5 830 тыс кв м, +13,2% г/г. Валовая прибыль выросла на 3% г/г в 1К18, а валовая рентабельность упала на 124 бп г/г. EBITDA достигла 20,5 млрд руб.; рентабельность EBITDA упала до 7,1% в 1К18 (против 7,4% в 4К17 и 7,9% в 1К17), но оказалась устойчивой, сократившись меньше, чем валовая рентабельность. Чистая прибыль достигла 7,4 млрд руб., рентабельность чистой прибыли осталась почти неизменной кв/кв (2,6%).

Результаты Магнита за 1К18 оказались выше консенсус-прогноза Интерфакса на 1% по выручке, на 3% — по EBITDA и на 21% — по чистой прибыли. Этому способствовал контроль операционных затрат, однако ситуация с продажами остается сложной, поскольку сопоставимые продажи все еще находятся в отрицательной зоне. При этом LfL-динамика положительна кв/кв и говорит о развороте тренда, наблюдавшегося в последние три квартала — LfL-продажи достигли -3,7% (-4,2% в 4К17) благодаря улучшению динамики средней корзины (без изменений г/г против -2% в 4К17) на фоне рекордно низкой инфляции и ухудшения трафика (-3,6%). Во время телеконференции компания отметила, что доля промо-акций в настоящий момент находится на уровне около 25%, и Магнит видит целевой показатель доли промо-акций на уровне 25,5% для магазинов «у дома», 27% — для магазинов Магнит Семейный и 30% — для супермаркетов.АТОН

Магнит. Результаты за 1 кв. 2018 г. незначительно лучше ожиданий.

- 23 апреля 2018, 11:37

- |

Выручка возросла на 8% год к году.

Отчетность Магнита (MGNT LI – ДЕРЖАТЬ) за 1 кв. 2018 г. по МСФО, опубликованная в пятницу, оказалась несколько лучше ожиданий, которые, в свою очередь, были достаточно осторожными. В частности, выручка увеличилась на 8% (здесь и далее – год к году) до 289 млрд руб. (3,9 млрд долл.), что на 1% выше нашего и консенсусного прогнозов, но предполагает значительно более медленные темпы роста, чем у X5 Retail Group (FIVE LI – ПОКУПАТЬ) или Ленты (LNTA LI – без рекомендации). EBITDA сократилась на 2% до 20,5 млрд руб. (275 млн долл.), что лучше наших и рыночных оценок на 2% и 3% соответственно и предполагает рентабельность по EBITDA на уровне 7,1% (снижение на 0,8 п.п.) против ожидавшихся рынком 6,9%.

Сопоставимые продажи сократились на 3,7%.

Сопоставимые продажи Магнита в отчетном периоде уменьшились на 3,7%, практически полностью из-за падения трафика при стабильном среднем чеке. Это также существенно хуже, чем у X5 (рост на 0,5%) и у Ленты (рост на 6,1%). Так же как и в предыдущем квартале, падение рентабельности Магнита в 1 кв. нынешнего года преимущественно было обусловлено снижением валовой маржи – на 1,3 п.п. до 24,9%. Сеть магазинов Магнита за 1 кв. 2018 г. выросла на 275 до 16 625, в том числе 12 283 магазина шаговой доступности, 242 гипермаркета, 210 магазинов «Магнит Семейный» и 3 890 косметических магазинов. Общая торговая площадь увеличилась на 13% до 5 829 000 кв. м.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал