SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Китай

Кредитный бум в Китае нагоняет на людей страх.

- 24 июня 2013, 08:22

- |

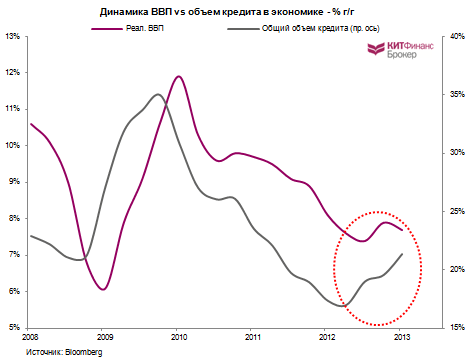

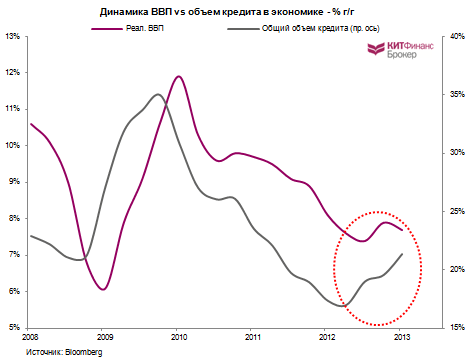

Чжан Чживей в своей работе по китайской экономике описывает так называемое правило «5:30». Нет, речь не о том, во сколько ему приходится вставать на работу: он очень прилежен и трудолюбив, он работает экономистом в японском банке Nomura. Это час расплаты. Чжанг отмечает, что вероятность финансового кризиса резко возрастает, если объем кредитов в экономике увеличиваются на 30% от ВВП за пять лет или менее. Япония пала жертвой этого правила во второй половине 1980-х; Америка перешагнула черту в период, предшествовавший кризису 2--7 года. Теперь Чжанг обеспокоен ситуацией в Китае. Согласно новым критериям Банка международных расчетов, в конце 2008 года общий объем кредитования в корпоративном и частном секторах (а также в сфере некоммерческих организаций) достиг 118% от ВВП. К сентябрю 2012 года он уже перевалил за 167%. В развивающихся странах кредиты часто нарастают со временем. Это нормально. Но когда происходит столь сильное отклонение от базового тренда — жди беды. Матиас Дреманн из Банка международных расчетов утверждает, что кризис наступает в течение трех лет после того, как степень отклонения превысит 10% от ВВП — это можно считать ранним сигналом надвигающихся проблем. По нашим подсчетам кредитный коэффициент Китая сейчас превышает трендовое значение на 14%.

( Читать дальше )

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 1 )

Китай (часть 2): про кредитование и теневую экономику

- 21 июня 2013, 17:26

- |

первая часть - про Китай (часть 1): экономика, прогнозы, инфраструктурные инвестиции + кризис ликвидности

Понятие ОСФ

Отсутствие развитого долгового и фондового рынка в Китае подчеркивает значительную роль банковского кредита, как основного источника фондирования реального сектора экономики. Это прямое наследие модели плановой китайской экономики и фактор, в значительной степени сдерживающий развитие финансового рынка второй экономики мира (см. пост Вадима (Endeavour) - Китай: Goodbuy? Or Good Buy? Часть 2)

По этой причине очень часто можно слышать мнение скептиков о том, что китайские компании перегружены долгом. На самом деле это так. Но в большей степени это связано с тем, что иного источника фондирования реального сектора экономики нет – китайский долговой и фондовый рынок остается неразвитым, низколиквидным и в значительной степени недоступным для иностранных инвесторов.

( Читать дальше )

Понятие ОСФ

Отсутствие развитого долгового и фондового рынка в Китае подчеркивает значительную роль банковского кредита, как основного источника фондирования реального сектора экономики. Это прямое наследие модели плановой китайской экономики и фактор, в значительной степени сдерживающий развитие финансового рынка второй экономики мира (см. пост Вадима (Endeavour) - Китай: Goodbuy? Or Good Buy? Часть 2)

По этой причине очень часто можно слышать мнение скептиков о том, что китайские компании перегружены долгом. На самом деле это так. Но в большей степени это связано с тем, что иного источника фондирования реального сектора экономики нет – китайский долговой и фондовый рынок остается неразвитым, низколиквидным и в значительной степени недоступным для иностранных инвесторов.

( Читать дальше )

Предвестники краха на фондовом рынке Китая

- 21 июня 2013, 12:49

- |

Партик Вульф, в прошлом известный шахматный гуру, сегодня — преуспевающий инвестор. Вульф ставит на то, что фондовый рынок Китая схлопнется в ближайшее время. Триггерами послужат неконтролируемый рост «плохого» долга и высокий уровень коррупции — по материалам AForex.

Вульф утверждает, что инвесторы игнорируют коррекцию в Китае, слишком сильно увлекшись гаданием, в каком точно месяце ФРС США свернет QE3.

Собственно, по словам Вульфа, Америка в настоящее время — самое безопасное место для инвестиций тогда, как Китай — самое рисковое. Вульф «шортит» китайские акции (т.е. ставит на то, что цены снизятся в будущем) и держит длинные позиции по американским бумагам.

( Читать дальше )

КИТАЙ может снизить RRR. Тогда рынки просто ВЗОРВУТСЯ

- 21 июня 2013, 11:41

- |

Предполагаемое время с 12 по 15 МСК.

В случае понижения RRR ( финансовый словарь ) рынки просто взорвутся.

Медведям предлагается держать ордера для капитуляции открытыми.

В последней катавасии виновен не только Бернанке.

Кредитный кранч в Китае затянулся на несколько недель, и усугубился в последние дни.

Если ранее К. товарищи тушили пожар вовремя заливая ликвидность в систему, то сейчас видимо вздумали серьёзнее наказать спекулянтов.

Лишь сегодня, 21 июня, Shibor снизился с вчерашних 13,44% до 8,492

www.shibor.org/shibor/web/AllShibor_e.jsp после вливания 50 млрд. юаней краткосрочной ликвидности.

Снижение сравнительно заоблачного RRR — один из способов решения вопроса в долгосрок, и на мой взгляд потенциально реальный шаг.

Особенно чуствительными к росту и интересными для меня при снижении RRR будут:

( Читать дальше )

В случае понижения RRR ( финансовый словарь ) рынки просто взорвутся.

Медведям предлагается держать ордера для капитуляции открытыми.

В последней катавасии виновен не только Бернанке.

Кредитный кранч в Китае затянулся на несколько недель, и усугубился в последние дни.

Если ранее К. товарищи тушили пожар вовремя заливая ликвидность в систему, то сейчас видимо вздумали серьёзнее наказать спекулянтов.

Лишь сегодня, 21 июня, Shibor снизился с вчерашних 13,44% до 8,492

www.shibor.org/shibor/web/AllShibor_e.jsp после вливания 50 млрд. юаней краткосрочной ликвидности.

Снижение сравнительно заоблачного RRR — один из способов решения вопроса в долгосрок, и на мой взгляд потенциально реальный шаг.

Особенно чуствительными к росту и интересными для меня при снижении RRR будут:

( Читать дальше )

В Китае обнаружены проблемы с банками

- 19 июня 2013, 09:52

- |

Китайской банковской системе угрожает кризис, предупреждает международное рейтинговое агентство Fitch

К этому ведет раздувание «теневого» кредитования и стремительное распространение финансовых продуктов, надежность которых правительство не способно оценить.

В КНР наблюдается худший за последние семь лет кризис банковской ликвидности, указывает Fitch. Об этом свидетельствует высокая ставка по недельным межбанковским кредитам: в июне она в среднем составляет 6% — это максимум с тех пор, как Национальный центр межбанковского финансирования начал ее подсчет в 2006 году. Из-за падающего спроса инвесторов Сельхозбанк Китая во вторник сократил объемы размещения облигаций на 30%. А резервы юаней, аккумулированных банками от продаж иностранной валюты (индикатор притока капитала), в мае выросли всего на $10,9 млрд долларов. Это самый низкий темп прироста с ноября прошлого года.

http://tradersroom.ru/bystrye-novosti/v-kitae-obnaruzheny-problemy-s-bankami.html

К этому ведет раздувание «теневого» кредитования и стремительное распространение финансовых продуктов, надежность которых правительство не способно оценить.

В КНР наблюдается худший за последние семь лет кризис банковской ликвидности, указывает Fitch. Об этом свидетельствует высокая ставка по недельным межбанковским кредитам: в июне она в среднем составляет 6% — это максимум с тех пор, как Национальный центр межбанковского финансирования начал ее подсчет в 2006 году. Из-за падающего спроса инвесторов Сельхозбанк Китая во вторник сократил объемы размещения облигаций на 30%. А резервы юаней, аккумулированных банками от продаж иностранной валюты (индикатор притока капитала), в мае выросли всего на $10,9 млрд долларов. Это самый низкий темп прироста с ноября прошлого года.

http://tradersroom.ru/bystrye-novosti/v-kitae-obnaruzheny-problemy-s-bankami.html

Амер Бисат: "Китай будет ужесточать кредитный сектор"

- 18 июня 2013, 12:27

- |

Китайские регуляторы поднимают официальную процентную ставку до максимально высокого уровня как часть меры по снижению темпов долгового обременения страны — по данным Амера Бисата, бывшего экономиста МФВ и текущего мани-менеджера в хедж-фонде Traxis Partners LP — по материалам AForex.

Китайские регуляторы поднимают официальную процентную ставку до максимально высокого уровня как часть меры по снижению темпов долгового обременения страны — по данным Амера Бисата, бывшего экономиста МФВ и текущего мани-менеджера в хедж-фонде Traxis Partners LP — по материалам AForex.ЦБ Китая увеличил обменную ставку ЦБ на 0.01% до беспрецедентного уровня 6.1598 за доллар в мае. Юань, который всегда торговался +-1% от жестко фиксированного уровня, вырос до трехнедельного максимума — на 0.09% до 6.125 за доллар, по данным Торговой валюто-обменной системы Китая. Чем крепче валюта, тем дороже займы в этой валюте.

Ставка межбанковских займов выросла до максимума 2006 года в текущем месяце на слухах, что китайские чиновники будут серьезно ужесточать кредитный режим, чтобы избежать галопирующего роста плохих займов. В марте объемы выданных кредитов выросли на рекордные 36% (2.5 трлн юаней). При этом эксперты рынка все больше говорят о том, что существенная часть прокредитованного частного сектора рискует оказаться банкротом.

( Читать дальше )

Китай: Goodbye? Or Good Buy? Часть 2

- 16 июня 2013, 13:54

- |

Чтобы разобраться в «китайском вопросе» нам нужно избрать правильную методологию, а избрав ее – мы придем к критериям, по которым оценим экономику Поднебесной. Чтобы сделать это – немного теории (это необходимо, поскольку учебники макроэкономики не совсем подходят в качестве руководства для инвестора и откровенного непонимания функционирования механизма долга в экономике).

Как много мы знаем о том, является ли уровень национального долга большим или маленьким? При каком уровне долга начинаются проблем с его обслуживанием? Сколько долга в Китае: много или мало? Это на первый взгляд простые вопросы, но ответ на них наоборот может быть только комплексным.

Итак о долге (долгах). Долг возникает тогда, когда экономика трансформирует свои сбережения в инвестиции. Существуют всего два способа сделать это: либо через рынок акций (капитала), либо через рынок заимствований (долговой рынок).

Ясно, что если бы все сбережения трансформировались в инвестиции через рынок акций, то экономика оперировала без долга. В реальности, однако, всегда существует существенная часть национальных сбережений, преобразованная в инвестиции посредством заимствований – либо через выпуски облигаций (ценные бумаги — в этом смысле долг является секьюритизированным) либо через банковский кредит. В этом случае, экономика начинает наращивать долг. Это означает, что в замкнутой системе и при условии стабильной структуры финансового посредничества (между рынком акций и долговым рынком) — чем выше национальные сбережения, тем выше уровень долга. С этой позиции нет ничего плохого в долге: он просто отражает общие сбережения или кумулятивные (накопленные) активы в экономике.

( Читать дальше )

Как много мы знаем о том, является ли уровень национального долга большим или маленьким? При каком уровне долга начинаются проблем с его обслуживанием? Сколько долга в Китае: много или мало? Это на первый взгляд простые вопросы, но ответ на них наоборот может быть только комплексным.

Итак о долге (долгах). Долг возникает тогда, когда экономика трансформирует свои сбережения в инвестиции. Существуют всего два способа сделать это: либо через рынок акций (капитала), либо через рынок заимствований (долговой рынок).

Ясно, что если бы все сбережения трансформировались в инвестиции через рынок акций, то экономика оперировала без долга. В реальности, однако, всегда существует существенная часть национальных сбережений, преобразованная в инвестиции посредством заимствований – либо через выпуски облигаций (ценные бумаги — в этом смысле долг является секьюритизированным) либо через банковский кредит. В этом случае, экономика начинает наращивать долг. Это означает, что в замкнутой системе и при условии стабильной структуры финансового посредничества (между рынком акций и долговым рынком) — чем выше национальные сбережения, тем выше уровень долга. С этой позиции нет ничего плохого в долге: он просто отражает общие сбережения или кумулятивные (накопленные) активы в экономике.

( Читать дальше )

про Китай (часть 1): экономика, прогнозы, инфраструктурные инвестиции + кризис ликвидности

- 14 июня 2013, 18:05

- |

После более чем 10 лет развития “инвестиционной” модели экономики, сегодня китайские власти, на удивление многих, не выражают глубокой озабоченности по поводу замедляющихся темпов роста ВВП.

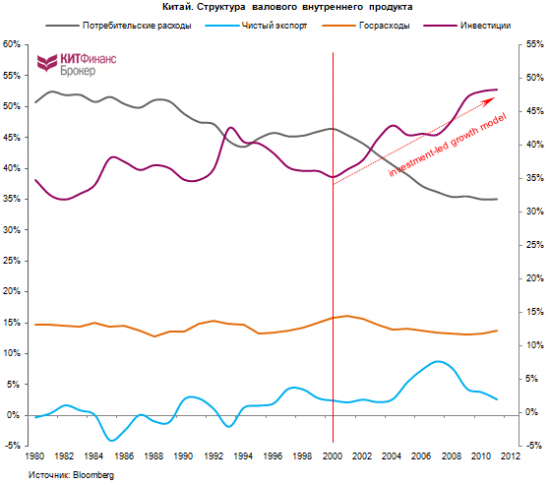

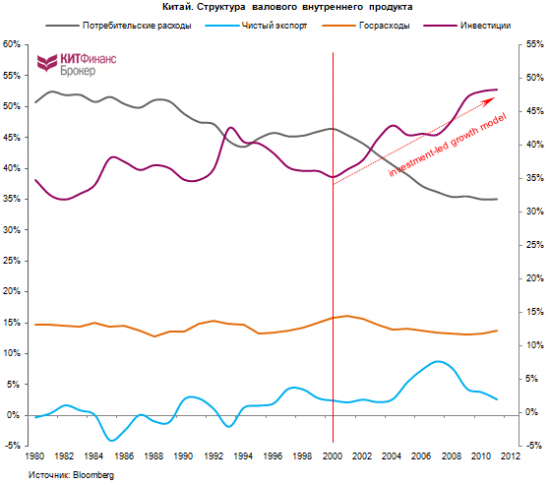

Если вклад потребительских расходов в конце 1980-х составлял почти 50%, то на конец 2011 – около 38,4%. Вклад инвестиции в ВВП с 35% в 2000-м поднялся до 48,3% в 2011-м. Основной скепсис по поводу будущего китайской экономики связан с “неустойчивостью” подобной investment-led модели в поскризисный период.

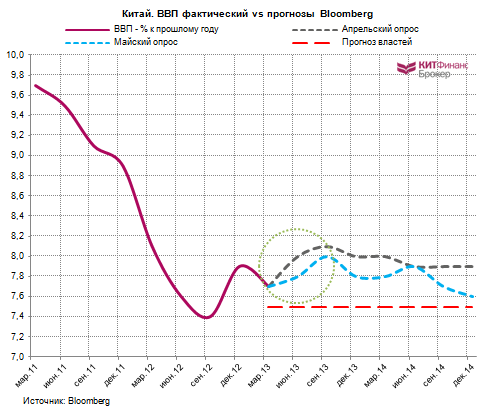

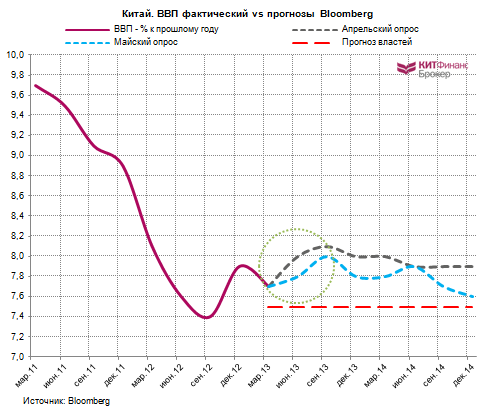

Еще в апреле 2013 года консенсус Bloomberg по темпам роста китайской экономики составлял 8% и более для каждого квартала 2014 года, то сегодня максимальная оценка на этот период составляет 7,9%. Официальные власти ожидают по итогам 2013 года роста ВВП на 7,5%.

( Читать дальше )

Если вклад потребительских расходов в конце 1980-х составлял почти 50%, то на конец 2011 – около 38,4%. Вклад инвестиции в ВВП с 35% в 2000-м поднялся до 48,3% в 2011-м. Основной скепсис по поводу будущего китайской экономики связан с “неустойчивостью” подобной investment-led модели в поскризисный период.

Еще в апреле 2013 года консенсус Bloomberg по темпам роста китайской экономики составлял 8% и более для каждого квартала 2014 года, то сегодня максимальная оценка на этот период составляет 7,9%. Официальные власти ожидают по итогам 2013 года роста ВВП на 7,5%.

( Читать дальше )

Китай: Goodbye? Or Good Buy? Часть 1

- 12 июня 2013, 18:43

- |

Какое же количество медведей относительно перспектив китайской экономики и рынка акций – кругом сплошной пессимизм! Причем аргументы пессимистов по-прежнему те же самые – от потенциального долгового кризиса до переинвестирования. Я являюсь оптимистом в отношении китайской экономики и рынка акций и готов занять contrarian позицию. По природе вещей дно рынка обычно имеет точно такую же эмоциональную окраску, как и его максимумы, только наоборот – как перевернутые голова и плечи. Это как медведи, которых нет максимумах и быки, которых нет на минимумах.

Прежде чем попытаемся разобрать(-ся) в аргументах, следующих из лагеря медведей, замечу, что опять придется возвратиться к общей проблеме долга в экономике, вокруг которой существует непонимание. Проблемы долга Японии рассматриваются с позиции долговой конструкции США, проблемы долгов Европы мешаются в одну кучу, а на Китай вообще примеряют какие-то гибридные лекала, не имеющие ничего общего с происходящими там процессами. И совсем несуразица появляется там (а таких случаев большинство!), когда государственный долг, например, рассматривается с той же позиции, как будто вы одалживаете деньги соседу. И на этой вот основе строятся выводы о долговых проблемах стран!

( Читать дальше )

Прежде чем попытаемся разобрать(-ся) в аргументах, следующих из лагеря медведей, замечу, что опять придется возвратиться к общей проблеме долга в экономике, вокруг которой существует непонимание. Проблемы долга Японии рассматриваются с позиции долговой конструкции США, проблемы долгов Европы мешаются в одну кучу, а на Китай вообще примеряют какие-то гибридные лекала, не имеющие ничего общего с происходящими там процессами. И совсем несуразица появляется там (а таких случаев большинство!), когда государственный долг, например, рассматривается с той же позиции, как будто вы одалживаете деньги соседу. И на этой вот основе строятся выводы о долговых проблемах стран!

( Читать дальше )

Китайцы пророют через Никарагуа альтернативу Панамскому каналу.

- 11 июня 2013, 14:59

- |

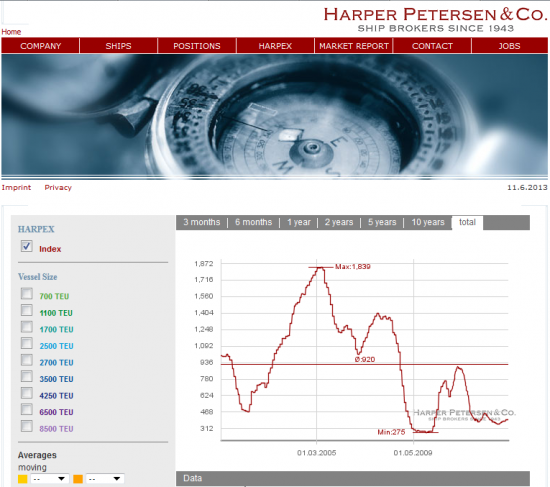

Молодцы китайцы что говорить, пока ничего не плавает толком (глядя на HARPEX и Baltic Dry )построят как раз он уже будет и нужен, да и строить по деньгам в кризис дешевле.Турки хотели еще стороить второй Босфор, но пока что то затихли-а зря толчок для их экономики был бы приличный.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал