ИИ

Статистика, графики, новости - 22.05.2023

- 22 мая 2023, 06:29

- |

Доброе утро, всем привет!

Ситуация с ценами на отечественном рынке недвижимости по результатам апреля 2023

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ИИ для генерации текста и картинок

- 18 мая 2023, 17:12

- |

Создание картинок. Бесплатно какое то количество в день. Есть заданные стили картинок:

https://neural.love/

Создание текстов. Вышел раньше ChatGPT, тоже норм, есть сразу же направления генерации:

https://ai.copymonkey.app/

Генерация прикольных картинок, есть поиск уже по сгенерированным картинкам, где можно посмотреть запросы. + можно сделать так, что бы одну картинку еще модифицировать. Пока лучшее в генерации картинок. Картинка к посту сгенерирована ею. Первые 100 генераций бесплатно.

https://lexica.art/

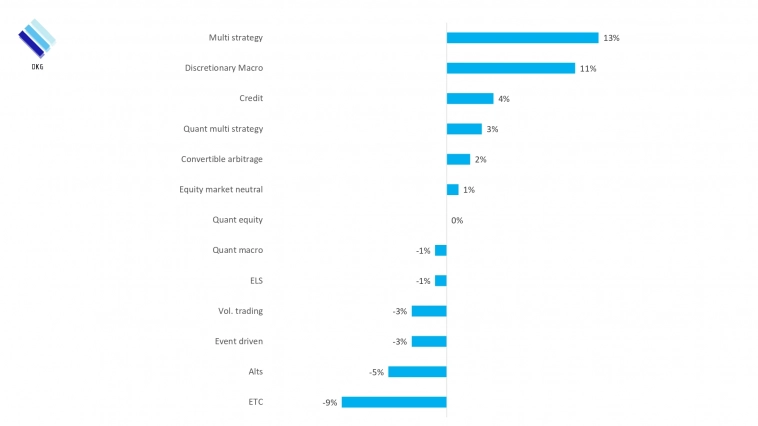

AI, Big Tech, туристические компании и еще кое-что: что покупали Хедж-фонды в 1 квартале 2023 (Анализ форм 13F)

- 18 мая 2023, 06:00

- |

Источник: DKG Global

Об отчетах за предыдущий квартал Вы можете прочитать Здесь. Ключевые статистические показатели глобальной экономики и рынка капиталов в 1Q23 в целом были позитивны:

- Доходность мировых акций и облигаций составила 6,35% и 3,19% соответственно.

- Инвестиционные стратегии с более высоким коэффициентом бета по отношению к акциям превзошли более диверсифицированные low-beta стратегии.

- Средневзвешенная доходность хедж-фондов составила 1,45% в первом квартале 2023 года.

- При этом март был негативным месяцем для перформанса хедж-фондов: доходность хедж-фондов упала на 0,39%, Macro (снижение на 2,46%) и Quant (снижение на 2,33%) продемонстрировали самую негативную динамику.

- Изменения процентных ставок, вызванные банкротством нескольких банков в марте, оказали значительное влияние на макроэкономические стратегии.

- 5-летняя CAR для хедж-фондов составила 4,42% на конец квартала, выше облигаций на -1,66% и чуть ниже акций на 4,49%. Дисперсия снизилась, вернувшись ближе к наблюдаемому долгосрочному тренду до 2020 года.

( Читать дальше )

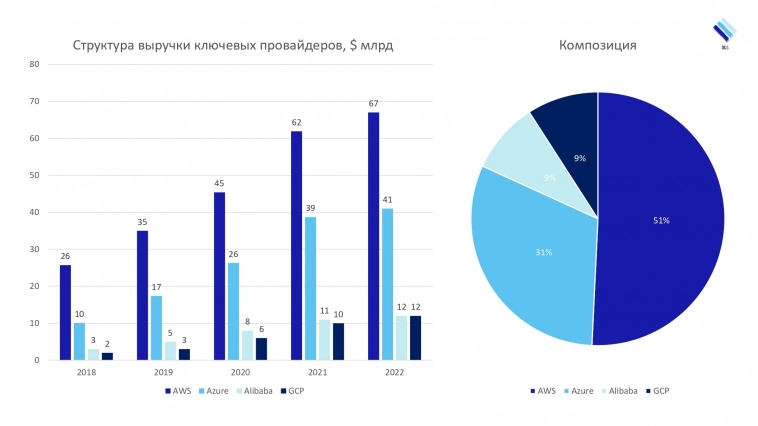

Не только ChatGPT: Лучшая компания в секторе ЦОД для ИИ (Часть 3)

- 15 мая 2023, 08:27

- |

С ростом популярности ИИ на волне хайпа ChatGPT ключевые провайдеры облачных услуг вступили в гонку за предложение клиентам наиболее быстрых и удобных решений в сфере ЦОД для ИИ. В силу более существенных потребностей в аппаратных мощностях современный ИИ требует скорости обработки данных превышающей 100-400 Гбит/с. Такую скорость могут обеспечить прежде всего так называемые гипермасштабируемые ЦОД (hyperscalable data centers) и то кто из ключевых провайдеров сможет обеспечить своим клиентам наиболее оптимальные условия на рынке гиперскейлеров, будет зависеть кто окажется победителем в гонке за конечного потребителя.

Гипермасштабируемые центры обработки данных значительно больше, чем корпоративные центры обработки данных, и из-за преимуществ экономии за счет масштаба и индивидуального проектирования они также значительно превосходят их. По мощности они преимущественно превышают 5000 серверов, по площади — в основном больше 10 000 квадратных футов. В силу своей внутренней архитектуры и модели связи серверов «каждый с каждым» они обладают рядом преимуществ перед обычными ЦОД, в том числе и обычными облачными ЦОД:

( Читать дальше )

ChatGPT не поможет бигтехам

- 14 мая 2023, 04:00

- |

Вот что я думаю про влияние GPT-моделей (таких как ChatGPT) на бизнес-показатели разных компаний, в основном бигтехов (Google, Microsoft и т.д.):

1. Использование этой технологии вовсе не является каким-то серьезным конкурентным преимуществом для компаний. Технология общедоступна, уровень реализации на данный момент у всех разный, но участники рынка будут подтягиваться друг к другу. Получаем технологию, которая обязательна к использованию для всех, при этом требует существенных дополнительных затрат. Вспомним про wide moat в терминологии Баффета, т.е. про уникальное преимущество одной компании над другими на рынке. Например, российский золотодобытчик Полюс Золото является однозначно лучшим или одним из лучших в мире: с доступом к богатым открытым месторождениям золота, к дешевой российской рабочей силе, все это вкупе с качественным менеджментом. Это преимущество тяжело перебить, и это является wide moat. Доступ к развитым GPT-моделям не является таким wide moat, потому что его слишком легко получить.

( Читать дальше )

Китайско-американская технологическая гонка. Насколько хорош Китай в области генеративного ИИ?

- 13 мая 2023, 09:43

- |

Модели Китая со временем могут соперничать с американскими. Но это может не привести к экономическому или военному преимуществу.

Если вы прислушаетесь к напыщенности в Пекине и Вашингтоне, Америка и Китай вовлечены в тотальную борьбу за технологическое превосходство.

«По сути, мы считаем, что несколько избранных технологий будут играть огромное значение в предстоящее десятилетие», — заявил Джейк Салливан, советник президента Джо Байдена по национальной безопасности.

Си Цзиньпин поддержал это мнение, заявив, что «нам срочно необходимо усилить фундаментальные исследования и решить ключевые технологические проблемы», чтобы «справиться с международной конкуренцией в области науки и технологий, достичь высокого уровня самообеспечения и самосовершенствование".

( Читать дальше )

Google внедряет генеративный ИИ в поисковый алгоритм для ответов на сложные запросы с помощью нового продукта Converse - Forbes

- 11 мая 2023, 07:30

- |

Компания представила новый продукт под названием Converse, который будет способен находить результаты по сложным запросам. Чтобы получить доступ к этому поиску с ИИ, нужно будет подать заявку в Google Labs.

В ролике, выложенном Google, приведены примеры сложных запросов, на которые ИИ сможет ответить. Google отмечает, что новая технология позволит отвечать на новые типы запросов и изменить подход к организации информации, чтобы помочь пользователям разобраться в том, что их окружает.

На данный момент поиск с генеративным ИИ будет доступен только для пользователей из США и только на английском языке.

Источник: www.forbes.ru/tekhnologii/489093-google-anonsiroval-vnedrenie-generativnogo-iskusstvennogo-intellekta-v-poisk?utm_source=forbes&utm_campaign=lnews

Бизнес с нуля с ChatGPT

- 09 мая 2023, 16:00

- |

Пользователь Twitter Джексон Фолл поделился интересной историей о том, как популярный чат-бот ChatGPT помог ему создать бизнес с нуля всего за несколько дней.

Фолл предоставил нейросети бюджет в $100 и попросил заработать как можно больше денег. При этом автор треда указал, что он может выступать связующим звеном для совершения нужных покупок и оформления документов. Чат-бот сразу же выдвинул довольно интересный бизнес-план, состоящий из следующих этапов:

- Приобретение домена и хостинга за $15;

- Выбор ниши из рекомендуемых — кухонные гаджеты, товары для животных, экологически чистые продукты. Создание контента и генерация реферальных ссылок на Amazon или участие в других партнёрских программах;

- Размещение статей и обзоров в соцсетях и на профильных форумах. Взаимодействие с аудиторией;

- Оптимизация под поисковые системы, подбор ключевых слов, настройка SEO.

ChatGPT также попросил своего «человеческого ассистента» отчитываться о ходе выполнения задач. Далее нейросеть придумала интересное название для домена и проверила его на возможность покупки. Первоначальный вариант EcoFriendlyFinds.com стоил $838, поэтому Фолл попросил более бюджетный домен и получил GreenGadgetGuru.com за $36 вместе с хостингом.

( Читать дальше )

🎙 На чем фокусироваться бизнесу, чтобы быть успешным в эпоху цифровизации и ИИ?

- 05 мая 2023, 14:09

- |

Завершаем цикл моментов с передачи «Цифровой камин/ come in» ПроБизнес – мнением и советом Татьяны Бородкиной, исполнительного директора финтех-сервиса CarMoney, «что делать и на чем фокусироваться, чтобы быть успешным в эпоху цифровизации и искусственного интеллекта?»:

«В контексте цифровизации, важно быть готовым быстро адаптироваться к изменениям, быть открытым к новому и не бояться экспериментировать, внедрять инновации».

💡Ярким примером скорости распространения инноваций являются две фотографии одной и той же улицы в Нью-Йорке с разницей в 11 лет (5-я авеню в 1902 и 1913 гг.).

На первой фотографии – преобладают повозки, запряженные лошадьми и всего 1 автомобиль, а на второй фотографии – автомобили и уже еле заметна единственная повозка. Эти технологические изменения осуществлялись в течение 11 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал