SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SBsP2021

AI, Big Tech, туристические компании и еще кое-что: что покупали Хедж-фонды в 1 квартале 2023 (Анализ форм 13F)

- 18 мая 2023, 06:00

- |

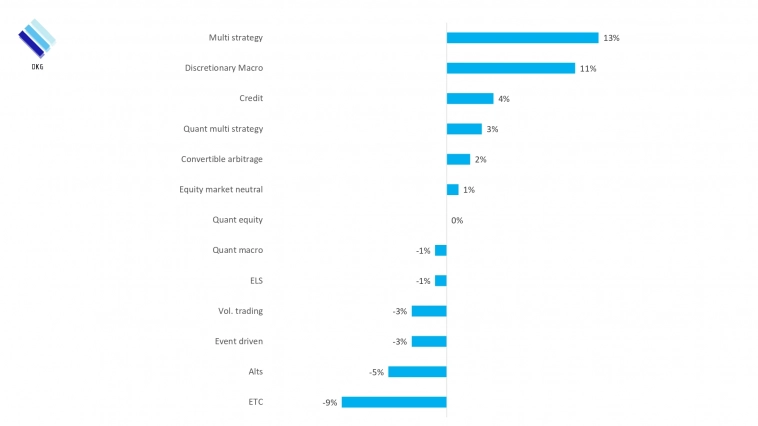

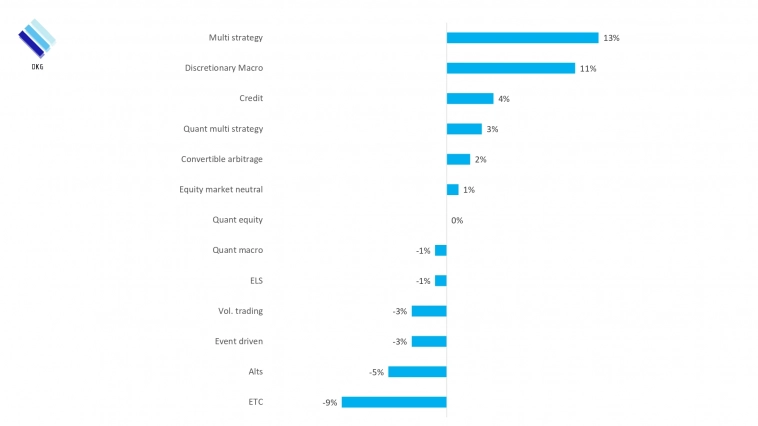

Рис. 1: Перформанс хедж-фондов по типам стратегий

Источник: DKG Global

Об отчетах за предыдущий квартал Вы можете прочитать Здесь. Ключевые статистические показатели глобальной экономики и рынка капиталов в 1Q23 в целом были позитивны:

Berkshire Hathaway

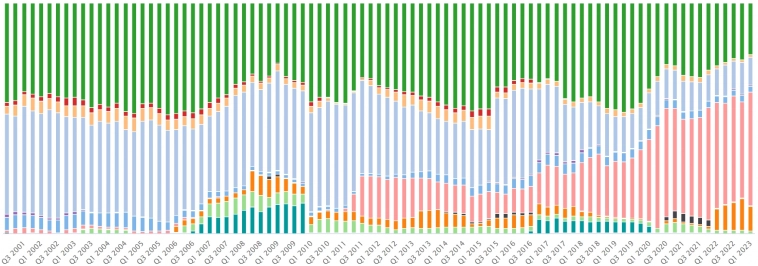

Рис. 2: Композиция холдингов Berkshire по секторам

Источник: Berkshire Hathaway, Whale Wisdom, DKG Global

Высоко-концентрированный инвестиционный портфель Berkshire на сумму 325 миллиардов долларов состоит из 48 компаний, что на одну меньше, чем в прошлом квартале. В течение квартала чистая продажа акций Berkshire составила 10,4 млрд долларов. На пять крупнейших холдингов приходится более 77% всего портфеля.

В первую пятерку холдингов в порядке размера владения входят Apple (AAPL), Bank of America (BAC), American Express (AXP), Coca-Cola (KO) и Chevron (CVX):

Pershing Square

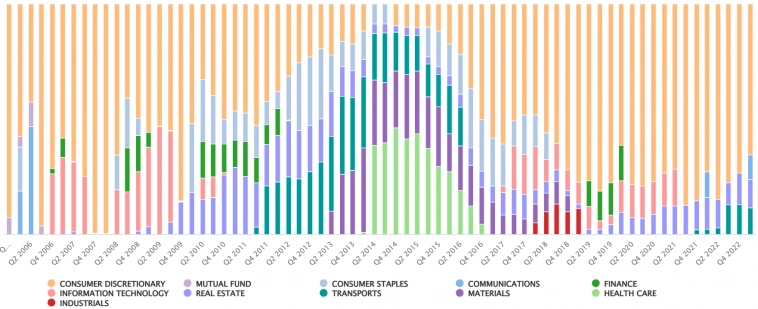

Рис. 3: Композиция холдингов Pershing по секторам

Источник: Pershing Square, Whale Wisdom, DKG Global

Инвестор-миллиардер Уильям Акман приобрел в первом квартале новую долю в Alphabet (NASDAQ:GOOGL) на сумму 1,1 миллиарда долларов, согласно заявлению регулирующих органов, поданному в понедельник. Согласно заявлению, хедж-фонд Акмана Pershing Square Capital Management владел 8,1 млн акций класса C и 2,2 млн акций класса A Alphabet на конец первого квартала.

Портфель Акмана в Pershing Square Holdings вырос на 3,6% в этом году до 9 мая, и Акман намекнул, что ранее неназванная новая должность оказала положительное влияние на производительность. Это первая крупная новая инвестиция, которую Акман сделал после того, как сделал ставку на потоковый сервис Netflix Inc (NASDAQ:NFLX), о котором он объявил в январе 2022 года и о выходе из которого несколько месяцев спустя.

Акман, заработавший себе репутацию громкого корпоративного агитатора, в марте 2022 года заявил инвесторам, что отказывается от публичных баталий в пользу более тихого, закулисного подхода к инвестированию. Его фирма контролирует 15,5 миллиардов долларов. Фонд закончил 2022 год со снижением на 8,8% после трех лет двузначного роста. В 2021 году доходность Pershing Square Holdings составила 26,9% после роста на 70,2% в 2020 году и роста на 58,1% в 2019 году.

Tiger Global

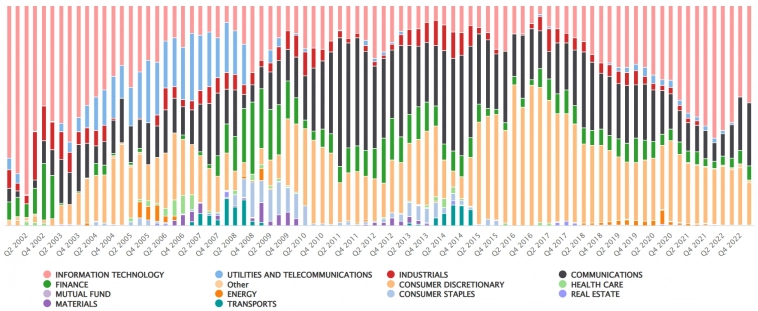

Рис. 4: Композиция холдингов Tiger Global по секторам

Источник: Tiger Global, Whale Wisdom, DKG Global

Корпорация Microsoft остается крупнейшим холдингом Tiger Global с 5 931 829 акциями на сумму 1,71 миллиарда долларов, что составляет 15,55% портфеля. Хедж-фонд увеличил свою долю в Microsoft на 12%. Meta Platforms Inc занимает второе место, представляя 14,37% портфеля. Несмотря на снижение акций на 6%, ее рыночная стоимость составляет $1,58 млрд.

За ними следуют потребительские дискреционные акции JD.com, Inc. JD и Amazon.com, Inc. AMZN, составляющие 9,61% и 9,1% портфеля соответственно, при этом доля акций увеличилась на 10% и 12% соответственно. Alphabet Inc GOOGL является пятым по величине холдингом.

Другие заметные инвестиции включают в себя ServiceNow NOW, в котором не произошло никаких изменений, и Take-Two Interactive Software TTWO, акции которого выросли на колоссальные 236%.

Tiger Global также открыла новые позиции в Apple Inc. AAPL, Taiwan Semiconductor Mfg. TSM и XP Inc. XP. Диверсифицированный портфель хедж-фонда, состоящий из акций технологических и финансовых компаний, указывает на бычий настрой в отношении технологического сектора и устойчивую уверенность в финансовом секторе.

Источник: DKG Global

Об отчетах за предыдущий квартал Вы можете прочитать Здесь. Ключевые статистические показатели глобальной экономики и рынка капиталов в 1Q23 в целом были позитивны:

- Доходность мировых акций и облигаций составила 6,35% и 3,19% соответственно.

- Инвестиционные стратегии с более высоким коэффициентом бета по отношению к акциям превзошли более диверсифицированные low-beta стратегии.

- Средневзвешенная доходность хедж-фондов составила 1,45% в первом квартале 2023 года.

- При этом март был негативным месяцем для перформанса хедж-фондов: доходность хедж-фондов упала на 0,39%, Macro (снижение на 2,46%) и Quant (снижение на 2,33%) продемонстрировали самую негативную динамику.

- Изменения процентных ставок, вызванные банкротством нескольких банков в марте, оказали значительное влияние на макроэкономические стратегии.

- 5-летняя CAR для хедж-фондов составила 4,42% на конец квартала, выше облигаций на -1,66% и чуть ниже акций на 4,49%. Дисперсия снизилась, вернувшись ближе к наблюдаемому долгосрочному тренду до 2020 года.

- В числе фондов, которые продемонстрировали приток средств были multistrategy фонды и managed futures фонды.

- В отличие от четвертого квартала 2022 фонды отметили приток средств в технологические компании (в широком смысле): Berkshire увеличила долю в Tech с 41,87% до 49,00%, Pershing за квартал увеличила долю в Big Tech до 10% с 0%, Tiger Global — до 43,87% с 41,38%, Third Point — c 8,36% до 12,00% и т.д.

- Приток средств в телеком гиганты ускорился в силу спроса на AI: GOOGL, META.

- Среди других популярных «покупок» были компании сектора travel+leisure: ABNB, RAYYA, а также ряд индустриальных компаний.

- Большинство активистов (+ Value Funds) активно наращивали свою экспозицию, особенно в Tech именах.

- Перестановки в энергетике: Berkshire сократила позицию в Chevron на 18,8%, но инициировала позицию в Vitesse Energy.

- Перетасовка в Consumer Discretionary: Berkshire инициировала позицию в DEO, Pershing одновременно сократила позиции в Chipotle (-6,9%), Hilton (-7,3%).

- Big Tech: Berkshire прибавил 2,3% к AAPL. Першинг занял позицию как в GOOG (8,2% NAV), так и в GOOGL (2,2% NAV). Tiger Global увеличил позицию в GOOGL на 124%.

Berkshire Hathaway

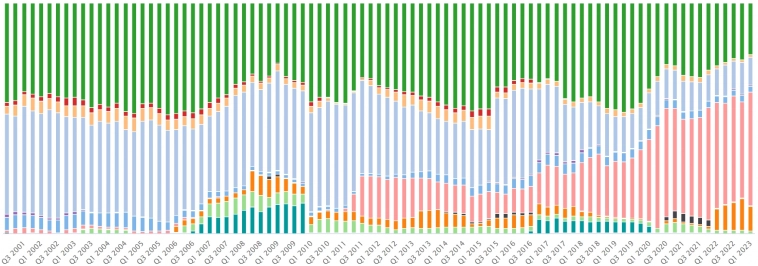

Рис. 2: Композиция холдингов Berkshire по секторам

Источник: Berkshire Hathaway, Whale Wisdom, DKG Global

Высоко-концентрированный инвестиционный портфель Berkshire на сумму 325 миллиардов долларов состоит из 48 компаний, что на одну меньше, чем в прошлом квартале. В течение квартала чистая продажа акций Berkshire составила 10,4 млрд долларов. На пять крупнейших холдингов приходится более 77% всего портфеля.

В первую пятерку холдингов в порядке размера владения входят Apple (AAPL), Bank of America (BAC), American Express (AXP), Coca-Cola (KO) и Chevron (CVX):

- Доля Apple выросла до более чем 46% примерно с 39% в четвертом квартале.

- Благодаря AAPL, Occidental Petroleum (OXY) и Kraft Heinz (KHC) в портфеле значительную долю занимают технологический сектор, энергетика, потребительские товары и финансовый сектор.

- Сейчас Berkshire контролирует 23,6% находящихся в обращении акций Occidental.

- Этот портфель включает в себя незначительную позицию в одной промышленной компании United Parcel Service (UPS) и ни одной компании, занимающейся недвижимостью или коммунальными услугами.

- Однако полностью принадлежащие Berkshire предприятия включают крупную железную дорогу, Burlington Northern Santa Fe, а также многочисленные регулируемые коммунальные предприятия и трубопроводы.

- Поскольку 13F не включает международные акции, Berkshire Hathaway дополнительно раскрыла информацию о приобретении около 5% пяти японских торговых компаний в конце августа 2020 года. Этими активами являются Itochu Corp., Marubeni Corp., Mitsubishi Corp., Mitsui & Co. Ltd. и Sumitomo Corp. В апреле 2023 года Баффет сообщил, что Berkshire увеличила свою долю в этих компаниях до 7,4%. Баффет указал, что они предназначены для долгосрочного владения, и Berkshire может увеличить свою долю до 9,9%.

Pershing Square

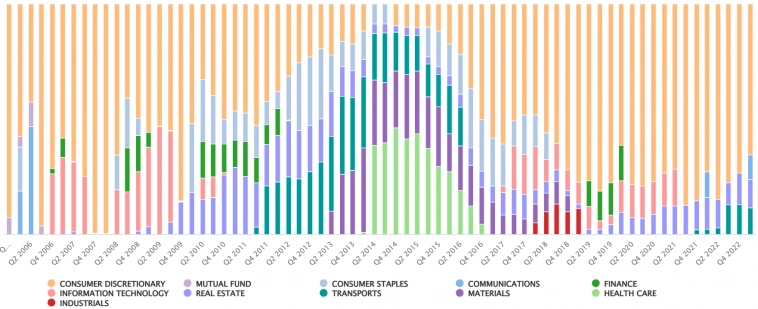

Рис. 3: Композиция холдингов Pershing по секторам

Источник: Pershing Square, Whale Wisdom, DKG Global

Инвестор-миллиардер Уильям Акман приобрел в первом квартале новую долю в Alphabet (NASDAQ:GOOGL) на сумму 1,1 миллиарда долларов, согласно заявлению регулирующих органов, поданному в понедельник. Согласно заявлению, хедж-фонд Акмана Pershing Square Capital Management владел 8,1 млн акций класса C и 2,2 млн акций класса A Alphabet на конец первого квартала.

Портфель Акмана в Pershing Square Holdings вырос на 3,6% в этом году до 9 мая, и Акман намекнул, что ранее неназванная новая должность оказала положительное влияние на производительность. Это первая крупная новая инвестиция, которую Акман сделал после того, как сделал ставку на потоковый сервис Netflix Inc (NASDAQ:NFLX), о котором он объявил в январе 2022 года и о выходе из которого несколько месяцев спустя.

Акман, заработавший себе репутацию громкого корпоративного агитатора, в марте 2022 года заявил инвесторам, что отказывается от публичных баталий в пользу более тихого, закулисного подхода к инвестированию. Его фирма контролирует 15,5 миллиардов долларов. Фонд закончил 2022 год со снижением на 8,8% после трех лет двузначного роста. В 2021 году доходность Pershing Square Holdings составила 26,9% после роста на 70,2% в 2020 году и роста на 58,1% в 2019 году.

Tiger Global

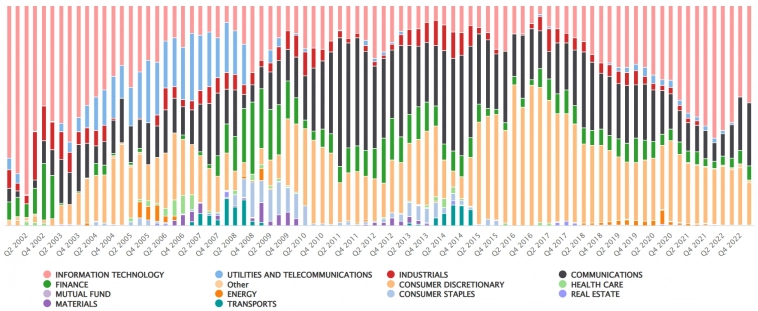

Рис. 4: Композиция холдингов Tiger Global по секторам

Источник: Tiger Global, Whale Wisdom, DKG Global

Корпорация Microsoft остается крупнейшим холдингом Tiger Global с 5 931 829 акциями на сумму 1,71 миллиарда долларов, что составляет 15,55% портфеля. Хедж-фонд увеличил свою долю в Microsoft на 12%. Meta Platforms Inc занимает второе место, представляя 14,37% портфеля. Несмотря на снижение акций на 6%, ее рыночная стоимость составляет $1,58 млрд.

За ними следуют потребительские дискреционные акции JD.com, Inc. JD и Amazon.com, Inc. AMZN, составляющие 9,61% и 9,1% портфеля соответственно, при этом доля акций увеличилась на 10% и 12% соответственно. Alphabet Inc GOOGL является пятым по величине холдингом.

Другие заметные инвестиции включают в себя ServiceNow NOW, в котором не произошло никаких изменений, и Take-Two Interactive Software TTWO, акции которого выросли на колоссальные 236%.

Tiger Global также открыла новые позиции в Apple Inc. AAPL, Taiwan Semiconductor Mfg. TSM и XP Inc. XP. Диверсифицированный портфель хедж-фонда, состоящий из акций технологических и финансовых компаний, указывает на бычий настрой в отношении технологического сектора и устойчивую уверенность в финансовом секторе.

220 |

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в...

20 февраля 2026, 08:47

теги блога Калмыков Виктор

- Ackman

- AI

- AI Cloud

- AMD

- AMZN

- ASML

- Berkshire Hathaway

- btc

- Buffet

- cat

- Charles Schwab

- ChatGPT

- CRM

- cryptocurrency

- CVS

- GooG

- googl

- HCA Healthcare

- INFY

- jnj

- JPM

- Microsoft

- MSFT

- NASDAQ

- NVDA

- Nvidia

- S&P

- s&p-500

- S&P500

- SaaS

- tiger global

- Tik Tok

- TikTok

- TSM

- UNH

- Verizon

- WFC

- акции

- акции США

- Африка

- банки США

- баффет

- глобал вью

- глобал макро

- Дата-центр

- здравоохранение

- ИИ

- Индия

- искусственный интеллект

- искуственный интеллект

- криптовалюта

- Медицина

- Медицинский сектор США

- Медицинское оборудование

- мировая экономика

- потолок госдолга США

- развивающиеся рынки

- сезон отчетности в США

- телекоммуникации

- телекоммуникационный сектор

- товарно-сырьевые рынки

- финансы

- финтех

- хедж-фонд

- ЦОД