ВДО

PRObondsмонитор. Срез облигационных доходностей: ОФЗ, субфеды, корпораты, ВДО

- 03 июля 2019, 07:46

- |

ОФЗ

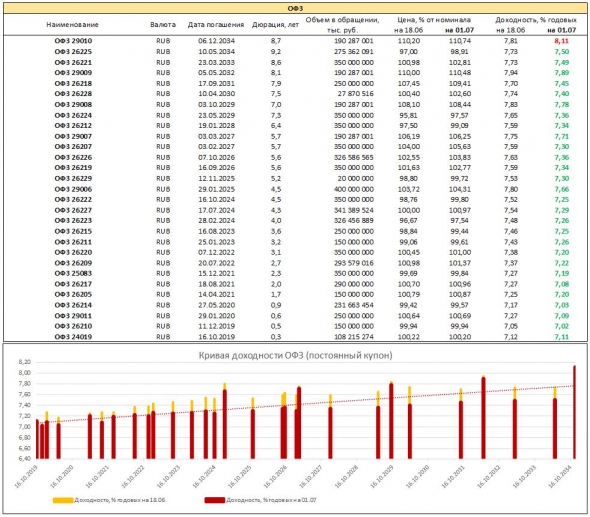

Кривая доходности (зависимость доходности от срока погашения) для наиболее ликвидных ОФЗ остается достаточно здоровой, уклон слабый, но положительный. Для справки, большинство западных госдолгов торгуются с отрицательным уклоном кривой доходности. Из того, что настораживает – уже даже десятилетние бумаги по доходностям ушли под ключевую ставку (она с июня 7,5%). Тут или ставку снижать, или надувается небольшой пока пузырь. Хотя в прошлом году сектор уже жестко корректировался, так что до сих пор застрахован от жестких просадок.

Облигации субъектов федерации

В отличие от ОФЗ, которые и за последние 2 недели показали заметное снижение доходностей, цены субфедов достаточно стабильны. Среди наиболее ликвидных выпусков можно выбрать короткие бумаги с доходностями выше 8,5%. Выше 9% уже нет. Сектор остается не распробованным, и зря. Доходности выше федеральных бумаг, выше бумаг крупнейших корпоративных заемщиков. Может немного хромать ликвидность. Но в целом, инструмент вряд ли иметь сходные альтернативы по соотношению доходности/риска. Мысль о том, что покупать регионы с низкими рейтингами и высокими доходностями, не более рискованно, чем регионы с высокими рейтингами и низкими доходностями – в силе.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Индексу Cbonds High Yield полтора года! Последний год +15%

- 02 июля 2019, 08:27

- |

Cbonds стал первой информационной площадкой, на которой рынок высокодоходных облигаций (ВДО) был систематизирован и отображен в динамике.

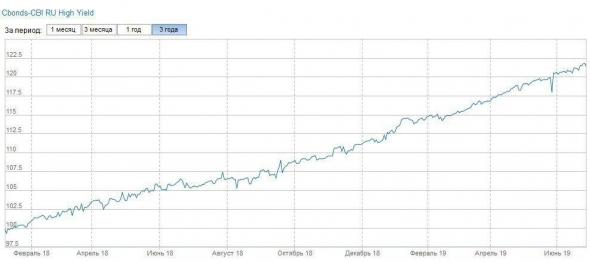

Индексу российского high yield – полтора года! (https://t.me/cbonds/1727) Судя по графику, за последний год индекс принес ровно 15%. Вычтите налоги и комиссии и получите около 13,5%. При нынешней диверсификации по 43 бумагам очень достойно. Причем вторая половина прошлого года была для российского облигационного рынка просто драматичной, с падением корпоративных бумаг на 5%, государственных – на 10-15%. ВДО устояли. Высокая ставка делает инструменты менее восприимчивыми даже к очень амплитудным колебаниям широкого рынка.

Можно ли такой индекс собрать физически? Кропотливым трудом – конечно. Но, по нашим наблюдениям, 20 бумаг в портфеле инвестор еще способен воспринять. Если больше, начинается беспорядок.

Есть и еще одна проблема: облигационный рынок подвержен просадкам и дефолтам в определенные кризисные периоды, по образцу 2008-09 годов. Можно ли покинуть столь диверсифицированный портфель в ожидании подобных кризисов? Посмотрим. Возможно, столь серьезная диверсификация станет плюсом.

( Читать дальше )

Дефолты ВДО. Вторая часть. Наводящая на мысли

- 28 июня 2019, 08:41

- |

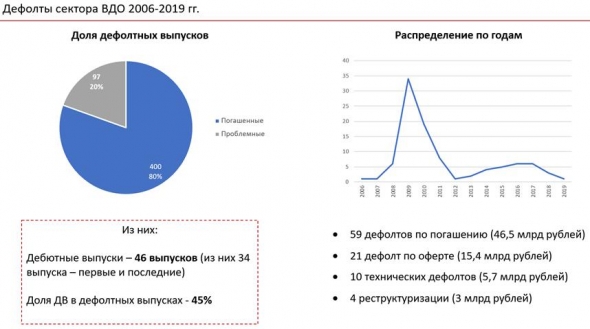

Собираем и обобщаем статистику по всем типам облигационных проблем, включая дефолты по офертам и реструктуризации. Очередная порция данных и выводов. То, что проблемные облигации падают в кризисное время, нам уже известно.

Новый и заставляющий задуматься вывод: столь ожидаемые многими облигационные дебюты – статистически, самые опасные объекты облигационного инвестирования. Речь о ВДО (высокодоходные облигации, мы их определяли как выпуски до 1 млрд.р. с купоном выше 12%). Если в целом проблемных будет 20% облигаций, то среди дебютных эта доля достигает 45%. В общем, задумайтесь над покупкой 2-го и последующих выпусков эмитента. Если денег эмитенту дают больше, чем один раз – это хорошо, это сильное снижение риск-статуса. Хочется вспомнить «Ред Софт», который никак не может разместить второй выпуск облигаций. Похоже, денег второй раз не дали.

Еще один вывод. И это едва ли не удивительно! Мы

( Читать дальше )

15-й купон по облигациям 1-й серии «ГрузовичкоФ» выплачен

- 26 июня 2019, 15:07

- |

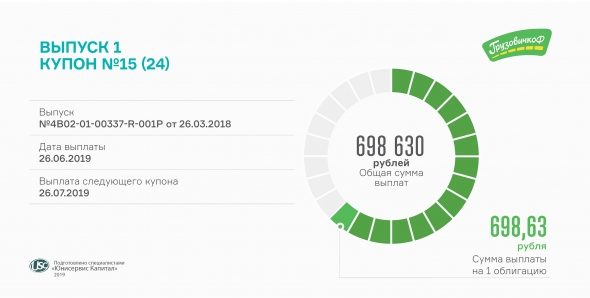

Транспортная компания выплатила инвесторам купонное вознаграждение по ставке 17% годовых.

Сегодня состоялась выплата 15-го купона по первому выпуску биржевых облигаций «ГрузовичкоФ-Центр» (RU000A0ZZ0R3). Всего выплачено около 700 тыс. рублей. Купонный доход на одну облигацию составляет 698,63 руб.

Оборот вторичных торгов облигациями дебютного выпуска «ГрузовичкоФ» в мае составил 5,6 млн руб. Средневзвешенная стоимость выросла до 105,55%.

На прошлой неделе компания разместила на Мосбирже бонды еще на 50 млн рублей. Это уже третий выпуск в копилке компании.

Состоялась выплата 13-го купона по облигациям «Первого ювелирного»

- 24 июня 2019, 14:23

- |

Выплата была совершена 24 июня. Размер дохода по купону составил 616,44 руб. в расчете на одну облигацию. Всего компания выплатила свыше 1,4 млн руб.

Эмитентом выступила одна из компаний группы «Первый ювелирный» — ООО «Первый ювелирный — драгоценные металлы» («ПЮДМ»). Основным видом деятельности эмитента является трейдинг. Компания отдает аффинажным заводам на переработку скупленный у ломбардов лом золота. Изготовленные из вторсырья золотые слитки и гранулы «ПЮДМ» реализует оптовым клиентам — ювелирным заводам и банкам, которые и финансируют закупку лома.

Вскоре будет опубликован финансовый отчет компании за 1-й квартал 2019 г.

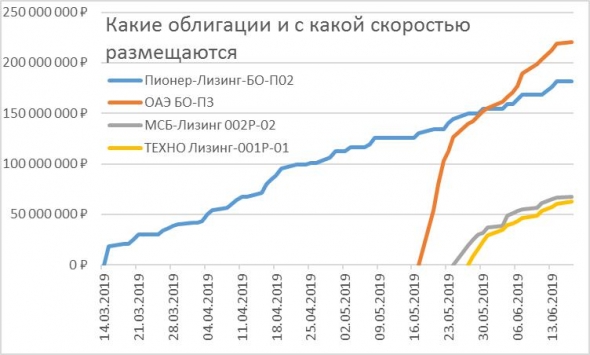

Близится к завершению размещение второго выпуска биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП2).

- 21 июня 2019, 12:15

- |

Размещено уже более половины от объема выпуска.

Ключевые параметры выпуска:

•Размер купона рассчитывается по формуле КС+6,25%. На 4 и 5 купон ставка определена в размере 14% годовых.

•Выплата купона каждые 30 дней

•Индивидуальная оферта

•Размер выпуска 300 млн рублей

Успейте приобрести на первичном размещении по следующему скрипту:

Наименование: Облигации ООО «Пионер-Лизинг» серии БО-П02;

Контрагент: АО «НФК-Сбережения», идентификатор GC0294900000, краткое наименование в Системе торгов – ИК НФК-Сбер;

Код расчетов – Z0;

На данный момент на бирже обращаются два выпуска облигаций ООО «Пионер-Лизинг». По первому выпуску (ПионЛизБП1) сегодня был выплачен 12-ый купон.

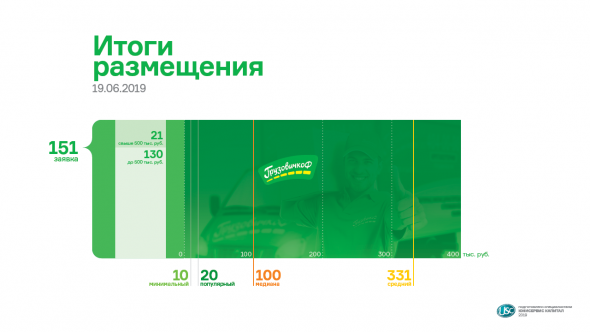

«ГрузовичкоФ» разместил 3-й выпуск

- 20 июня 2019, 12:17

- |

В первичном размещении, которое состоялось вчера, принял участие 151 инвестор. Средняя сумма заявки — 331 тыс. рублей.

На данный момент облигации успешно торгуются на площадке «Московской Биржи». В первый же день объем заключенных биржевых сделок составил 5,7 млн руб. при минимальной цене 100,46% и максимальной — 102%. Всего совершено 187 сделок.

Условиями выпуска предусмотрен купонный доход в размере 15% годовых с ежемесячными выплатами. Общий срок обращения — 1080 дней, оферта состоится через 2 года с даты начала размещения. ISIN: RU000A100FY3. Поручителем по займу выступает ООО «Гераклион», работающее по агентскому договору под брендом «ГрузовичкоФ» в Санкт-Петербурге.

( Читать дальше )

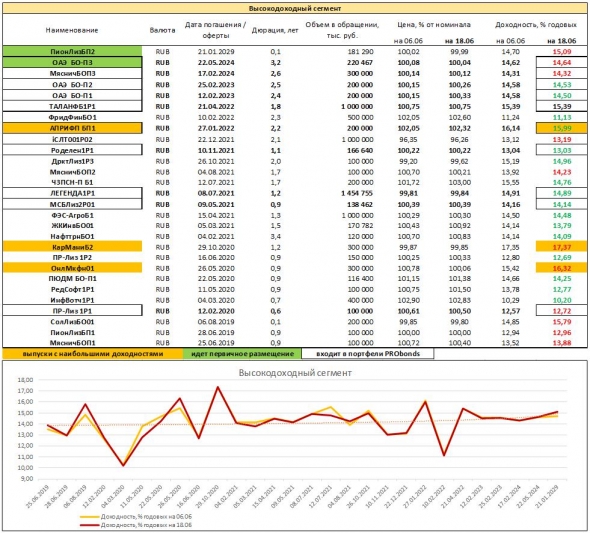

Мониторинг доходностей облигаций высокодоходного сегмента (ВДО)

- 19 июня 2019, 08:08

- |

Малые выпуски / высокодоходный сегмент облигаций

• Искать зависимость между дюрацией и доходностью смысла нет. Доходность определяется качеством эмитента и восприятием этого качества инвесторами. Отчасти работает логика, присущая облигациям субъектов федерации: более качественные имена занимают деньги и дешевле, и на длинный срок.

• В таблице – наиболее ликвидные выпуски сектора. Хотя ликвидность любого из них, конечно, не ОФЗшная. Чтобы не уходить в оценки отдельных имен (оценки не всегда восторженные), просто выделили те бумаги, которые сами купили и держим. В канале t.me/probonds по хэштегу с названием каждой из них несложно найти актуальные оценки качества.

• Портфели высокодоходных облигаций с момента запуска 11 месяцев назад в годовых дали выше 14% чистыми. Судя по динамике купонных ставок новых выпусков, на год вперед можно ждать аналогичных доходностей.

( Читать дальше )

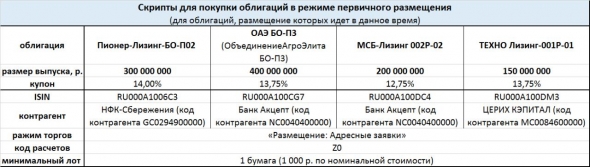

ВДО: скрипты для первичного рынка и скорости размещения

- 18 июня 2019, 09:29

- |

#скрипт #ходразмещения Год назад в моду и практику вошло размещение розничных выпусков облигаций в течение периода времени. Спустя этот год инвесторам становятся доступны сразу несколько размещаемых выпусков. Появился выбор. И, видимо, он будет расширяться. В первый раз в таблице скриптов у нас сразу 4 имени. А сама таблица начинает выступать шпаргалкой не для покупки бумаги, а для набора хотя бы части портфеля.

Динамика размещений тоже прилагается.

( Читать дальше )

В первый раз что-то покупаю. Покупаю нефть.

- 13 июня 2019, 08:33

- |

Это будет первая спекулятивная покупка для портфеля PRObonds #2

Сегодня планируется открытие длинной позиции во фьючерсе Москбиржи на нефть Brent. Наименование июльского фьючерса BRN9, торговаться он будет до 1 июля, а его рублевая цена соответствует 10 баррелям нефти – около 40 тыс.р., или 600 долл., в зависимости от цены на торгах.

Почему эта покупка должна состояться? Нефть падала больше месяца, и начало падения было обоснованным. Предваряющий это падение рост был чрезмерным и вызванным в первую очередь не коммерческим, а спекулятивным спросом. Спекулятивный спрос за май-июнь не только вышел с рынка, но и, видимо, превратился в спекулятивное предложение. Которое сейчас тянет котировки нефти вниз. Вряд ли эта ситуация станет долговременной. Напротив, велика вероятность возврата к повышению. Наверно, не к 80 долларам, но к 65-70 – вполне.

На этом и сыграем. Сделка не идеальна. Она будет тактической. Стратегическая сделка по продаже американских акций не вызрела и впереди.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал